日本株、先高期待継続=日経平均、年末中央値は3万4500円―時事株価フォーキャスト

2023年09月29日 14時00分

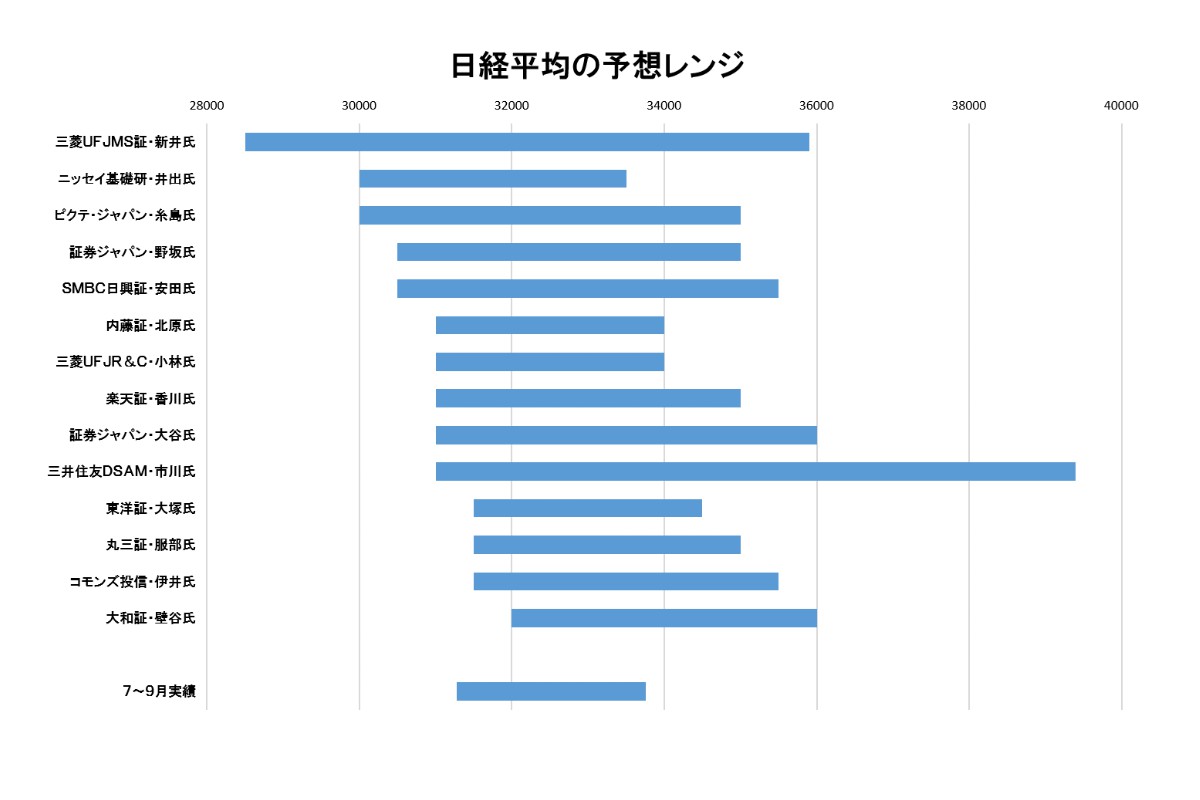

時事通信社は10~12月の日経平均株価の見通しについて市場関係者に調査し、15人から回答を得た。年末の日経平均は3万4000円台が最多の5人で、中央値も3万4500円と、依然として先高観が強かった。

期中の予想レンジは、上値の中央値が3万5000円。実現の条件としては、円安による企業業績の上方修正や賃上げによる国内経済の成長期待の高まり、米国の金融引き締め終了による景気のソフトランディング、来年から始まる新たな少額投資非課税制度(NISA)を見据えた投資資金の流入などが挙げられた。

一方、下値の中央値は3万1000円。条件には米国の金融引き締め長期化による景気減速や米株の下落のほか、中国景気の失速など外部要因を挙げる関係者が多かった。

調査は9月下旬に実施した。

【市場関係者の株価予想】

①日経平均株価の2023年10~12月の予想レンジと方向性

②予想レンジの上値が実現する場合の条件

③予想レンジの下値が実現する場合の条件

④年末の日経平均株価の予想値

◆新井洋子・三菱UFJモルガン・スタンレー証券チーフ・グローバル投資ストラテジスト

①2万8500円(12%低下)~3万5900円(10%上昇)

②来年の春闘の賃金上昇に対する確度が高まり、賃金と物価の好循環による日本経済の成長期待が強まった場合。期待先行の上昇を想定。

③中国経済の失速懸念が高まり、世界経済の減速懸念にまで波及した場合。

④3万3300円

◆井出真吾・ニッセイ基礎研究所チーフ株式ストラテジスト

①3万円~3万3500円(下振れの可能性が高め)

②米国でこれ以上の利上げは必要ないと判断された場合。

③日米の金融政策が重石になること。米国では高金利状態が長期化し、来年の利下げペースも緩やかになるとみられる。景気下押し圧力として意識されるだろう。日銀の政策を巡る不透明感も続くと思われる。

④3万1000円

◆糸島孝俊・ピクテ・ジャパンストラテジスト

①3万円~3万5000円

②米国株上昇。企業の業績上方修正、東証の低PBR(株価純資産倍率)改革の継続。

③米国株の下落など 。

④3万5000円

◆野坂晃一・証券ジャパン調査情報部副部長

①3万0500円~3万5000円(年末高)

②円安を追い風に業績予想の上方修正が相次ぎ、日経平均株価がバブル崩壊後の高値を更新するとみている。東証が目指す低株価純資産倍率(PBR)是正の流れに乗ってバリュー(割安)銘柄一辺倒の相場が続いてきたが、今後は低PBR銘柄の水準訂正とともにグロース(成長)銘柄にも物色の手が広がるだろう。NT倍率は14倍台を目指して上昇し、TOPIX対比での日経平均株価の出遅れが解消されていく展開を予想する。

③ドル高円安が続いてきたため、いったん円高方向に巻き戻す動きが強まる可能性がある。しかし、節目の3万円を下回るリスクは小さいとみられる。

④3万4500円。高値から調整が入っても、下げ幅は限定的だろう。

◆安田光・SMBC日興証券チーフ株式ストラテジスト

①3万0500円~3万5500円(上昇)

②中間決算後の上方修正増加、来年の春闘での要求額が賃上げ継続を想起させ賃金上昇を伴うインフレ期待の醸成、海外投資家の日本株買い。

③米国景気減速懸念から金利低下とそれに伴う円高、中国景気の想定以上の減速。

④3万4000円

◆北原奈緒美・内藤証券投資調査部シニア・アナリスト

①3万1000円~3万4000円(年末高)

②大勢では上昇基調が継続し、引き続き押し目買いが有効とみる。24年1月に新NISAがスタート。12月後半から現行NISA口座も含めて個人の新規資金が本格的に動きだすと予想される。増配や投資単位引き下げで、個人が投資しやすい環境が整ってきたこともプラス要因だ。円安や米中対立を背景とする製造業の国内回帰の流れも日本株への資金流入を促す材料となりそうだ。

③米国の金利上昇懸念が長引けば、米国でハイテク株の弱気材料になり、日経平均の構成比が大きいハイテク銘柄の株価も圧迫される可能性が残っている。ただ、日本株に対する投資意欲は旺盛なため、21年9月の戻り高値(3万0795円)までは売り込まれず、下値は3万1000円程度とみている。

④3万4000円

◆小林真一郎・三菱UFJリサーチ&コンサルティング主席研究員

①3万1000円~3万4000円(軟調推移後、年末にかけて反発)

②米国のインフレ懸念の後退・利上げ打ち止め感の広がりとICT関連財の需要回復。

③米国の追加引き締め・引き締め長期化観測の高まり、中国経済の悪化。

④3万3000円

◆香川睦・楽天証券経済研究所チーフグローバルストラテジスト

①3万1000円~3万5000円(年末高)

②米国景気が鈍化するに伴い長期金利が低下に転じ、ナスダック相場が反転復調に向かえば、市場参加者のリスク選好姿勢が回復し、日経平均株価を構成する銘柄のうち、中核を担う値がさグロース株が復調に転じる可能性がある。「PBR1倍割れ是正」を中心とするバリュー株物色に外国人投資家による買い越しが重なれば、過去の市場実績に基づく季節性もあり、年末に向けて日経平均が年初来高値を更新すると見込む。

③米国市場で長期金利が一段と上昇してナスダック相場の調整が一段と進むと、日経平均には重石となりやすい。また中国の不動産市況悪化を要因とする景気回復失速の影響や、米中デカップリングの余波は外需企業のリスクとして挙げられる。期待されていたほど日本企業の経営改革が進まないとの観測で外国人投資家の買いが細れば、日経平均は上値の重い展開となりやすい。

④3万5000円

◆大谷正之・証券ジャパン調査情報部部長

①3万1000円~3万6000円(上向き)

②2年ほどもみ合った価格帯を上放れする状況になっている。9月中間決算で業績が底打ちする企業も多くなるとみられる。設備投資が遅れている企業もあり、今後の設備投資を先取りするような動きが出てくると予想している。

③中国の不動産関連リスクの顕在化や米国の政府閉鎖など、海外から悪材料が出ること。

④3万6000円

◆市川雅浩・三井住友DSアセットマネジメントチーフマーケットストラテジスト

①3万1000円~3万9400円(年末にかけて上値を試す展開)

②米ソフトランディングの実現、中国景気の減速一服、国内企業の資本効率改善の進展、中間決算における多数の業績予想上方修正、海外投資家の日本株再評価継続。

③米インフレ再加速、中国景気の更なる冷え込み、国内企業の資本効率改善の停滞、中間決算における多数の業績予想下方修正、海外投資家の日本株失望売り。

④3万5600円

◆大塚竜太・東洋証券ストラテジスト

①3万1500円~3万4500円(上向き)

②企業の好業績や株主還元の拡大といった好材料。米国市場も早晩落ち着くとみられる。

③米国で落ち着いたかに見えたインフレが再燃し金利先高観が強まると、投機筋の先物売りなどで市場がかく乱されるかもしれない。

④3万4000円

◆服部誠・丸三証券エクイティ本部長(専務取締役)

①3万1500円~3万5000円(10月中旬~11月上旬まではレンジ相場。その後、年末にかけて上昇)

②米金融引き締めサイクルの終了。3月期決算企業の中間決算での通期業績見通し上方修正に伴う一株当たり純利益(EPS)の上昇。資本効率改善に向けた株主還元策や、中期経営計画の実現性を吟味した海外投資家の買いが本格化。デフレ脱却機運の更なる高まり。

③米インフレ懸念の再燃。米国経済のハードランディング。中国の債務問題の深刻化。日銀のゼロ金利政策解除への思惑による過度な円高やハイテク株の下落。予期せぬ地政学リスク。

④3万4500円

◆伊井哲朗・コモンズ投信社長

①3万1500円~3万5500円(年末高)

②11月1日に結果公表が予定される次の米連邦公開市場委員会(FOMC)まで利上げ終了の雰囲気が出てくれば、グロース(成長)銘柄の出番が始まる。円安進行で自動車メーカーなどの利益見通し引き上げが予想されるほか、インバウンドで潤う内需銘柄も業績見通しの上方修正が期待される。政府と金融・証券業界が共同で開催するJapan Weeks(9月25日~10月6日)とその前後に来日する海外の資産運用ビジネス関係者は多く、12年に東京で開かれた世界銀行総会と同様に、金融関係者の来日がその後の海外勢の日本株買いのきっかけとなりそうだ。

③直近の日本株相場は底堅く、日経平均は8月安値3万1275円に接近するが、下回る可能性は低いとみている。

④3万5500円

◆壁谷洋和・大和証券エクイティ調査部長

①3万2000円~3万6000円(↗)

②日銀の金融緩和政策は粘り強く継続されそうで、株式市場にはポジティブ。為替の円安は企業業績をもう一段押し上げる可能性がある。年末にかけて、米国の金利上昇が一服してくれば、ハイテク・グロース株の持ち直しとともに、日経平均株価に追い風が吹くと考えられる。さらに、来年から始まる新NISAは「貯蓄から投資」への期待を高め、海外マネーを呼び寄せることにつながると予想する。

③日米の金融政策がタカ派的な方向に傾斜することがリスク。

④3万6000円

◆藤代宏一・第一生命経済研究所主席エコノミスト

①3万3500円を中心とするレンジ(緩やかに上昇)

②米連邦準備制度理事会(FRB)の利上げ終了がコンセンサスとなる、あるいはFRBが終了を宣言し、米株が株価収益率(PER)の上昇を伴って値上がりして、日本株も連れ高になる。

③中国経済の下振れ。中国ではマネー関連統計の伸びが全体に鈍化しており、気がかりだ。原油高も企業業績に逆風となる。

④3万3500円

![オペレーションF[フォース]](https://financial.jiji.com/main_news/img/opf_banner.jpg)