高齢者の資産活用の現状は?=保有、取り崩し、退職金、相続=投信協会アンケート③

2021年03月26日 07時24分

60歳代以上の投資信託等に関するアンケート調査 調査結果サマリー(クリックで表示)

60歳代以上の投資信託等に関するアンケート調査 調査結果サマリー(クリックで表示) 投資信託協会がまとめた「60歳代以上の投資信託等に関するアンケート調査」で、高齢者の資産活用の様子が浮かび上がった。調査は1月半ば、60歳以上の全国の男女約5千人にインターネットで実施した。

◆投信の保有率=全体の1割、投資経験者で4割

投信の保有状況を尋ねたところ、保有者は609人だった。回答者全体(5158人)で見ると、保有者の割合は11.8%と約1割を占めた。

投資経験者(1622人)に限ると、保有者の割合は37.5%と約4割だった。性別で見ると、男性で36.0%、女性で41.3%と、女性の保有率が男性を上回った。

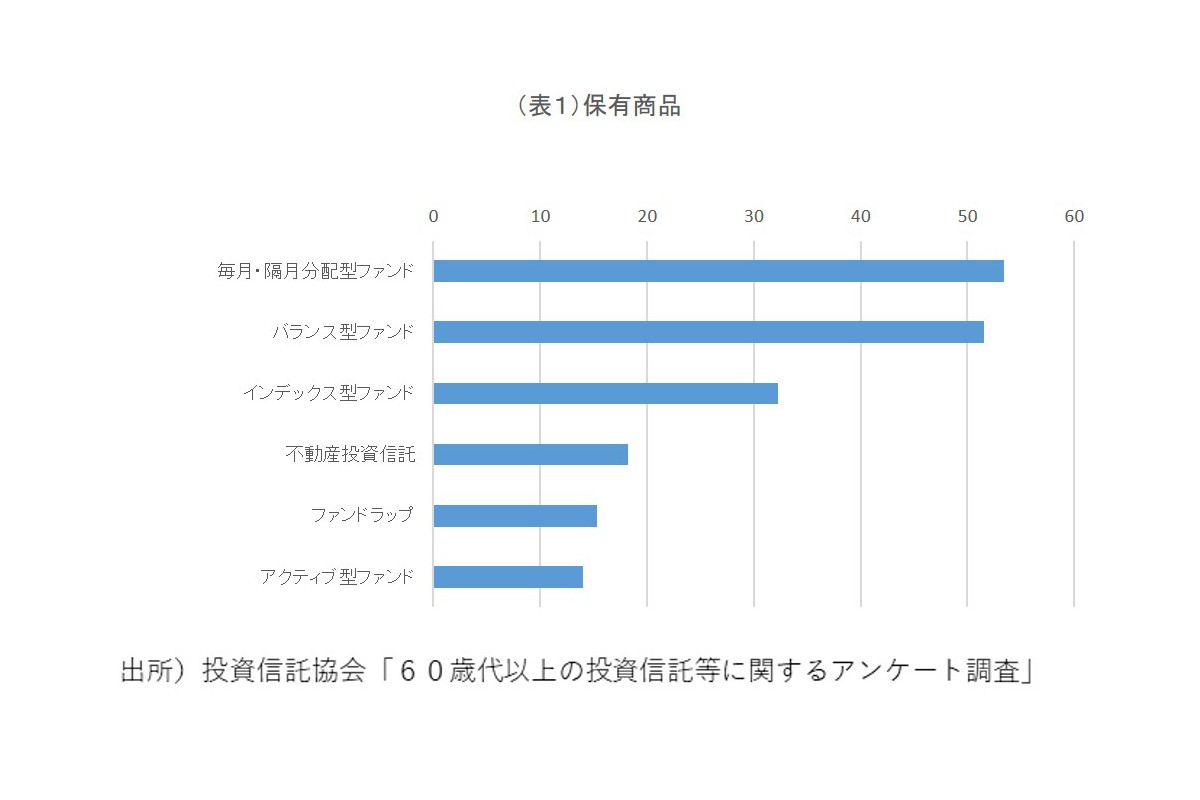

(表1)保有商品(クリックで表示)

(表1)保有商品(クリックで表示)◆保有商品=分配型とバランス型が上位

保有商品を複数回答で尋ねたところ、「毎月・隔月分配型」(53.4%)と「バランス型」(51.6%)が上位を占めた。次いで「インデックス型」(32.3%)、「不動産投信」(18.2%)、「ファンドラップ」(15.3%)、「アクティブ型」(14.0%)の順番だった。(表1)

◆保有理由=「金利が低いから」「投資を楽しむため」

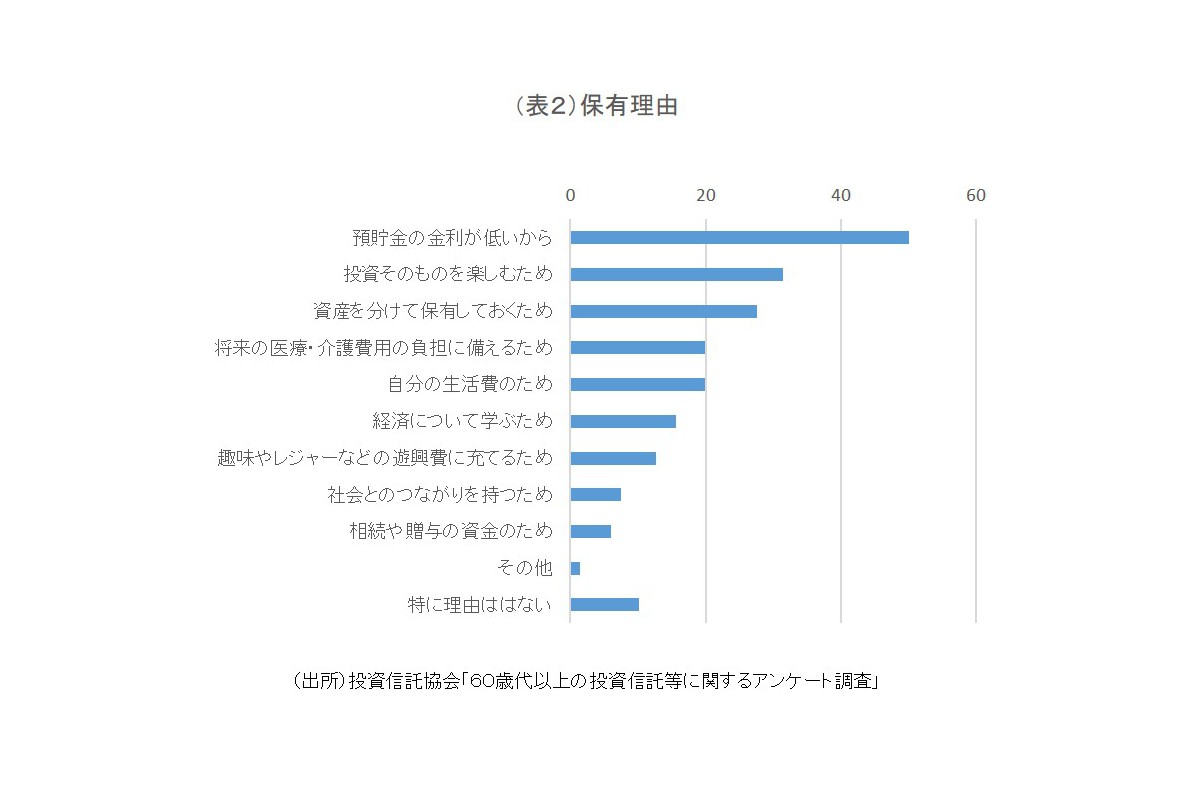

(表2)保有理由(クリックで表示)

(表2)保有理由(クリックで表示)

投資の保有理由を複数回答で尋ねたところ、1位は「預貯金の金利が低いから」(50.1%)だった。2位は「投資そのものを楽しむため」(31.4%)、3位は「資産を分けて保有しておくため」(27.6%)だった。「将来の医療・介護費用」と「自分の生活費」はそれぞれ19.9%だった。(表2)

◆貯蓄額=平均1633万円

年金受給前(非受給者は現在)の貯蓄額を尋ねたところ、平均は1633万円だった。

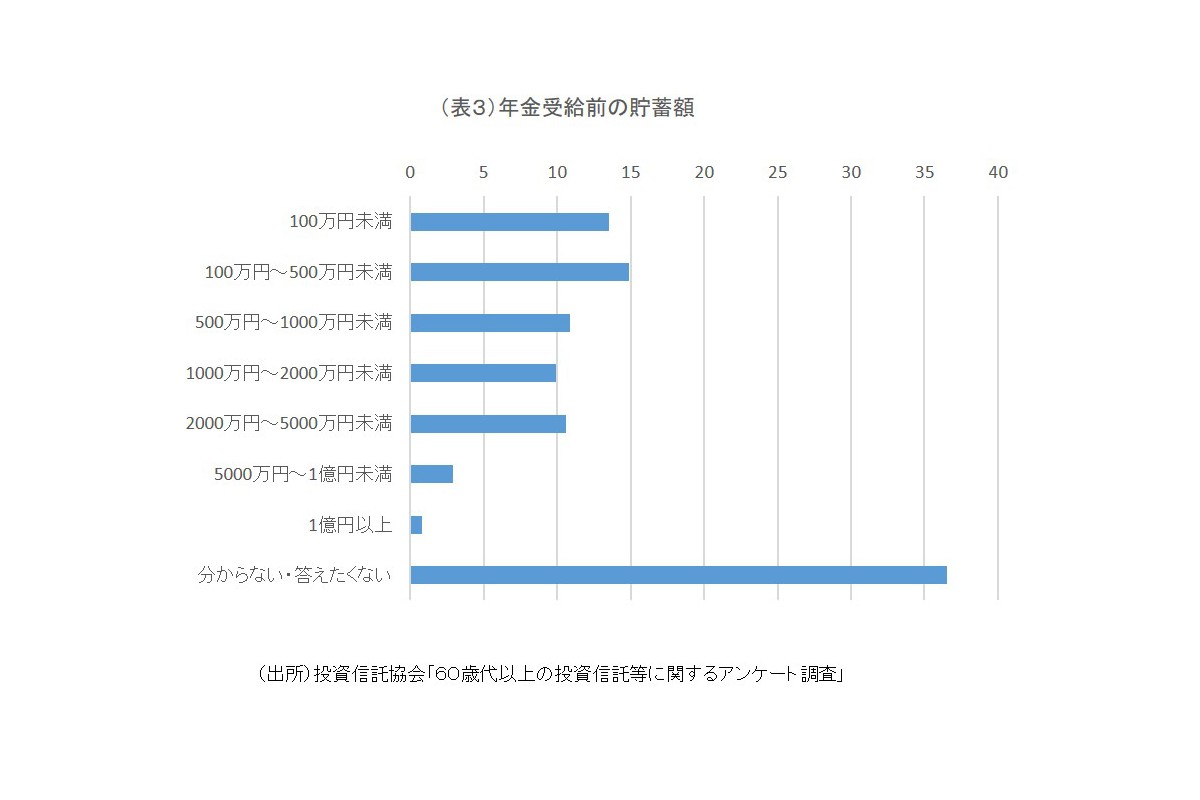

(表3)年金受給前の貯蓄額(クリックで表示)

(表3)年金受給前の貯蓄額(クリックで表示)水準ごとに見ると、「100万~500万円」が14.9%と最も多く、「100万円未満」(13.5%)、「500万~1000万円」(10.9%)、「1000万~2000万円」(9.9%)だった。2000万円を下回る割合は、49.2%と約半数を占めた。

2000万円以上の回答者は、「2000万~5000万円」(10.6%)、「5000万~1億円未満」(2.9%)、「1億円以上」(0.8%)を合わせて14.3%と、1割代半ばだった。「わからない・答えたくない」とする回答が36.5%あった。(表3)

金融庁が2019年に発表した報告書「高齢社会における資産形成・管理」で、老後資産として2000万円という水準がクローズアップされた。個々人の就労や家計・資産の状況を無視して、この金額ばかりを議論するのは問題だ。ただ、調査結果をみると、適切なライフプランを立て、若いときから資産形成することが必要な人は多いと言えそうだ。

(※)ランダムに抽出した2852件を母集団に分析しています。

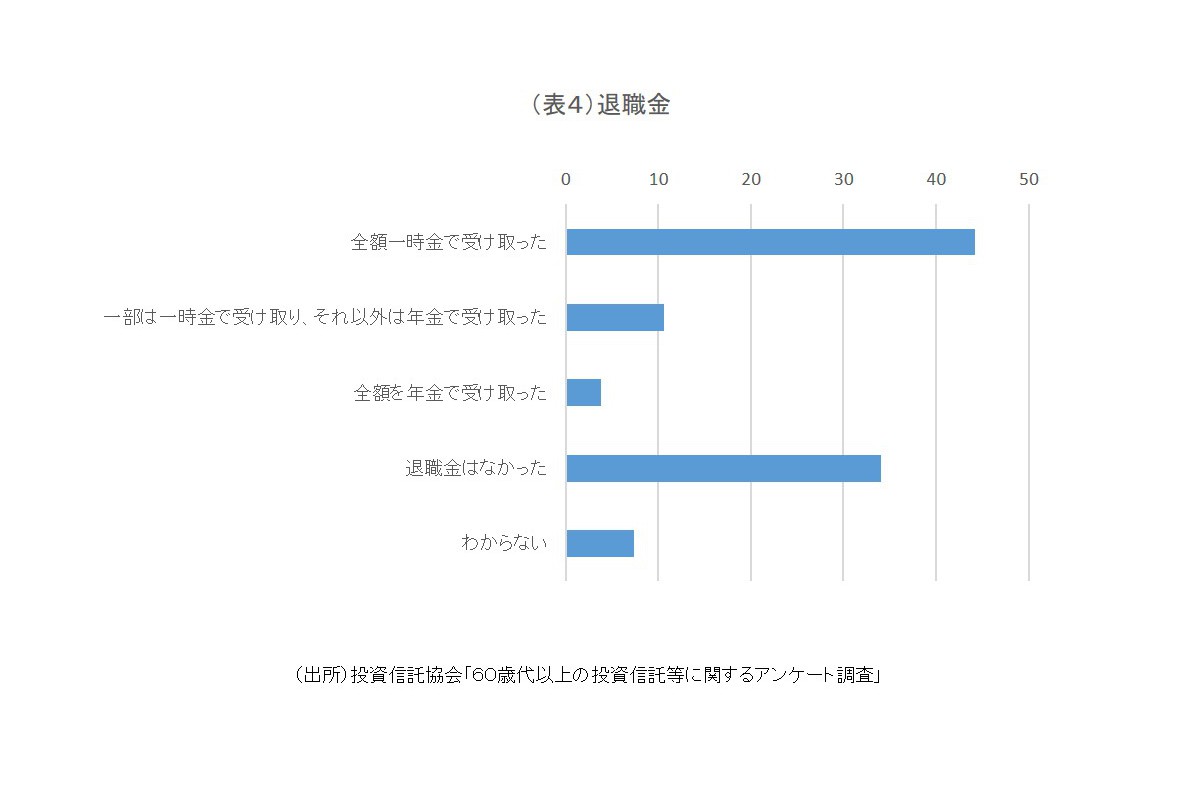

◆退職金=受け取った人は6割

(表4)退職金(クリックで表示)

(表4)退職金(クリックで表示) 退職金の状況を尋ねたところ、受け取った人は全体の58.6%だった。

内訳は「全額を一時金で受け取った(受け取る予定)」が44.2%、「一時金と年金で受け取った(同)」は10.6%、「全額を年金で受け取った(同)」は3.8%だった。これに対して「退職金はなかった」が34.0%、「わからない」が7.4%だった。(表4)

(※)ランダムに抽出した2852件を母集団に分析しています。

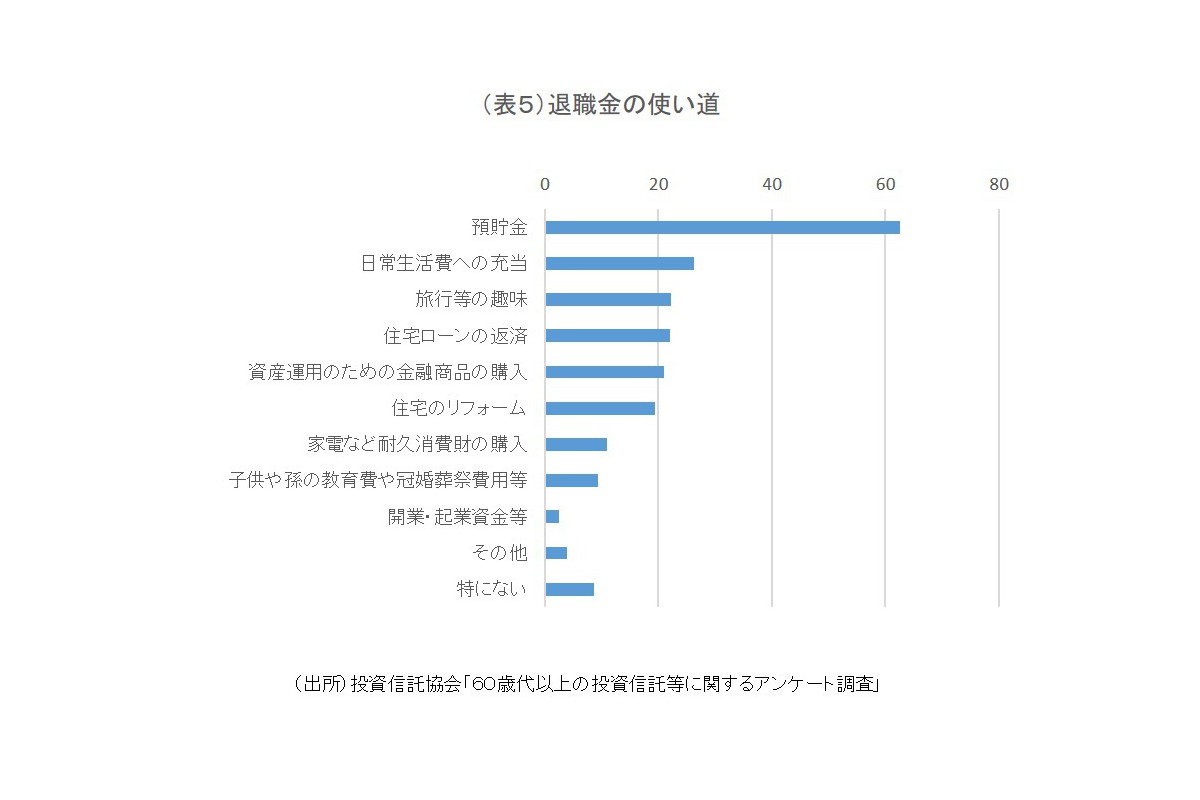

◆退職金の使い道=預貯金6割、金融商品2割

(表5)退職金の使い道(クリックで表示)

(表5)退職金の使い道(クリックで表示) 退職金の使い道について複数回答で尋ねたところ、「預貯金」がトップで62.5%だった。次いで「日常生活費への充当」が26.3%、「旅行等の趣味」が22.3%、「住宅ローンの返済」が22.1%、「資産運用のための金融商品の購入」が21.0%などだった。(表5)

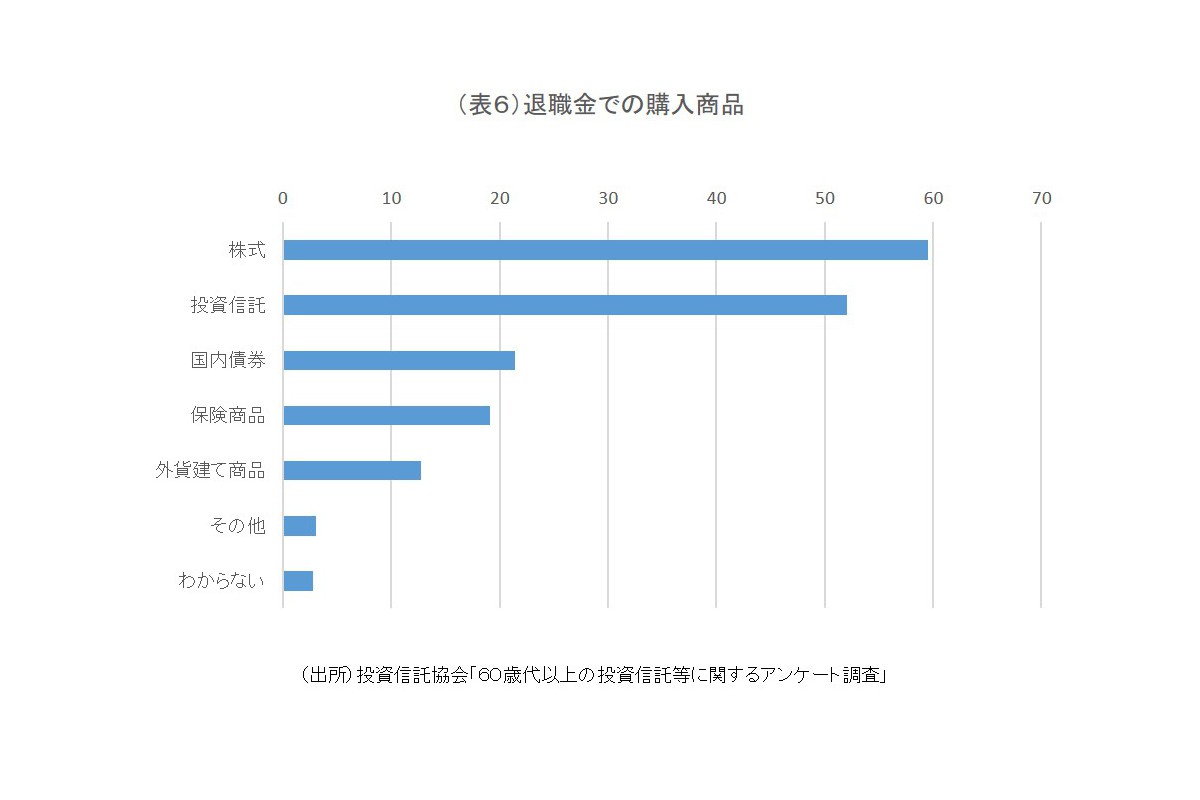

(表6)退職金での購入商品(クリックで表示)

(表6)退職金での購入商品(クリックで表示) 金融商品の購入を挙げた351人に、購入商品を複数回答で尋ねたところ、「株式」(59.5%)と「投資信託」(52.1%)が、上位を占めた。次いで「国内債券」(21.4%)、「保険商品」(19.1%)、「外貨建て商品」(12.8%)だった。

(※)ランダムに抽出した2852件を母集団に分析しています。(表6)

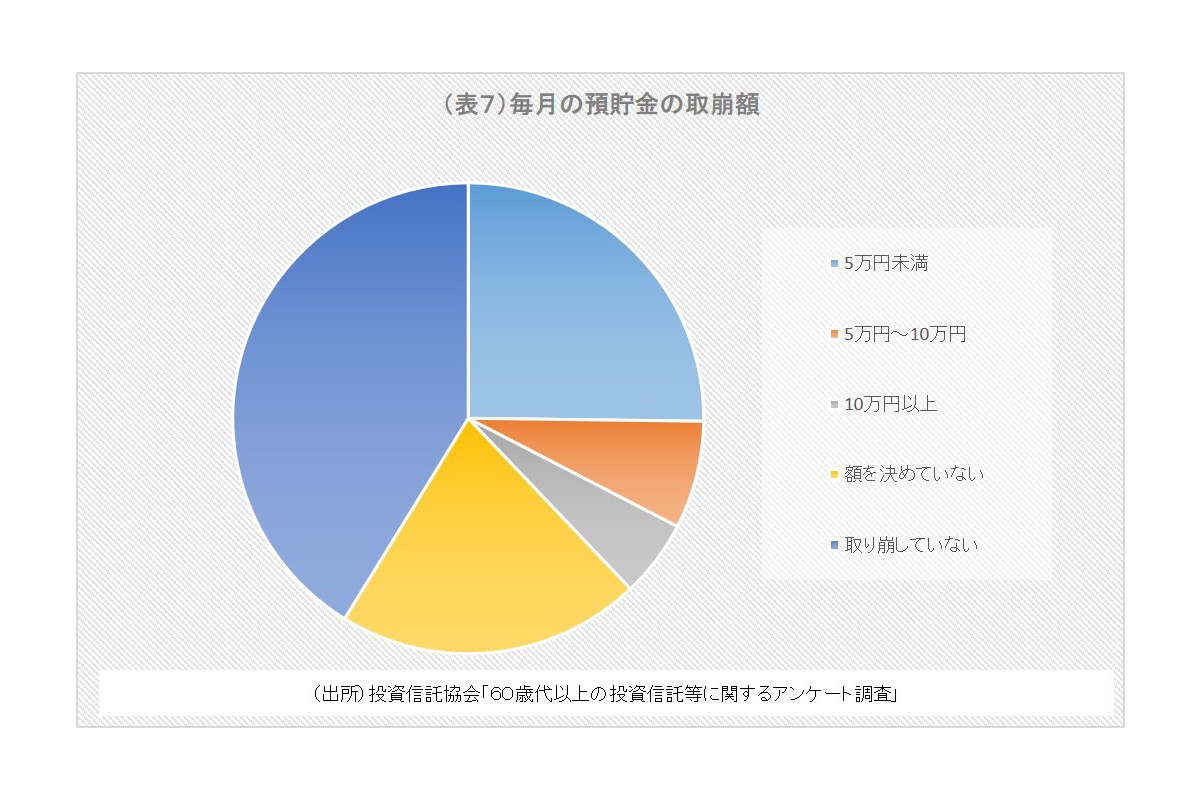

◆取り崩し=「5万円未満」が4分の1

(表7)毎月の預貯金の取崩額(クリックで表示)

(表7)毎月の預貯金の取崩額(クリックで表示) 預貯金について、毎月の取り崩し状況を尋ねたところ、定額と定率を合わせて「5万円未満」が25.2%でトップ、次いで「5~10万円」が7.4%、「10万円以上」が5.3%だった。このほか、「額を決めていない」が20.9%、「取り崩していない」が41.2%だった。(表7)

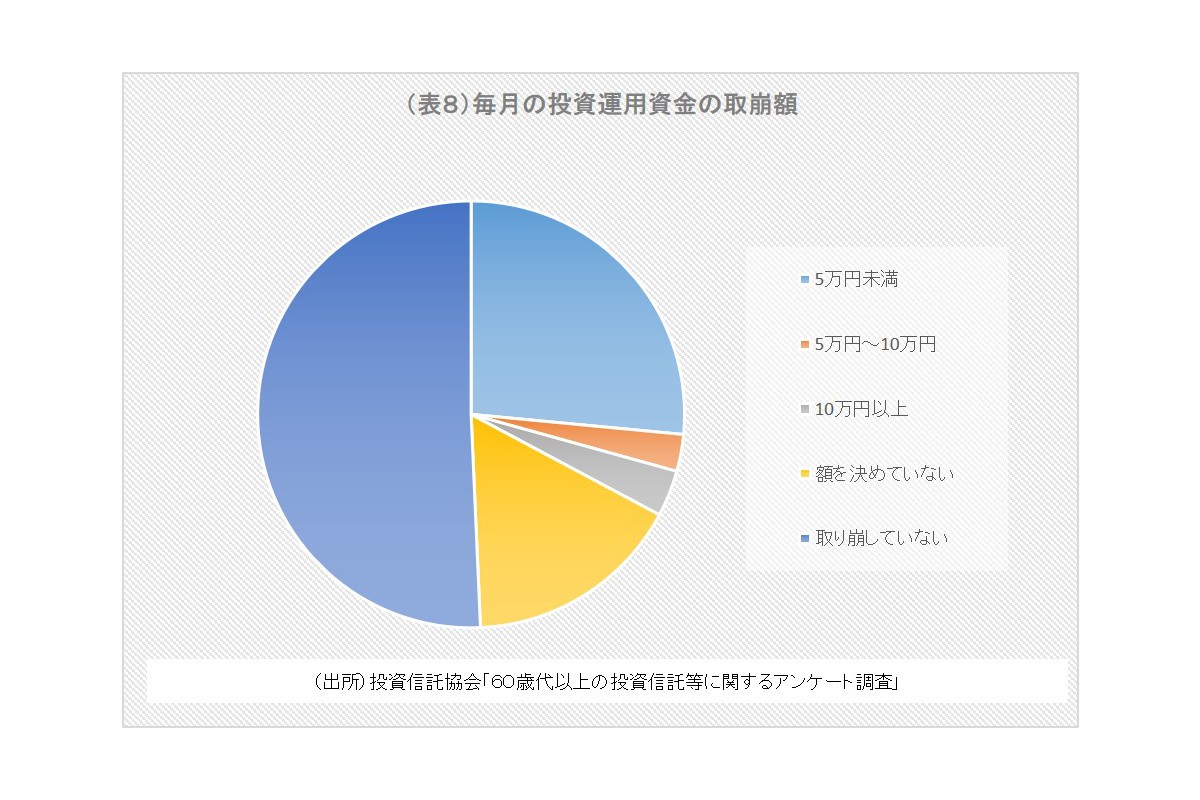

一方、金融商品について、毎月の取り崩し状況を尋ねたところ、定額と定率を合わせて「5万円未満」が26.5%だった。次いで「5~10万円」が2.8%、「10万円以上」が3.5%だった。このほか、「額を決めていない」が16.5%、「取り崩していない」が50.7%だった。(表8)

(表8)毎月の投資運用資金の取崩額(クリックで表示)

(表8)毎月の投資運用資金の取崩額(クリックで表示) 今回の調査では、取り崩し方について、「定額」と「定率」に分けて調査した。資産寿命を伸ばすには、マーケットの状況に応じて取り崩し額を自動的に増減する「定率」の方が効果的だとされるが、「定率」で取り崩している人は「預貯金」「金融商品」のどちらも、全体の1%程度にとどまった。

(※)ランダムに抽出した2852件を母集団に分析しています。

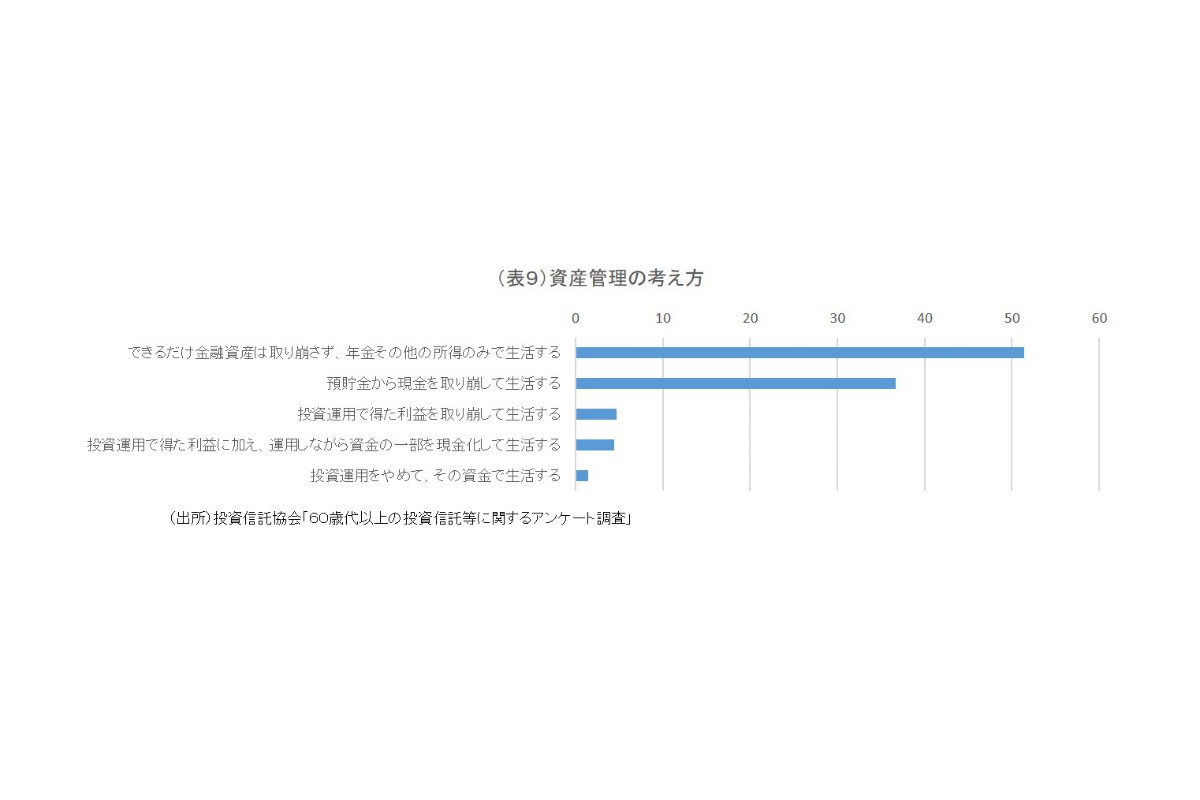

◆資産管理の考え方=できるだけ取り崩さない

今後の金融資産管理の意識について尋ねたところ、「できるだけ金融資産は取り崩さず、年金やその他の所得のみで生活する」が51.4%でトップだった。次いで「預貯金から現金を取り崩して生活する」が36.7%。

(表9)資産管理の考え方(クリックで表示)

(表9)資産管理の考え方(クリックで表示) 3位以下は、「投資運用で得た利益を取り崩して生活する」が4.7%、「投資運用で得た利益に加え、運用しながら一部を現金化して生活する」が4.4%、「投資運用をやめて、その資金で生活する」が1.5%だった。(表9)

(※)ランダムに抽出した2852件を母集団に分析しています。

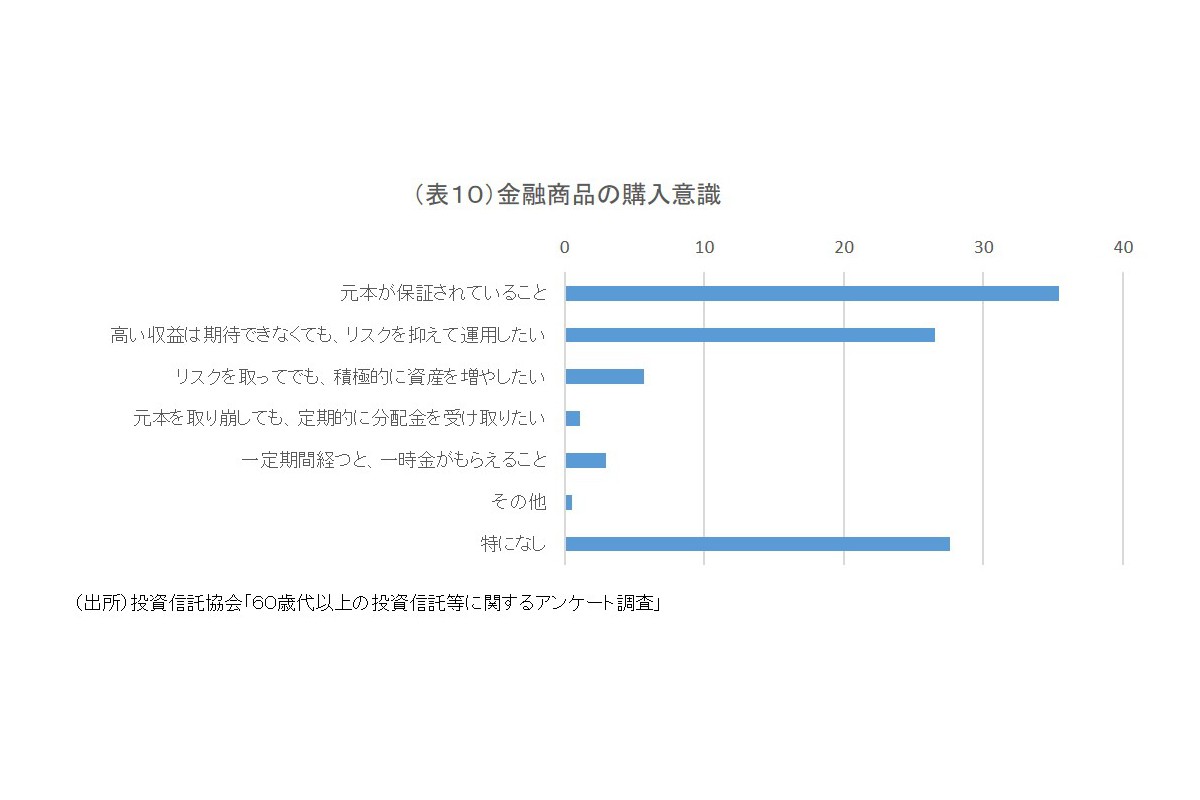

◆金融商品の購入意識=元本保証、リスク抑制

(表10)金融商品の購入意識(クリックで表示)

(表10)金融商品の購入意識(クリックで表示) 金融商品を購入するときの意識について尋ねたところ、「元本保証されていること」(35.4%)と、「高い収益は期待できなくても、リスクを抑えて運用したい」(26.6%)が上位を占めた。次いで「リスクを取ってでも、積極的に資産を増やしたい」(5.7%)、「元本を取り崩しても、定期的に分配金を受け取りたい」(1.1%)、「一定期間経つと、一時金がもらえること」(3.0%)だった。(表10)

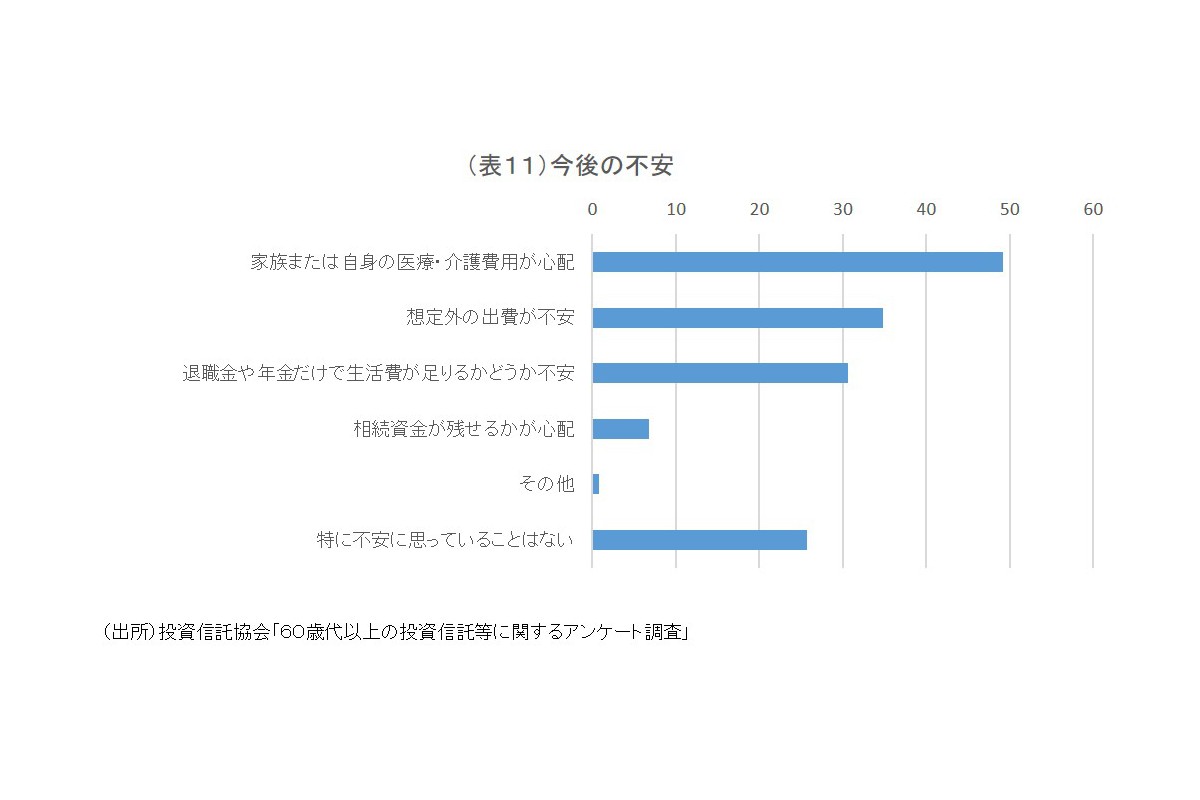

◆今後の不安=医療・介護費用

(表11)今後の不安(クリックで表示)

(表11)今後の不安(クリックで表示) 「金銭面で不安なこと」を尋ねたところ、トップは「家族または自身の医療・介護費用が心配」(49.2%)だった。次いで「想定外の支出が不安(子供の結婚や出産、家屋の修繕、病気の治療など)」が34.8%、「退職金や年金だけで生活費が足りるかどうか不安」が30.6%、「相続資金が残せるかが心配」が6.8%だった。「特に不安はない」も25.7%あった。(表11)

◆相続

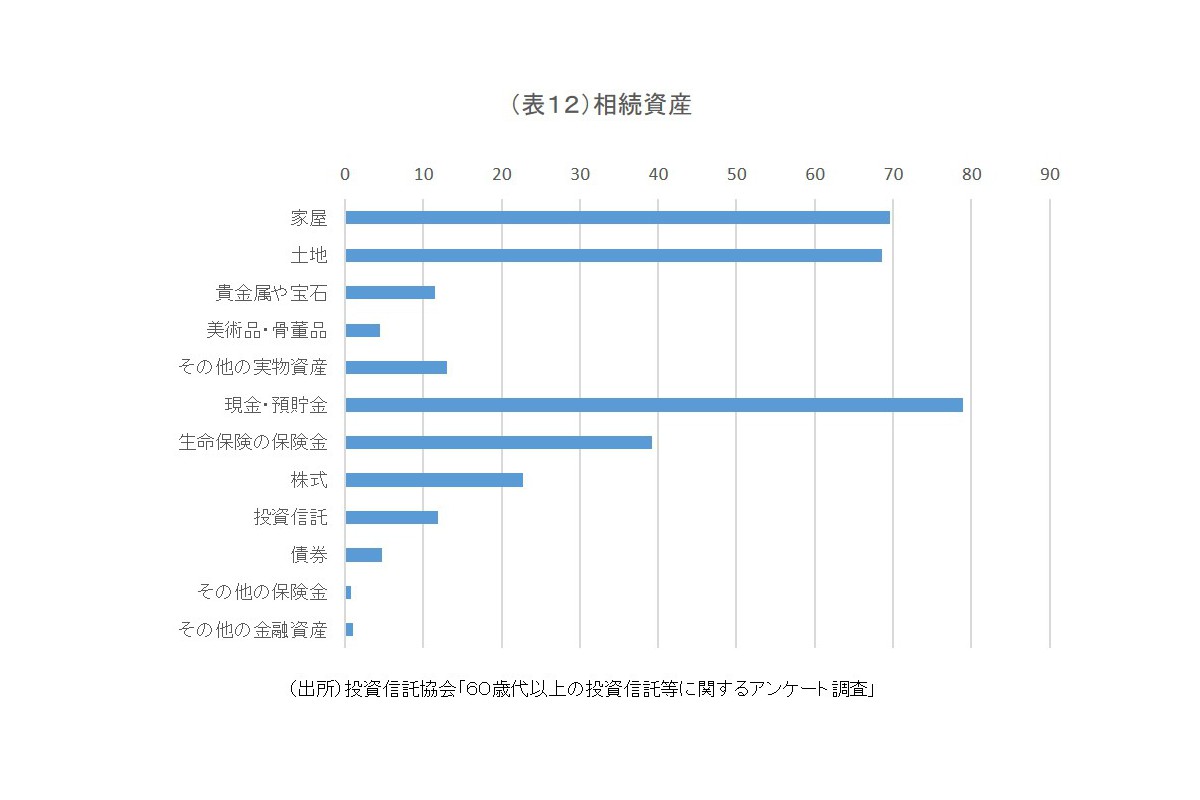

(表12)相続資産(クリックで表示)

(表12)相続資産(クリックで表示) 遺産相続の意向のある2122人に、引き継いでもらいたい資産を尋ねたところ、実物資産では「家屋」がトップで69.2%、「土地」が68.6%、「貴金属や宝石」が11.5%、「美術・骨董品」が4.5%だった。金融資産では「現金・預貯金」が78.9%、「生命保険の保険金」が39.2%、「株式」が22.8%、「投信」が11.9%、「債券」が4.7%だった。(表12)

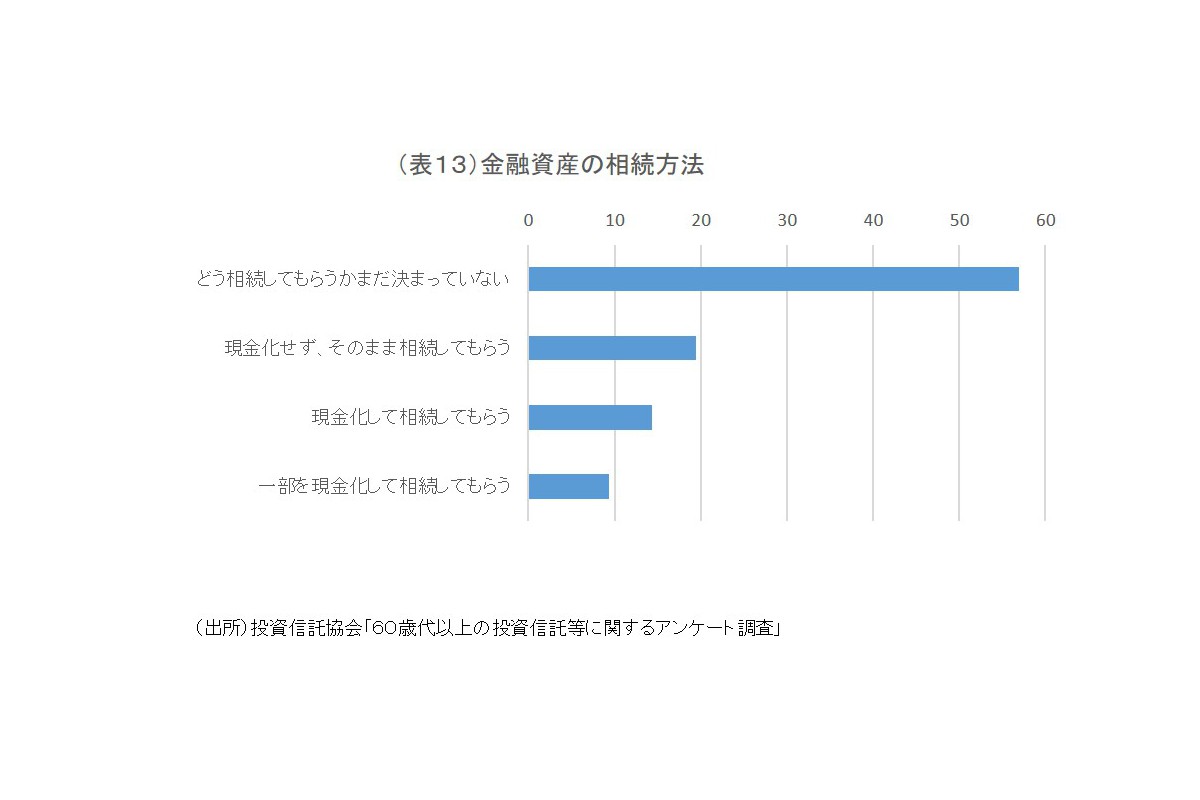

(表13)金融資産の相続方法(クリックで表示)

(表13)金融資産の相続方法(クリックで表示) 金融資産の相続方法については、「どう相続してもらうかまだ決まっていない」が56.9%と過半数を占めた。次いで、「現金化せず、そのまま相続してもうら」が19.4%、「現金化して相続してもらう」が14.3%、「一部を現金化して相続してもらう」が9.4%だった。(表13)

日本証券業協会や投資信託協会などは、毎年の税制改正要望の中で、株式や投信について、世代を超えて長期に保有してもらえるように、相続評価額の算出方法の見直しなどを求めている。例えば、不動産の相続評価額は公示地価の80%だが、株式は時価(取引所終値)の100%となっている。これに対して証券業界は「上場株式等は価格変動リスクが他の資産に比べて大きい」と主張して改善を要望している。

◆早まる資産形成開始の年齢

資産形成に対する高齢者層の意識を調べたところ、半数の人が「資産形成をしてこなかった」(50.4%)と回答した。また、「資産形成の時間は十分だった」と回答した人は38.2%にとどまり、残りの61.8%の人は「早めに資産形成をしておけば良かった」と後悔していることが分かった。

一方、「資産形成が十分だった」と回答した人について、資産形成を始めた年齢を分析したところ、「80歳代以上の人は50代から」、「70歳代の人は40代から」、「60歳代の人は30代から」というように、「年齢が下がるにつれて、資産形成をスタートする時期が早くなる傾向がある」と分析している。(了)

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)