確定拠出年金で老後の不安解消 ~長期投資なら難しくない~

2021年07月15日 14時00分

独立系ファイナンシャル・プランナーの平下淳氏は、一般社団法人投資信託協会が主催するセミナーで「新社会人、必見!初心者向け確定拠出年金セミナー」と題して講演した。将来のお金に対して漠然とした不安を抱えている人は多いが、税制優遇のある制度と投資信託を使って、若いときから長期・分散・積み立て投資を実践すれば、難しいことをしなくとも、老後に向けた資産形成が可能になる。

セミナーの模様はYouTubeの「投資信託協会チャンネル」にてご覧いただけます。

投資信託協会チャンネル(YouTube)

https://www.youtube.com/channel/UC1xKTQUe5JNnXuKmRskr5JA

◆老後資金2000万円問題

数年前に「老後資金2,000万円問題」が話題になった。単純に言うと「老後に2,000万円、お金が足りなくなる」という話だ。国の統計で、定年退職して仕事をしていない夫婦世帯の家計を見ると、公的年金に加えて、月額5万5,000円程度、貯金や退職金を取り崩して生活している。老後生活を30年として計算すると、公的年金で足りない部分は2,000万円弱になる。この数字は平均的に見れば間違っていないが、個人差が大きいことに注意しなければいけない。この「個人差」は、今日のテーマでもある「現役時代の自助努力」のことだ。若いうちから、資産形成を考え、実行することだ。

最近「人生100年時代」という言葉をよく聞く。60歳まで生きた人のうち、85歳まで生存する人の割合は65%だ。90歳まで生きる人は2人に1人、95歳までは4人に1人なので、人生100年時代という表現は、大げさではない。老後が長いことは良いことだが、「そこで使うお金をいかに準備するか」が、極めて重要な問題になっている。

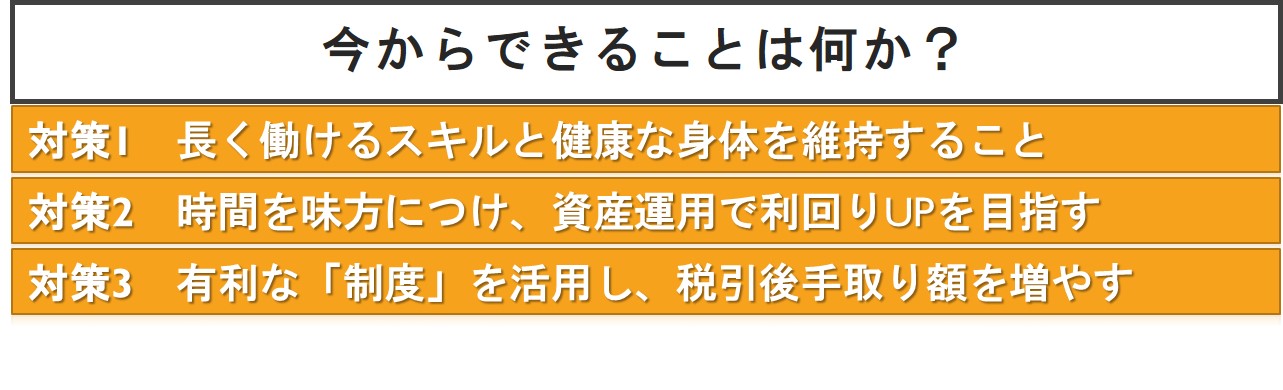

◆今できることは何か?

若い皆さんが今からできることは何だろうか。一つ目は「長く働けるスキルと健康な身体を維持すること」だ。健康管理をしっかりして、万が一、企業が倒産することがあっても困らないように、資格を取ることだ。

二つ目は「時間を味方につけ、資産運用で利回りアップを目指すこと」だ。資産運用について、若いうちに真剣に考えてください。老後資金が必要になるのは30年~40年先のことだ。その間、「何もしないか」あるいは「考えて運用するか」によって、非常に大きな差が生じる。

三つ目は「有利な『制度』を活用し、税引き後の手取り額を増やすこと」だ。制度については「企業型確定拠出年金(DC、ディーシー)」や「個人型確定拠出年金(iDeCo、イデコ)」、「つみたてNISA(少額投資非課税制度、ニーサ)」など、資産形成に適した良い制度がたくさんある。

◆資産運用のポイントはここだ!

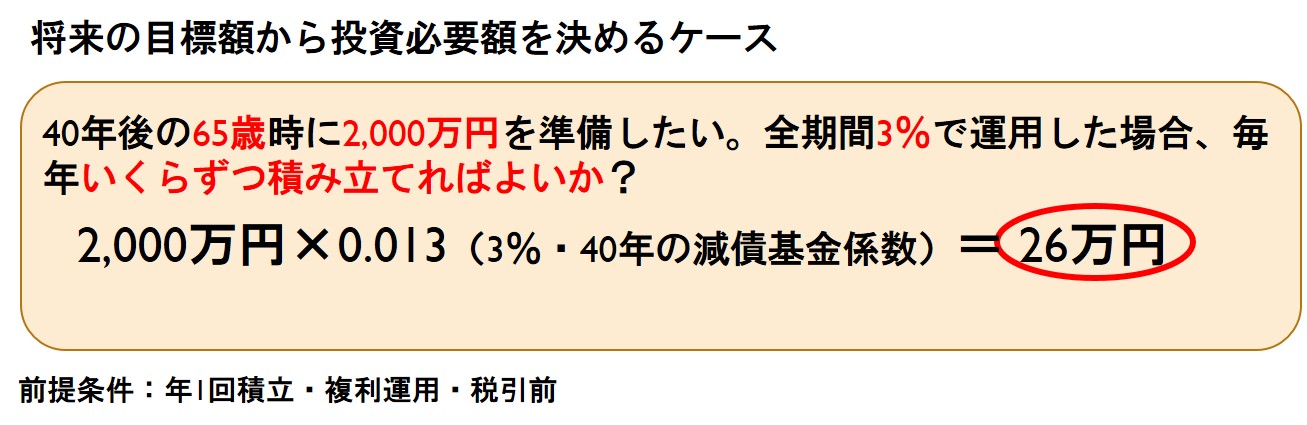

資産運用と言うと、「難しい」「分かりにくい」というイメージがあるかもしれないが、そこには少し誤解がある。もし、年率10~15%で毎年運用しようと思ったら、プロでも難しい。しかし、若い人は運用期間が長いので、そんなに高い利回りで増やす必要がない。「平均して年率2~3%を目指す」のであれば、資産運用のハードルはそんなに高くない。

老後資金2,000万円を目指して、25歳から65歳まで「年率2%で運用するケース」を試算すると、年間の積立金額は34万円になる。毎月にすると3万円弱だ。一方、「年率3%」だと、年間の積立金額は26万円なので、毎月2万円ちょっとで済む。それほど生活を切り詰めなくても、やり繰りできるお金だろう。

若い皆さんの最大の武器は「時間」だ。景気には波があるが、悪いときも我慢して、長期投資を実行することが大切だ。投資の世界では、価格変動の大きさをリスクと言うが、長期投資することで価格の上ブレ・下ブレがだんだん小さくなる。

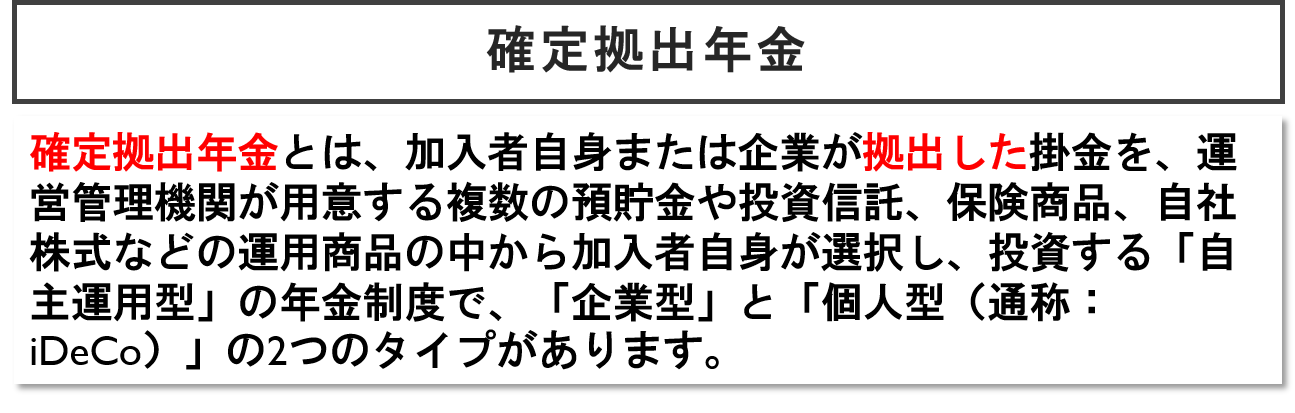

◆確定拠出年金は「自主選択式年金」

次に「どの制度を使って資産運用するか」を考えよう。それぞれの制度のメリット・デメリットを検討して、自分にとって良い制度を見つけることが大切だ。

「確定拠出年金」には、企業型と個人型がある。企業型は、勤め先にないと利用でないが、会社に企業型がない人でも、個人型(iDeCo)に加入できる。iDeCoは、自営業者や公務員、専業主婦も利用できる。

「どの金融商品で運用するか」を、加入者自身が決められて、途中で変更もできる。私は、確定拠出年金を「自主選択式年金」を名付けている。人生は一律ではないし、考え方も、定年退職する時期も、人それぞれだ。カスタマイズできることはすばらしいことだ。

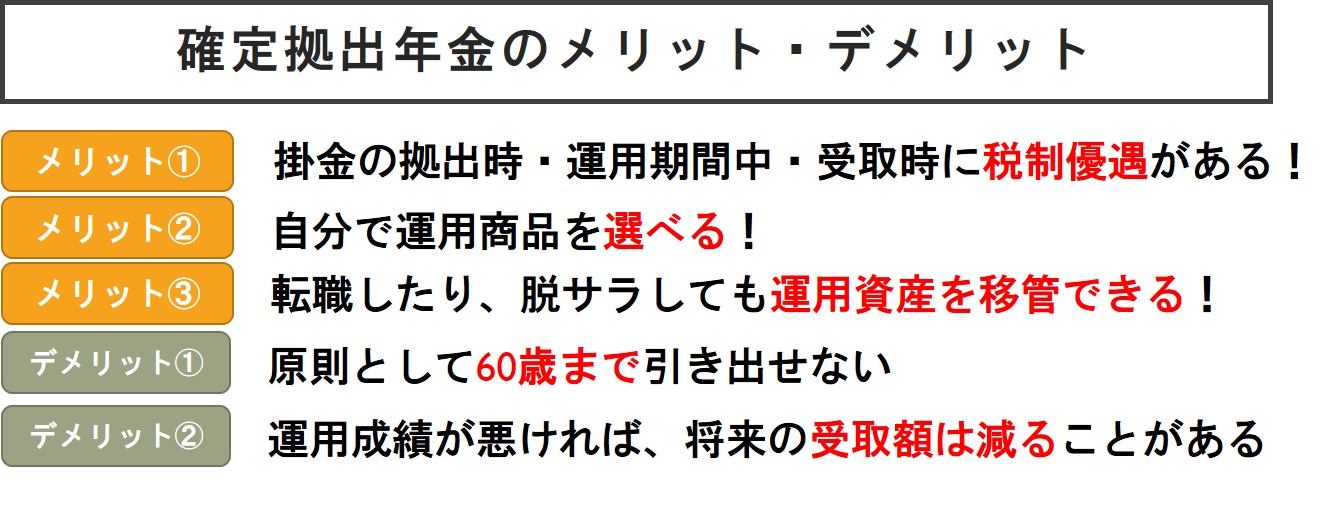

この制度のメリットとデメリットを考えよう。メリットの一つ目は「税金」だ。確定拠出年金は、掛け金をかけるときにも、税金の控除がある。運用期間中も、運用益は課税されないので、そのまま再投資できる。60歳以降に受け取るときも税制メリットがある。

二つ目は「自分で運用商品を選べること」だ。三つ目は、転職して新しい会社に移っても、脱サラして自営業者になっても、それまで運用してきた確定拠出年金を持ち運べる。多くの人が定年まで一つの会社に勤める時代ではないので、時代に合った制度だ。

一方、デメリットの一つ目は「60歳まで引き出せないこと」だ。ただ、60歳以降に使うお金を準備するのであれば、途中で引き出せなくてもいいかもしれない。

デメリットの二つ目は、運用成績が悪いと、将来受け取る金額が減ることもある。自分で選択できる以上、責任も伴う。ただ、皆さんの運用目標は年率2~3%だ。大きなリスクを取っていないので、安心してください。

◆「つみたてNISA」や「投信の積み立てプラン」も

「つみたてNISA」は、会社が導入していなくても、銀行や証券会社で口座を開くことができる。「つみたてNISA専用商品」があるので、この中から好きな運用商品を選べる。投資できる金額は年間40万円まで、投資期間は最長20年間で、運用益は課税されない。2024年に新しい制度に生まれ変わる。

最後は「投資信託の積立プラン」だ。多くの金融機関で、投資信託を「積立コース」で投資できる。この制度のメリットは、商品の選択肢が広いことだ。ETFやJ-REITといった上場投資信託も積み立て投資できる。「自分で商品を選べる人」「選ぶことが苦痛でない人」は、この方法を選択肢に入れて良いかもしれない。

◆投資信託はプロに任せる商品

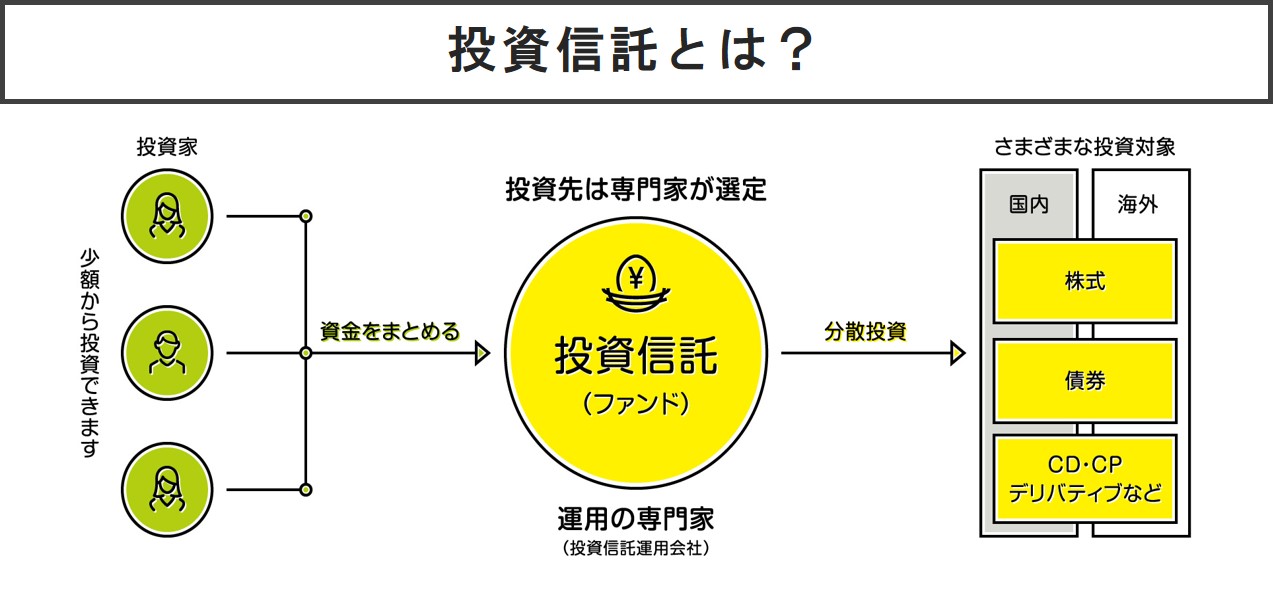

確定拠出年金で選べる商品は、「定期預金」「投資信託」「積立型保険」「自社株式(企業型DCの場合)」だ。このうち「投資信託」のキーワードは「信じて託す」だ。ファンドマネジャーという専門家に、運用を任せる商品だ。

投資信託は「時間もない」「知識も乏しい」という人にお勧めだ。たくさんの投資家のお金をまとめて、何千億円という規模でいろいろな国のさまざまな資産に分散投資し、得られた収益を投資家に分配する。投資対象は、株式や債券だけでなく、不動産や金に投資するものもある。

◆まとめ

企業型確定拠出年金は、会社がこの制度を導入していないと利用できない。もし、勤め先にあるなら「特権」だと考えて、制度のメリットをよく理解して活用しよう。また、若い世代は「長期投資」が可能だ。時間を味方につけて、少額からでも将来のために投資を始めよう。最後に、どの制度を優先的に使うか、メリット、デメリットの両方を理解して、しっかり判断していくことが重要だろう。

平下淳(ひらした・あつし)氏

1969年生まれ、株式会社コンテンツプロダクツ代表取締役。1級FP技能士/CFP認定者。大手証券、外資系生保などを経て、独立系ファイナンシャル・プランナー(FP)に。主な著書に「1級FP技能検定教本(金融財政事情研究会)」など。

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)