国内最大1兆円ファンド、ESG投資を推進=ピクテ投信の萩野社長に聞く

2020年11月10日 10時25分

世界の高配当の公益株式に投資する「ピクテ・グローバル・インカム株式ファンド(毎月決算型)=略称グロイン=」は、設定から15年が経過した。純資産総額は1兆円に拡大、公募株式投信(ETF<上場投信>を除く)で国内最大規模を誇る。同社の萩野琢英社長は、投資先企業の「環境・社会・ガバナンス」に対する取り組みを評価する「ESG投資」を推進することで「投資によってリターンを得るだけでなく、社会を変え、地球温暖化を防ぎ、電力をクリーンエネルギーにシフトさせていきたい」と話している。

-グロインとは。

電力・ガス・水道などの公益企業に投資する世界株ファンドだ。こうした企業は、日常生活に不可欠な公益サービスを提供しているので、業績が景気動向に左右されにくく、安定していることが多い。また、高配当利回りの銘柄に投資しているので、配当金が積み上がることで、全体の投資収益を下支えする効果が期待できる。さらに、グローバルに分散投資することで、相対的にボラティリティ(価格変動)を抑えた運用を目指している。

-商品開発の経緯は。

私は商品開発者として2005年2月に、このファンドを設定した。当時、グローバルに債券に分散投資するファンドが人気だったが、私は「世界の株式への分散投資にも潜在ニーズがある」と考え、商品設計に当たった。

その時、イメージしたのが、英国の高齢者の資産運用だった。私は1990年代に英国に住んでいたが、彼らには、業績が安定していて配当利回りの高い「インカムストック」を持つ文化があった。英国経済がインフレ気味で、ポンドが急落する中、世界の公益株式などのインカムストックに分散投資して、資産価値を保全しようとしていた。

これをヒントに、グローバルに公益企業に分散投資することで、世界経済の成長を資産運用に取り込むことを目指す、グロインを設計した。

-設定来の動向は。

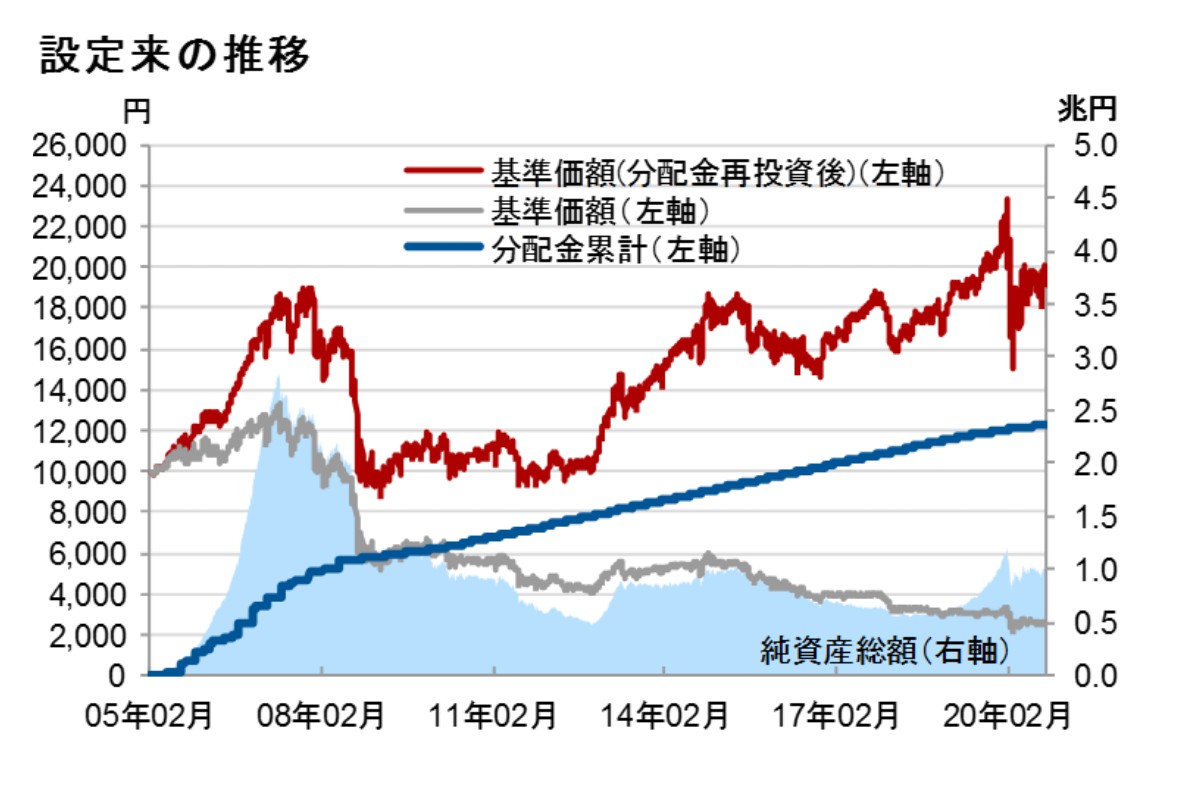

グロインは、株式に投資するファンドにはなかった「毎月分配型」を採用した。「ファンドの分配金で公的年金の不足分を補う」というスタイルが個人投資家に受け入れられて、07年には純資産総額が2兆8000億円を更新した。

しかし、08年のリーマン・ショックや12年の欧州通貨危機によって経済が停滞したことで基準価格が下落し、純資産総額は5000億円まで減少した。しかし継続的にフォローをしっかりと行うことで信頼を構築する一方、世界的に金利が大きく低下するという外部環境の好転も加わり、資金流入が再び活発化し、19年末には純資産総額を1兆円台に戻した。さらに、18年からは当社が独自開催する資産運用セミナーの全国ツアーを敢行し、世界の公益株式に分散投資することの意義を投資家に直接伝えることができたと考えている。

10月末時点の基準価額(分配金再投資後)は1万9080円で、設定来の騰落率は年率4.21%になっている(図)。

-投資環境の変化は。

各国中央銀行は、コロナショックで落ち込んだ経済を立て直すため、異例の金融緩和を実施している。先進国の国債利回りはほぼゼロになり、国債に投資してもリターンの取れない時代になった。2005年と20年を比較すると、世界の公益株の配当利回りは3.5~3.7%を維持しているのに対して、世界の国債利回りは2.7%から0.3%に低下している。公益株の配当利回りの希少性が高まっている。

一方、地球環境に目を転じると、地球温暖化の脅威が深刻化し、化石燃料からクリーンエネルギーの転換するために投資を行う時代になった。欧州連合(EU)は今後10年間で1兆ユーロを投資する「欧州グリーンディール」を打ち出している。資産運用業界でも、持続可能な社会づくりへの参加が、問われる時代になっており、「投資を通じて社会に貢献する」ことが、一つの大きな流れになっている。

-ESG投資の取り組みは。

グロインは、世界中の約4万社をスクリーニングして、さまざまな国に適切に分散された60~80銘柄でポートフォリオを構築している。この過程で、環境戦略や経営の質を調査、ESGに対する取り組みを評価して、投資先を選定している。

さらに、株主として企業経営者と面談し、エンゲージメント(建設的な対話)を行って、二酸化炭素(CO2)の削減、クリーンエネルギーの推進を働きかけている。ESGに積極的に取り組む企業は、資金調達コストを引き下げたり、事業効率を高めたりするなど、経営改善に成果を上げている。 日本ではなかなか実感できないが、風力や太陽光などのクリーンエネルギーを推進することは、欧米の公益企業の増益要因になっており、株価のパフォーマンスも良好だ。例えば、風力や太陽光発電へシフトしているイタリアの電力会社や、再生可能エネルギーの拡大に不可欠となる次世代の送配電網を構築している英国企業は、それぞれの国を代表する株式指標を上回るリターンを上げている。

グロインは、ファンドマネジャーが投資先企業を選定するアクティブ運用の強みを生かし、ESGの評価が低いものの改善余地が大きな企業に投資して、エンゲージメントなどで企業価値を高めることも行っている。

-これからのグロインは。

リーマン・ショックのときは、公益株自身の下落幅は相対的に大きくなかったものの、円がほかの通貨に対して独歩高になった。このため、通貨分散の効果を発揮できず、グロインの基準価額は大きく下落した。しかし、ここ1~2年の動きを見ると、日本の貿易収支が赤字になるなど国力が相対的に落ちてきたためか、何かショックがあったときに円が独歩高になる状況が減ってきた。その結果、当初の設計である通貨分散が効いて、グロインの価格変動は相対的に安定している。

市場の転換点というのは、みんなが気づかないときに起こることが多々ある。これまで、米国のフェイスブックやアマゾン等のIT企業が株式市場をけん引する「成長株優位の時代」が続いてきた。ただ、コロナショックでさらに高騰したIT関連株式が調整局面を迎える時、公益株に代表される「資産株優位の時代」が到来するかもしれない。

グロインは、純資産総額が再び1兆円を超え、公募追加型株式投信の中で日本最大のファンドになった。「株式の成長力を取り込みつつ、配当も受け取る」というインカムストックに投資する文化が、日本でも本格的に根付き始めるのではないか。

(了)

ESG投資

菅義偉首相が所信表明演説で、2050年にまでに温室効果ガスの排出量を実質的にゼロにする目標を打ち出した。太陽光発電、燃料電池といった再生エネ …

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)