投資家デビュー、「新NISAがきっかけ」が6割超=「貯蓄から投資へ」でも成果-フィデリティ1万人アンケート

2024年09月12日 08時00分

フィデリティ投信がまとめた「フィデリティ・ビジネスパーソン1万人アンケート2024年」で、今年1月にスタートした少額投資非課税制度(NISA)が、投資家の裾野を広げ、家計資産を「貯蓄から投資へ」とシフトさせる成果を上げていることが分かった。

具体的には、新たに投資を始めた人の6割超が「新NISAの開始」を理由に挙げた。また、新NISAで投資するお金の財源を尋ねたところ、「預貯金からシフトさせる」と回答した人が4割弱を占めた。

この調査は2010年から実施しており、今回が11回目。6月上旬に、20代から60代の会社員や公務員1万0987人に実施した。今回の調査から、派遣社員やパート、アルバイトなどの非正規社員を調査対象に加えた。非正規社員は、回答者の3割程度を占めた。

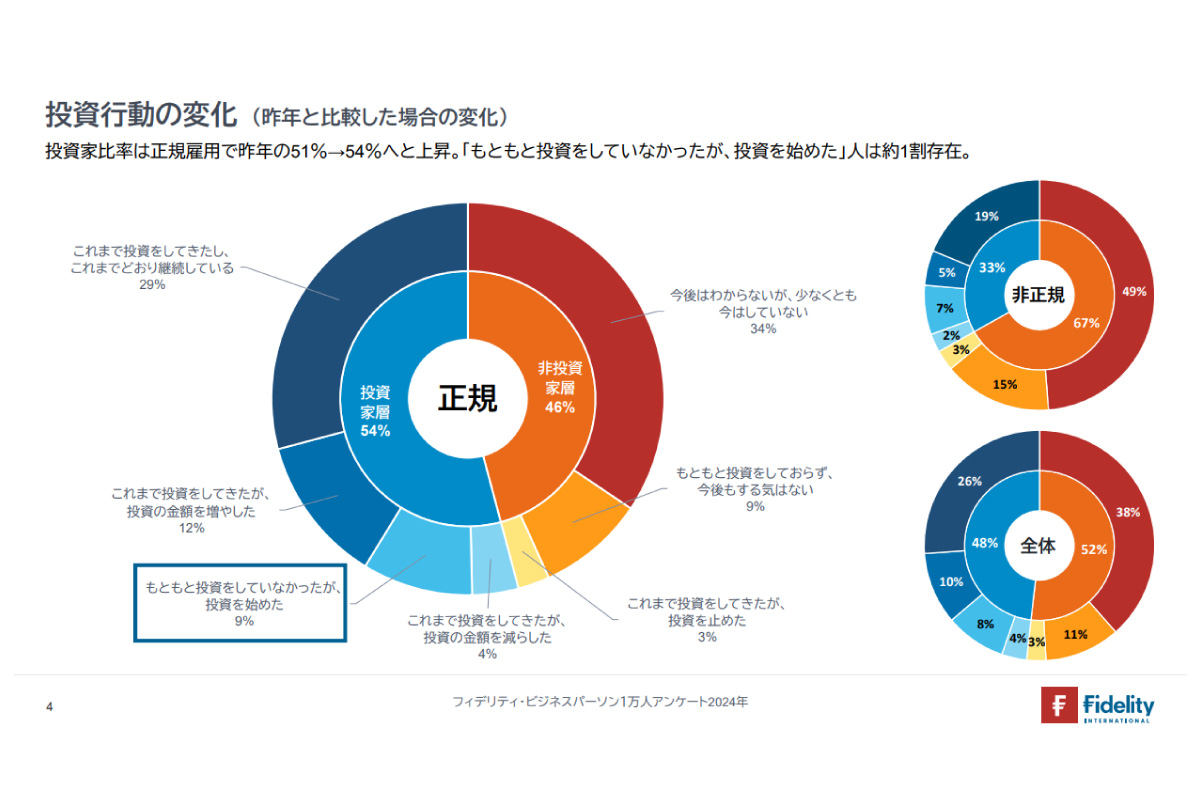

◆投資家比率、正規社員で54%、非正規社員で33%

(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」4ページ(クリックで表示)

(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」4ページ(クリックで表示) (出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」4ページ(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」5ページ(クリックで表示)

(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」4ページ(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」5ページ(クリックで表示)

調査の中で、現在の投資状況を尋ねたところ、前回調査と比較可能な正規社員では、投資家の比率は54%(前回は51%)に上昇した。一方、今回から調査対象となった非正規社員では、投資家比率が33%だった。

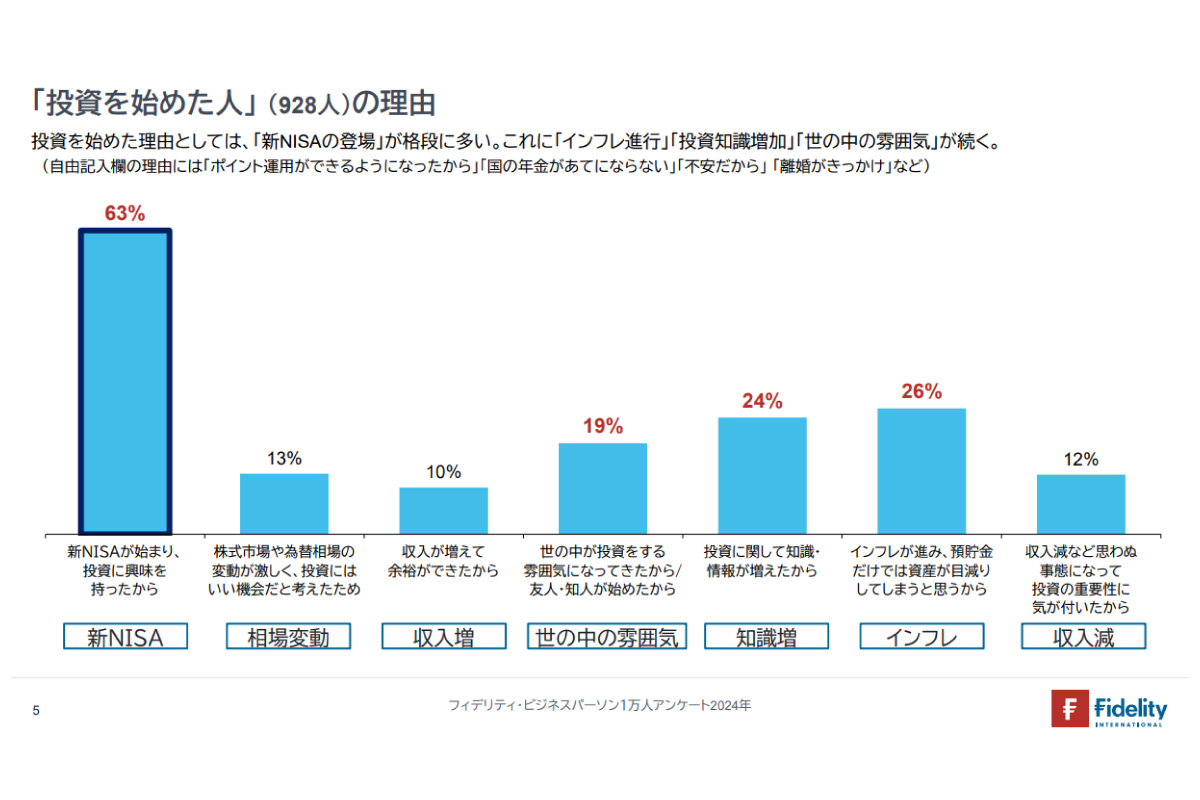

◆「新NISAが始まり、投資に興味を持った」が63%

「新たに投資を始めた人」にその理由を尋ねたところ、「新NISAが始まり、投資に興味を持ったから」が63%を占めトップだった。次いで「インフレが進み、預貯金だけでは資産が目減りしてしまうから」が26%、「投資に関して知識が増えたから」が24%、「世の中が投資をする雰囲気になり、友人・知人が始めたから」が19%だった。

フィデリティ・インスティテュート首席研究員の浦田春河氏は、投資家デビューした人の属性について「非正規の女性や、非正規の若年・中堅層で投資をスタートした人が多いことが分かった。年収で見ると、男性で500万~700万円、女性で300万~500万円の比率が最も大きくなっており、中低所得層の掘り起こしに寄与している」と指摘した。

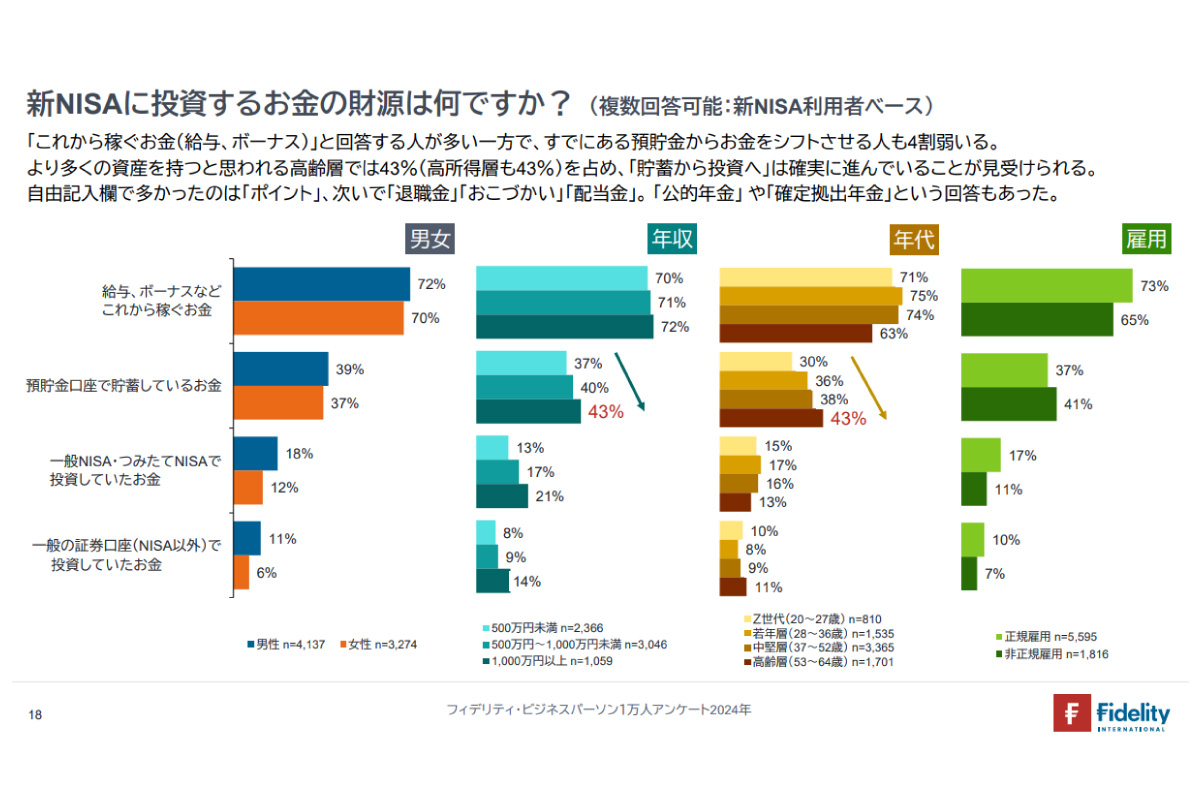

◆NISA投資の財源、「貯蓄しているお金」が約4割

(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」18ページ(クリックで表示)

(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」18ページ(クリックで表示) (出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」24ページ(クリックで表示)

(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」24ページ(クリックで表示) 新NISAでの年間投資予定額は、平均で44万2752円だった。このうち、正規社員は53万1199円、非正規社員は20万6344円だった。

新NISAに投資するお金の財源については、「給与・ボーナスなどこれから稼ぐお金」が約7割とトップだが、次いで「預貯金口座で貯蓄しているお金」が約4割を占めた。

浦田氏は「より多くの資産を保有する高齢者ほど、預貯金口座で貯蓄しているお金でNISAに投資すると回答しており、既存の家計資産についても『貯蓄から投資へ』が進んでいることが分かった」と話した。

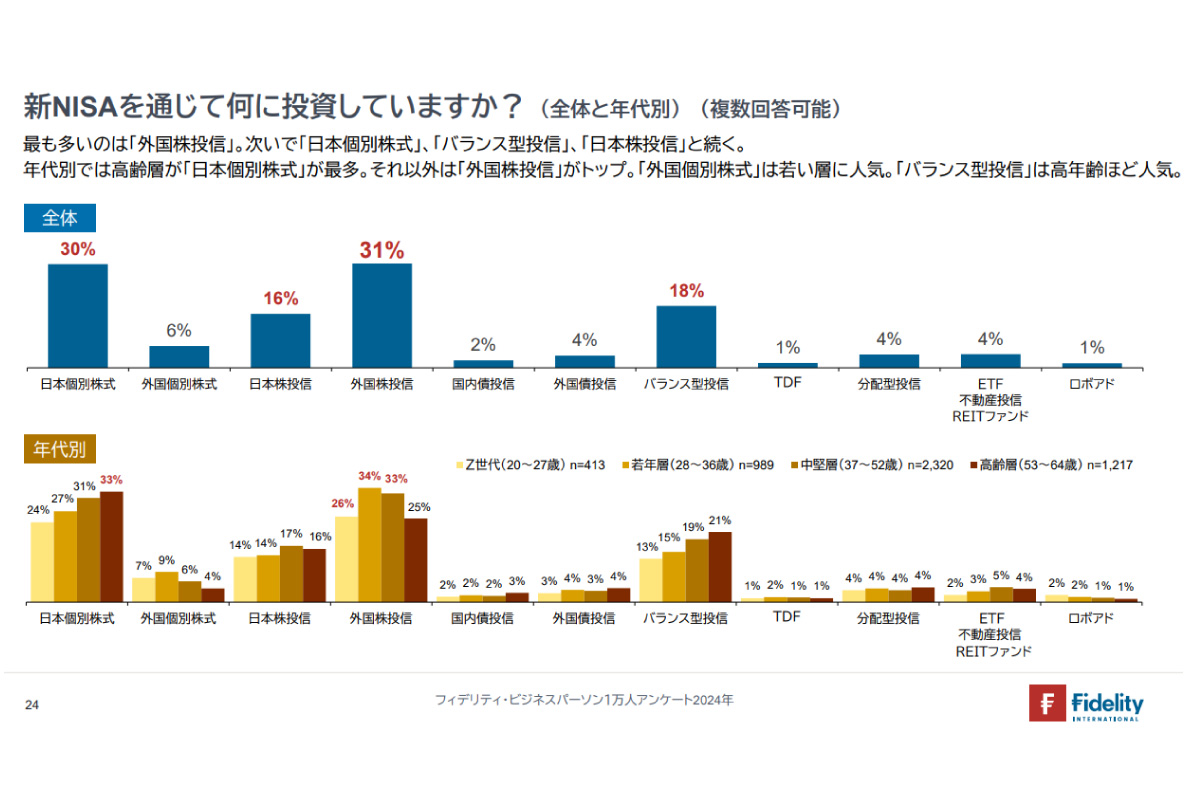

◆投資対象は「外国株投信」「日本個別株式」が3割

新NISAを通じて投資している商品は、「外国株投信」が31%、「日本個別株式」が30%と、2トップだった。外国株投信は、若年層や中堅層の投資が目立った。一方、日本個別株式は、高齢層や中堅層の比率が高かった。

このほか「バランス型投信」が18%、「日本株投信」が16%だった。バランス型投信は高齢層ほど人気だった。

◆相場下落の捉え方、「投資にいい機会」「怖くなった」に分かれる

(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」33ページ(クリックで表示)

(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」33ページ(クリックで表示) (出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」42ページ(クリックで表示)

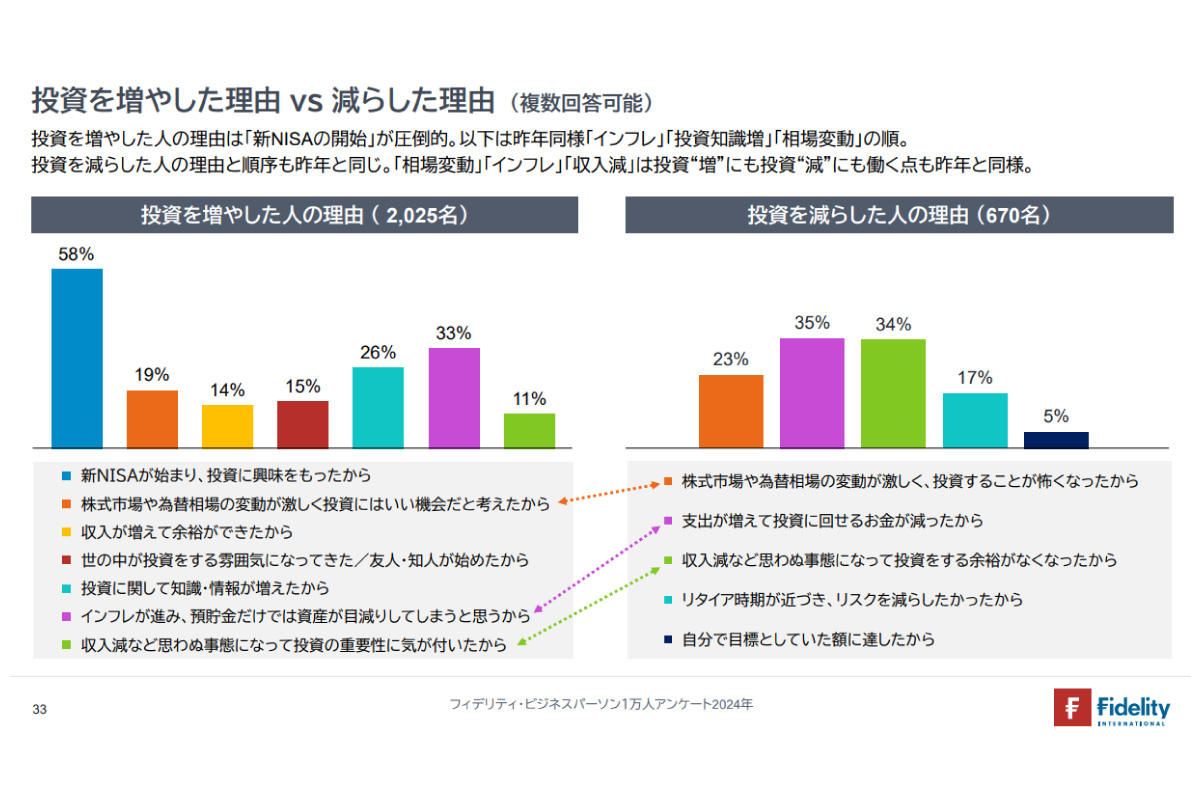

(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」42ページ(クリックで表示) 調査の中で、「投資を増やした人」と「投資を減らした人」にその理由を尋ねた。投資を増やした理由は「新NISAの開始」がトップで、次いで「インフレ対応」「投資知識の増加」だった。一方、投資を減らした理由は「収入減」と「インフレによる支出増」が並んだ。

相場の大きな変動については、「投資にいい機会」と考えて投資を増やす人と、「投資することが怖くなった」として投資を減らす人に分かれた。

これについて浦田氏は「金融リテラシーとクロス分析すると、相場変動を『投資にいい機会』と考えた人は金融リテラシーが高かった。一方、相場変動で投資を減らした人は金融リテラシーが総じて低かった。今後、金融教育が普及し、国民の金融リテラシーが向上することで、相場が急変しても冷静に対応し、投資を増やす人が増えることが期待される」と分析した。

その上で「収入が増えると投資を増やす傾向が見られるので、①NISAやiDeCo(個人型確定拠出年金)のような税優遇制度の整備 ②金融教育 ③賃上げ-がそろえば、『資産運用立国』が進むのではないか」と述べた。

また、8月初旬に世界の株式市場が急落したことについては「銀行や証券会社は、個人投資家に対して、冷静に投資を継続することを呼び掛けた。今回の相場急落を教材にして、相場下落は、良い株式や投信を安く購入するチャンスであるというポジティブな考え方を、しっかり伝えていくことが大切だろう」と述べた。

さらに、「今世紀に入ってからもITバブル崩壊、リーマン・ショック、コロナショックなど、大きな相場下落があったが、株式市場はその後、しっかり反発し、上昇してきた。今後も、世界経済が成長するかぎり、株式市場は拡大することが期待される。個人投資家には、長期の株式チャートを見てこうした知識にふれることで、安心感を持ってもらえるのではないか」と話した。

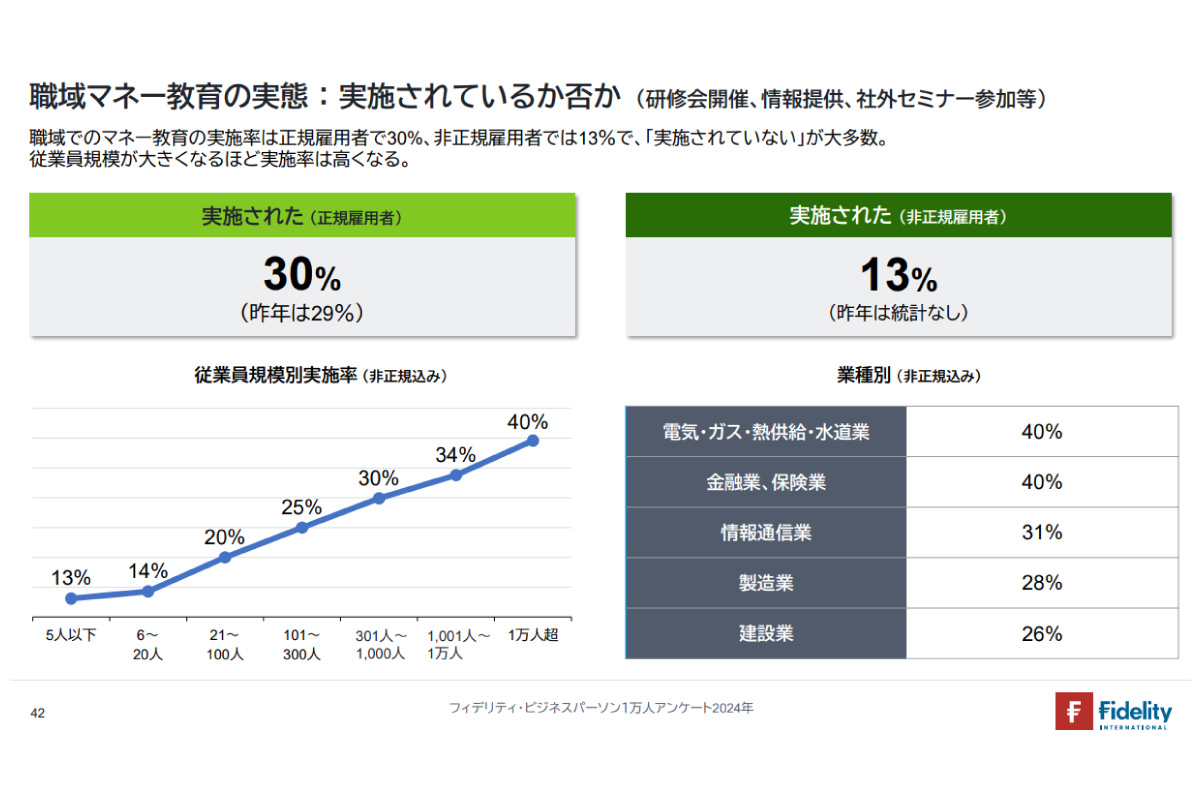

◆職域の金融教育の実施状況、正規雇用は30%、非正規は13%

職域での金融教育の実施状況をみると、正規社員では30%と前年(29%)から微増にとどまった。今回から調査に加わった非正規社員では13%と低かった。

浦田氏は、「社会人に対する金融教育のルートは、職場経由の役割が大きいので、非正規社員も対象とすることが大切。社員の金融リテラシーを高めることで、エンゲージメントが高まり、企業の生産性も向上し、業績をアップさせるサイクルにつながるだろう」と指摘した。

◆Z世代は、ライフプランに低評価

(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」45ページ(クリックで表示)

(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」45ページ(クリックで表示) (出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」51ページ(クリックで表示)

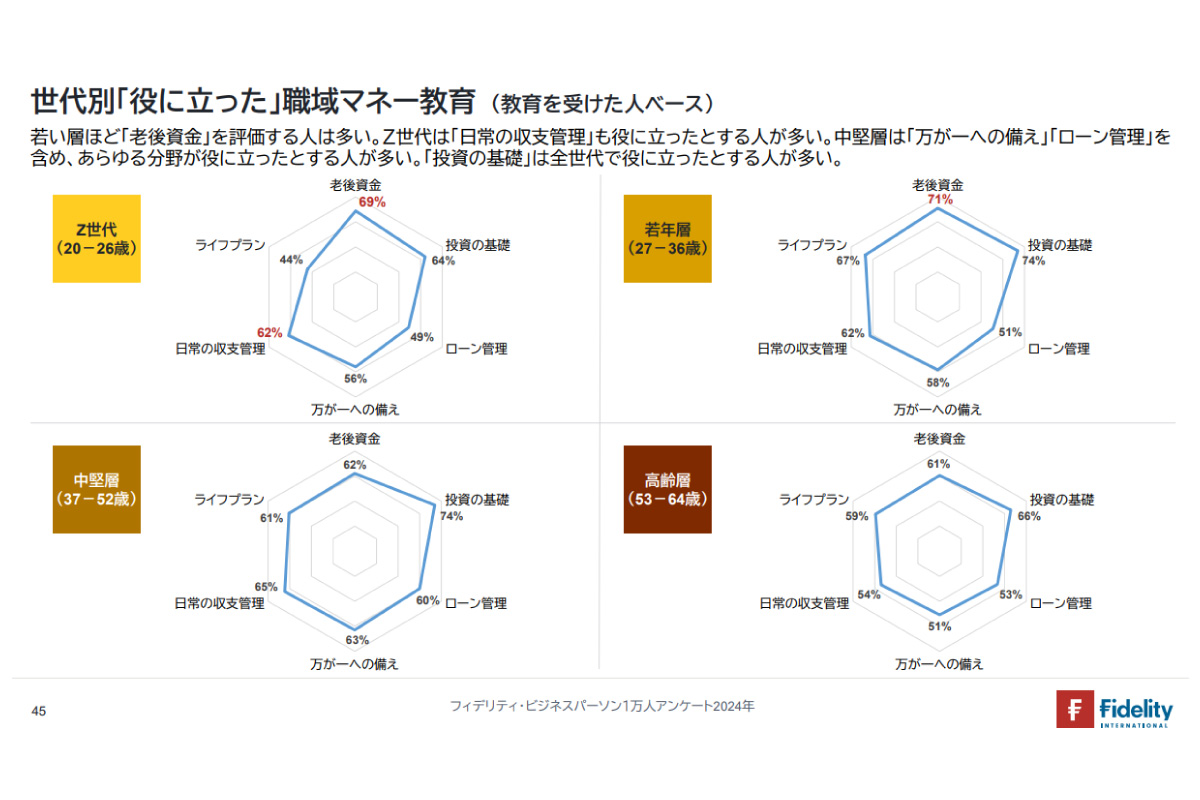

(出所)「フィデリティ・ビジネスパーソン1万人アンケート2024年」51ページ(クリックで表示) 金融教育の内容では、「老後資金の形成方法」と「投資の基礎」が人気だった。世代別に見ると、Z世代(20~26歳)では、「日常の収支管理」の評価が高く、「ライフプラン」の評価は低かった。

浦田氏は、Z世代への金融教育について「私自身も実際に若い世代に金融教育を提供する中で、『結婚⇒子供の教育⇒住宅購入⇒』といった従来の直線型のライフプランは響かないと感じていた。一方で、収入と支出を管理して差額があれば投資するといった収支管理や、老後資金をいかに自助努力でためるかといったテーマの評価は高かった」と話した。

◆老後資金、「iDeCo」の大幅拡充に期待

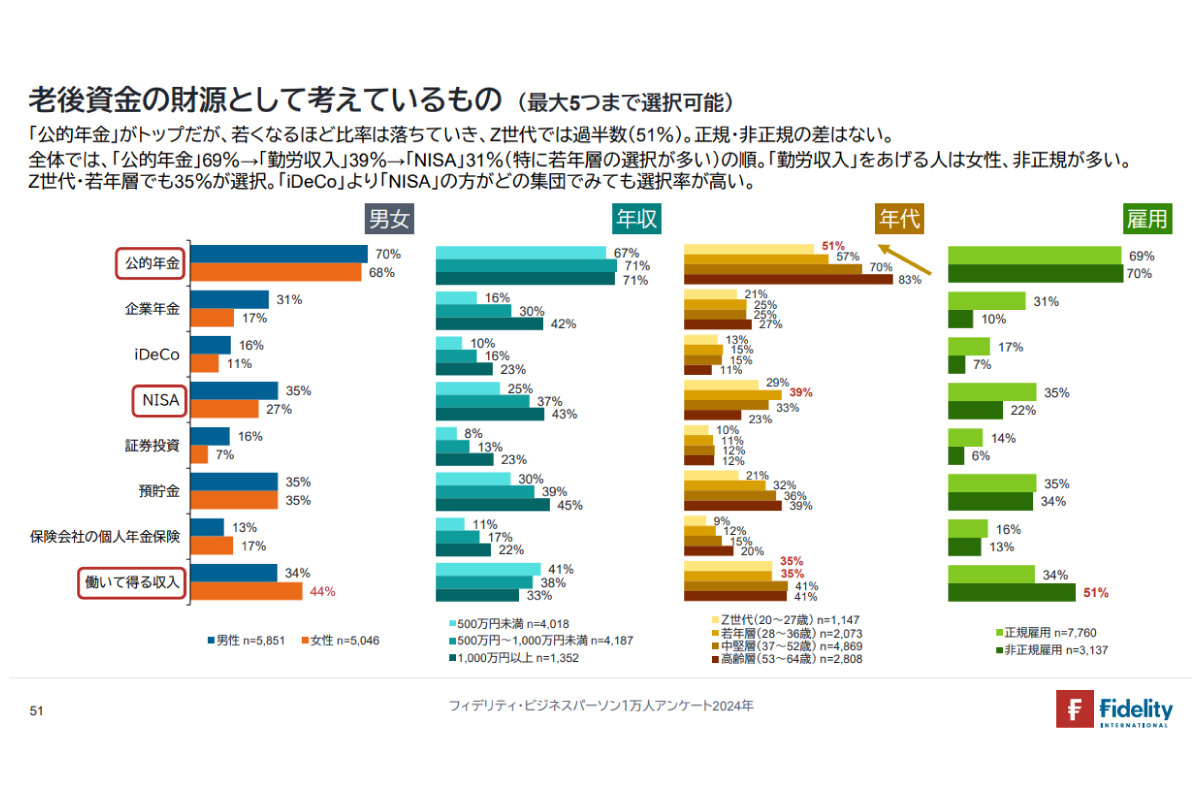

「老後資金の財源」を五つまで選んでもらったところ、トップは「公的年金」で約7割を占めた。これを世代別に分析すると、高齢世代では約8割だが、Z世代では約5割と、年齢が若くなるほど期待は低下している。一方、NISAや預貯金は、約3割を占めた。

浦田氏は「少子高齢化が進む中で、若い世代では老後資金の財源として自助努力の制度に対する期待が高まっている。現在、改正に向けて議論が進んでいるiDeCoの大幅な制度拡充が待たれる」と話した。

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)