広がるESG投資=「持続可能な社会」と「リターン」の両立目指す-S&Pダウの牧野氏

2021年05月19日 11時15分

ESG(環境・社会・ガバナンス)を重視したファンドが、個人投資家の人気を集めている。機関投資家でも、公的年金を運用する年金積立金管理運用独立行政法人(GPIF)が「環境・社会問題などの負の影響を減らし、運用資産全体の長期的なリターンを向上させるため」として、ESG指数で資金の一部を運用している。大手指数会社S&Pダウ・ジョーンズ・インデックスの牧野義之・日本オフィス統括責任者に、ESG指数の仕組みや役割について聞いた。

◆財務情報とESGを融合して分析

-ESG指数とは。

牧野氏 ESGの観点を組み入れて企業を評価し、銘柄を選定した指数のことだ。

日本では2003~4年に「社会的責任投資(SRI)」が流行した。この時は、社会的活動に取り組む企業に投資したのだが、市場を代表する株価指数と同等、あるいは、それを上回るリターンが得ることが難しかった。

ESG指数は、企業の「財務情報や経済的価値」と「ESGの取り組みなどの非財務情報」を融合して企業を評価する点が重要なポイントだ。投資パフォーマンスを損なうことなく、ESGを重視して投資することを目指している。

-どのような指数があるのか。

牧野氏 株式では、ESGの総合評価を使った指数のほか、気候変動や低炭素社会への移行など「E(環境)」にフォーカスしたものや、人材活用や女性活躍など「S(社会)」に注目したものがある。さらに、不動産投資(REIT)や債券でも、環境に配慮した指数が登場している。

-具体的な指数は。

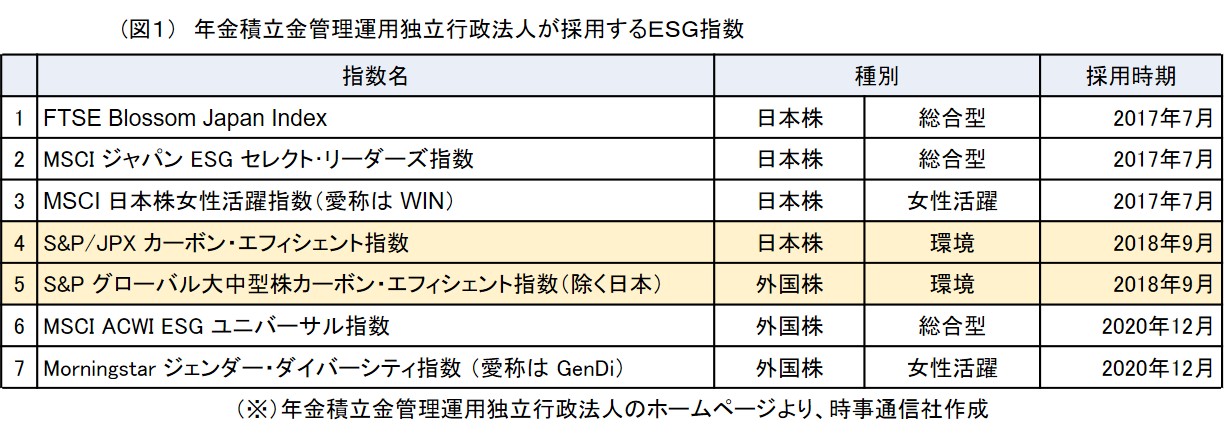

牧野氏 GPIFは、7本のESG指数を採用している。このうち、当社は、環境をテーマに、国内株を対象にした「S&P/JPXカーボン・エフィシェント指数」と、外国株を対象にした「S&P グローバル大中型株カーボン・エフィシェント指数(除く日本)」の2本を提供している(図1)。

どちらも、幅広い産業セクターをカバーしており、企業の二酸化炭素排出量を削減する取り組みを促すような仕組みを採用している点が特徴だ。例えば、銀行と電力・ガスでは、もともとの二酸化炭素排出量が違うので、それぞれのセクターごとに、炭素効率性が高い(売上高当たりの二酸化炭素排出量の少ない)企業や、温室効果ガス排出に関する情報開示を行っている企業について、投資ウエートを高めている。

このとき、指数に占めるセクターごとの比重を親指数と同じ程度にすることで、親指数と同等、あるいは、それを上回るリターンを目指している。

◆企業のESG対応を促進する効果

-ESGへの貢献は。

牧野氏 一つは、ESG指数を構成する企業群の炭素効率性が、親指数を上回るものになっている点だ。例えば、国内株を対象にした「S&P/JPXカーボン・エフィシェント指数」について2018年8月末までのデータを見ると、親指数と比べて炭素効率性が24.5%向上した。また、外国株を対象にした「S&P グローバル大中型株カーボン・エフィシェント指数(除く日本)」では40.9%も高い。

二つ目は、企業のESGの取り組みを促す効果がある点だ。「なぜ指数に組み込まれたか/ウエートが上がったか」あるいは「組み込まれなかったか/ウエートが下がったか」を、企業が意識するようになる。また、それらの企業を調査する弊社グループの評価会社は、指数に組み込んだ企業に対しては、評価内容を文書にして企業に送付し、エンゲージメントを行っている。こうした建設的な対話を通じて、グローバル企業の取り組みを共有することにより、ESG対応に関する意識付けを高めることができる。

-ESG指数が果たす役割は。

牧野氏 指数は主に、市場のパフォーマンスを表現する「道しるべ」としての役割と、パッシブ運用のパフォーマンスを連動させるインデックスとしての役割を果たしている。

指数に連動させるパッシブ運用は、ファンドマネジャーが銘柄を選定するアクティブ運用に比べて、運用コストが安い。また、指数は、算出するプロセスが開示されており、透明性と一貫性が高い。

当社はグループにESG評価会社があることから、非常に多くの企業を調査することが可能で、幅広い銘柄を指数の構成銘柄にできる。その結果、ESG指数は、機関投資家の巨額な資金の運用に利用できる。このほか、先物取引がある指数では、それを使って、流動性を確保したり、ダウンサイドのリスクをコントロールしたりできるなど、資金運用者にとっての利便性も高い。

◆個人投資家に浸透を目指す

-企業や投資家の取り組みは

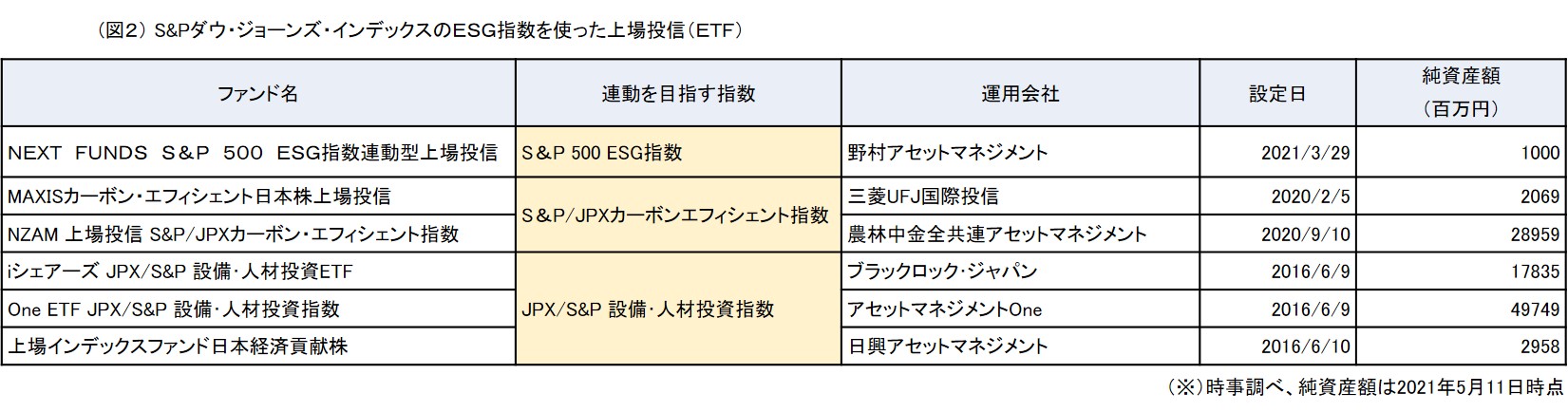

牧野氏 このところ、多くの企業が2050年に二酸化炭素排出量を実質ゼロにする事業計画を発表している。保険会社などの長期投資家も、関心を強めており、上場投資信託(ETF)を通じて、徐々に資金が入りつつある。公的年金に加えて、企業年金基金でも取り組む動きが出つつある。投資家側の動きは、これから本格化していくだろう(図2)。

-今後の注目点は

牧野氏 個人投資家のESG投資では、アクティブ運用のファンドが多額の資金を集めている。ここ数年は、グローバルに株価が上昇し、高いパフォーマンスを獲得してきており、アクティブファンドのコストはあまり注目されてこなかった。ただ、マーケットの運用環境が変化すれば、インデックス運用のコストの低さや指数の透明性・一貫性が、見直されるかもしれない。

今後は、個人投資家に分かりやすいESG指数が、重要になってくると考えている。例えば、個人投資家が成功体験を持っているインデックスを、親指数とするものは、理解しやすいだろう。米国を代表する株価指数の一つである「S&P 500」を親指数とする「S&P 500 ESG指数」を使って、野村アセットマネジメントが3月、ETFを東証に上場した。このETFが、どのように個人投資家に受け入れられるか、注目している。(了)

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)