マイナス金利解除で、動き始めた債券市場=債券アクティブ運用の魅力は-三井住友DSアセットの森氏と八嶋氏に聞く

2024年05月10日 12時00分

(左が森氏、右が八嶋氏)

(左が森氏、右が八嶋氏)(※)「エス・ビー・日本債券ファンド(愛称:ベガ)」は2024年6月5日付で、ファンド名を「三井住友DS日本債券ファンド(愛称:ベガ)」に変更しました。また、少額投資非課税制度(NISA)の成長投資枠の対象ファンドとしての要件に適合させるため、信託約款の「運用の基本方針」において、ポートフォリオの平均年限の調整範囲やデリバティブ取引の利用目的等について制限を加える約款変更を予定しています。予定されている変更日は7月18日で、変更適用日は8月8日です。(2024年6月5日)

日本銀行は17年ぶりに利上げを実施し、マイナス金利政策を解除した。日本経済は「金利のある世界」に復帰する。三井住友DSアセットマネジメントでアクティブ運用の国内債券ファンド「エス・ビー・日本債券ファンド(愛称:ベガ)」を運用するシニアファンドマネージャーの森幸嗣氏とファンドマネージャーの八嶋亮氏に、運用手法や魅力を聞いた。

◆金利変動とクレジットが超過収益の源泉に

-ファンドの運用方針は。

八嶋氏 当ファンドは、日本の国債や社債に投資し、日本の国債市場全体に投資した場合の投資収益を中長期的に上回る投資成果をめざすアクティブ運用の債券ファンドだ。超過収益の源泉としては、主に「金利戦略」と「クレジット戦略」がある。

-金利戦略とは。

八嶋氏 まず「金利戦略」だが、今後の金利動向を予測して、それに準じたポジションを作って、超過収益を上げることをめざす。「デュレーション戦略」と「イールドカーブ戦略」がある。

デュレーションとは、保有する債券の平均残存期間のことだ。例えば、これから金利が低下すると予想するなら、債券先物等を買ってデュレーションを長くして、キャピタルゲイン(債券の値上がり益)をより大きく獲得することをめざす。反対に、金利が上昇すると予想するなら、債券先物等を売ってデュレーションを短くして、ベンチマークよりもキャピタルロス(債券の値下がりによる損失)を小さくすることをめざす。

イールドカーブとは、縦軸に利回り、横軸に債券の残存期間を設定して、短期から長期までの利回りをつないだ曲線だ。日銀の金融調節や、期間ごとの債券の需給、市場参加者の思惑により変化する。イールドカーブのゆがみに着目し、割安なゾーンの債券を購入したり、割高なゾーンの債券を売却したりすることで、超過収益を生み出している。

-クレジット戦略とは。

八嶋氏 二つ目の「クレジット戦略」は、企業が発行する社債への投資だ。企業は、国と比較してクレジット(信用)リスクがあるので、クーポン(表面利率)が高い。市場全体が投資に積極的なリスクオンのときは社債を多く保有し、反対にリスクオフのときは社債の保有を減らして、クレジットを調整する。

森氏 日本の公社債市場の構成を見ると、国債と政府保証債が86%を占めている。残りの14%のうち、6%が地方債、6%が社債、2%がMBA債や外国企業などが日本で発行する円建て外債だ。インデックスファンドのポートフォリオは、こうした市場構成を反映している。

一方、当ファンドは、ポートフォリオに社債や地方債を5~7割程度保有することで、国債よりも相対的に高い利息収入を獲得している。国債には、クレジットリスクがないが、社債にはリスクがあるので、当社では専任のクレジットアナリストを配置して、格付けや利回り動向を調査している。

ただ、大企業でも、主力商品の製品不良などから業績が悪化して、社債がデフォルト(債務不履行)になった例がある。社債市場は、主に機関投資家が利用するマーケットなので、参加者の動きは速い。私たちが所属している運用チームは、日々のニュースに細心の注意を払って、迅速に対応している。

◆海外調査に注力、スコアリングで「見える化」

-運用の特徴は。

八嶋氏 海外の動向を詳細に分析し運用に活かしている点は、当ファンドの大きな特徴だ。

円金利なので「日銀の動きを追っていればいいのではないか」と思われるかもしれないが、海外の動向が日本の金利に与える影響は大きい。日本銀行の分析によると、米国金利が1%上昇すると、円金利は0.2%上昇すると言われるほどだ。巨額の資金がより有利な運用先を求めて、各国の債券市場を動いており、各国の中央銀行や機関投資家の動きが、各国金利や為替市場に大きな影響を与えている。

クレジットも同様で、海外の影響を大きく受けるので、国内と海外を両方見ながら、最終的な投資判断に活用している。

(出所)三井住友DSアセットマネジメント(クリックして表示)

(出所)三井住友DSアセットマネジメント(クリックして表示)

森氏 当社は、さまざまなリスク要因を独自のスコアリングモデルで数値化し、運用戦略を検討する際に活用している。こうした仕組みを導入することで、運用の「再現性」が高まり、過去の事例と比較しながら、それぞれの局面を客観的に分析して運用戦略を立てることができる。また、長期にわたって、運用方針がブレることなく、高い品質の運用を提供できる。

◆株式と債券に分散投資、リスクを抑制

-投資家の動向は。

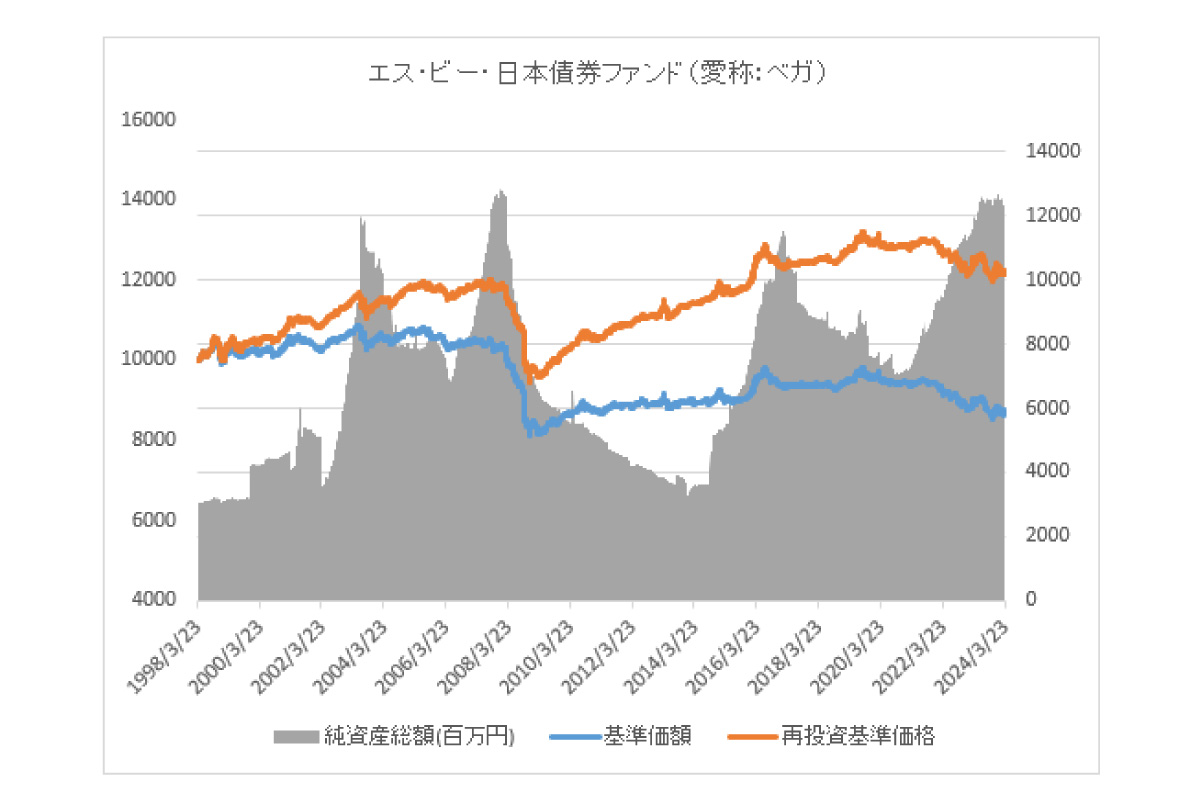

森氏 販売会社の方々がお客さまに株式や債券に分散投資するポートフォリオ運用を勧める際に、当ファンドを組み入れていただく動きもあるようで、じりじりと残高が増加している。当ファンドは今のところ新NISA(少額投資非課税制度)の対象ファンドではないが、今後の対応について社内で検討している。

-債券ファンドの魅力は。

八嶋氏 債券ファンドは、株式ファンドと比較して価格変動が緩やかだ。お客さまごとのリスク許容度に合わせて、債券ファンドと株式ファンドに分散投資することで、価格変動の大きさを抑制することが期待される。過去の事例を見ると、株価が下落したときに債券が値上がりする逆相関となることが多いことから、株式と分散投資することで、同じリスクでより効率的にリターンを獲得することをめざせる。

当ファンドのインカム収入は、年率1.15%(2024年4月末)だ。代表的な国内債券の指標であるNOMURA-BPI総合(NOMURA-ボンド・パフォーマンス・インデックス総合)は同0.8%程度なので、信託報酬を考慮してもインデックス並みの水準を確保している。

私たちの老後を支える公的年金の資金を運用する年金積立金管理運用独立行政法人(GPIF)も、株式や債券に分散投資している。そういう点からも、株式ファンドだけでなく、債券に投資するファンドを一定程度、保有する意味はあると考える。

森氏 個人が債券を購入する手段としては、例えば個人向け国債があるが、換金には制限もある。また、社債は、起債が不定期でいつでも購入できるわけではないし、途中換金しようとすると良い売値が付くとは限らない。

それに対して、債券ファンドであれば、いつでも購入し、売却することができる。債券ファンドを利用することで、個人でも手軽に債券に投資することができる。

◆金利上昇に備える

-現在の運用状況と今後の対応は。

八嶋氏 日銀がマイナス金利を解除したことで、今後も円金利は上昇しやすい地合いにある。当ファンドは、デュレーションを参考指標より短めにすることで、金利上昇によるマイナスの影響を抑制する運用をめざしており、お客さまにアクティブ運用のメリットをより感じていただけると思う。

海外金利については、米国の経済成長が底堅く、インフレ懸念も残っており、米金利が高止まっている。ただ、米国経済が鈍化して米金利が低下する局面では、円金利にも低下圧力がかかるので、そうした動向を慎重に見極めていく。

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)