「株式6・債券4」の期待リターン、年率4.4%(円ベース)=分散投資を考える機会に-JPモルガンAMの超長期市場予測

2023年12月22日 08時00分

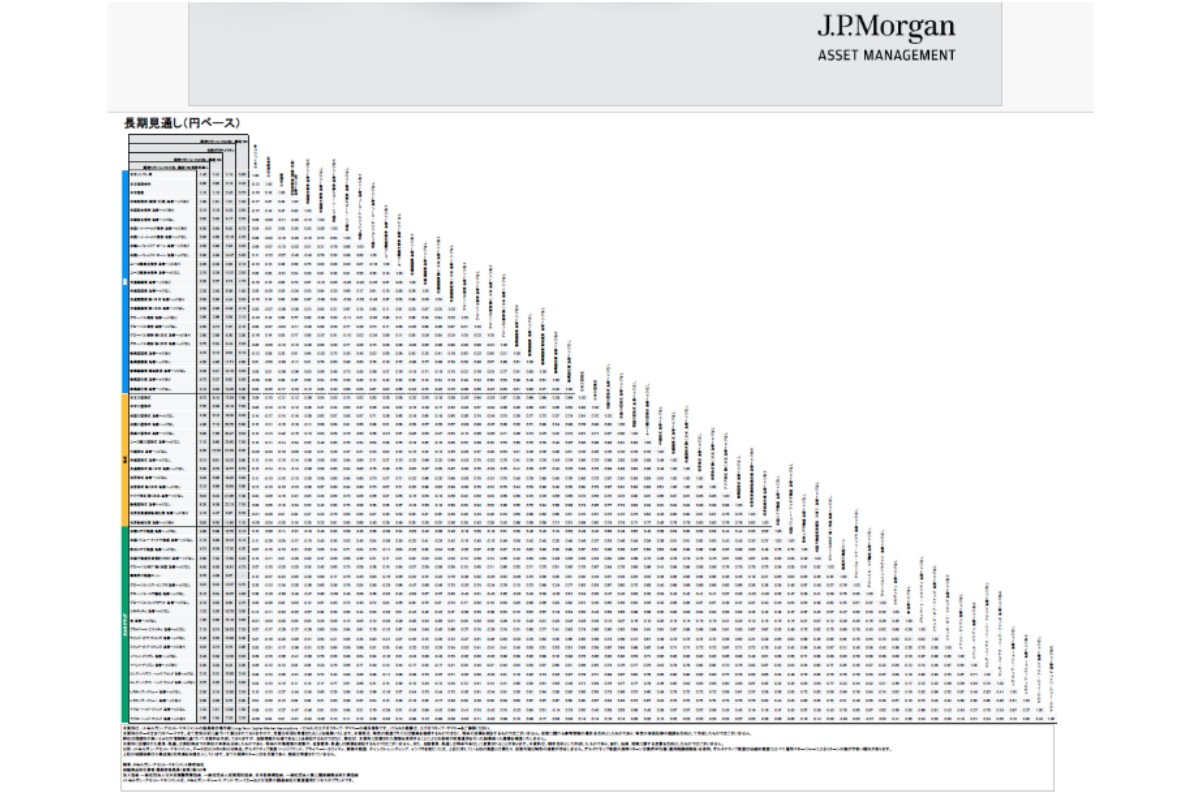

(出所)JPモルガン・アセット・マネジメントの「2024 Long-Term Capital Market Assumptions」より、主要資産について「期待リターン・ボラティリティ・相関性のマトリックス(円ベース)」(クリックで表示)

(出所)JPモルガン・アセット・マネジメントの「2024 Long-Term Capital Market Assumptions」より、主要資産について「期待リターン・ボラティリティ・相関性のマトリックス(円ベース)」(クリックで表示) JPモルガン・アセット・マネジメントは、200を超える資産クラスについて主要通貨ごとに今後10~15年の期待リターンやリスクを予測した超長期市場予測「Long-term Capital Market Assumption」を発表した。

資産運用の基本と言われる「世界株式60%・先進国債券(円ヘッジ)40%」のポートフォリオについては、為替の影響を加味した円ベースの期待リターンを、年率4.4%と予測した。人工知能(AI)の普及などが、世界経済の成長を押し上げ、株価を下支えする。また債券は、先進各国の利下げが追い風になる。中長期に円高基調を見込んでいるため、前年の予測の同4.6%よりやや鈍化するものの、引き続き高い水準を維持する見通しだ。

同社では「新しい少額投資非課税制度(NISA)や確定拠出年金(DC)を使って投資する際は、まずは株式と債券に配分したシンプルなポートフォリオの構築を検討することができるだろう」とアドバイスしている。

詳細について、國京彬氏(グローバル運用商品部インベストメント・スペシャリスト、エクィティ・マルチアセット投資戦略室長)と、徳永拓也氏(エクィティ・マルチアセット投資戦略室 アソシエイト)に話を聞いた。

◆世界の機関投資家も活用

-LTCMAとは

國京氏 28年前から公表している超長期の市場予測だ。今後10~15年という長いスパンの中で、各資産クラスについてどれくらいの収益が見込めるかを予測した「期待リターン」、どれくらい変動するかを予測した「ボラティリティ(変動率、リスク)」、各資産の値動きがどのように連動して動くかを予測した「相関性」の三つを、幅広い資産とさまざまな通貨で、マトリックスにまとめている。当社のさまざまなファンドを設計する際の基礎資料として利用しているほか、年金基金など長期に資産運用する世界の機関投資家に幅広く活用していただいている。

◆分散投資を考える機会に

-個人投資家の利用方法は

國京氏 証券会社やシンクタンクから、来年の市場予想といった短期の予測が多く発表されている。ただ、NISAや確定拠出年金(DC)は、例えば「退職後に向けた資産づくり」といった長期の資産運用を、個人が行うことを目指した制度になっている。個人投資家にも超長期の市場予測の必要性が高まっている。

最近は、例えば世界株式や米国株式のインデックスファンド1本で資産形成するスタイルが、流行している。株式100%の投資が悪いわけではないが、リスク性資産の比重が高い投資になっている。自分のポートフォリオを、大きな相場変動に対して頑健なものにするために、LTCMAを読んで分散投資について考えていただければと思う。

◆インフレ復元、資産保全が必要に

-今年のLTCMAのポイントは。

徳永氏 今回のレポートのキー・メッセージは、「世界に分散投資するポートフォリオでも、十分に高い期待リターンを見込める」ことだ。「世界株式60%・先進国債券40%」のポートフォリオの期待リターンは、ドルベースで年率7.0%と予測した。円高を見込んでいるため、円ベースでは同4.4%としたが、それでも魅力的な水準と考えている。

また、重要な経済環境の変化として「インフレの復元」がある。今年のLTCMAでは、日本のインフレ率見通しを年率0.9%から同1.4%に引き上げた。ここ十数年にわたって日本経済はデフレ状況だったが、大きく変化した。資産形成だけでなく、「インフレから資産を保全すること」を考えることが必要な時代になった。

さらに、世界的な金融・財政政策の潮流も大きく変わろうとしている。コロナ危機への対応として、各国中央銀行はマイナス金利など非伝統的な金融政策を取っていたが、これを解除し、正常化を進めている。一方で、自国に半導体工場を誘致するなど、安全保障の観点等から選別的に財政支出を行う動きが広がっていくだろう。これまでは、市場全体に投資するパッシブ運用が人気だったが、これからは選別的に投資するアクティブ運用の価値が高まると見ている。

◆透明性・頑健性・再現性を重視

-LTCMAの算出方法は。

徳永氏 ビルディング・ブロック方式を採用している。透明性、頑健性、再現性に優れているためだ。期待リターンをさまざまな構成要素に分けて、過去の実績と将来のリスクを定性的・定量的に分析している。各国の名目成長率を予測すると、株式であればそこから売上高を推測し、利益率や株式発行数、バリュエーション、配当などを積み上げて期待リターンを算出している。

◆世界株式で5.2%、世界国債で2.2%

-主要アセットの円ベースの期待リターンは。

徳永氏 世界株式については、円ベースで年率5.2%(前年は同5.9%)と予測した。昨年までに大幅に株価が上昇したことからバリュエーションの妙味が後退した。ただ、経済がインフレ基調に変化することで今後も売上高の伸びが、株価を支えると予測している。

世界債券(ヘッジ付き)は、円ベースで年率2.2%(同1.7%)と予測した。ここまでの利上げでインカムゲイン(利息収入)が拡大した。今後は、利下げに転じることでキャピタルゲイン(元本価格の上昇)が期待される。

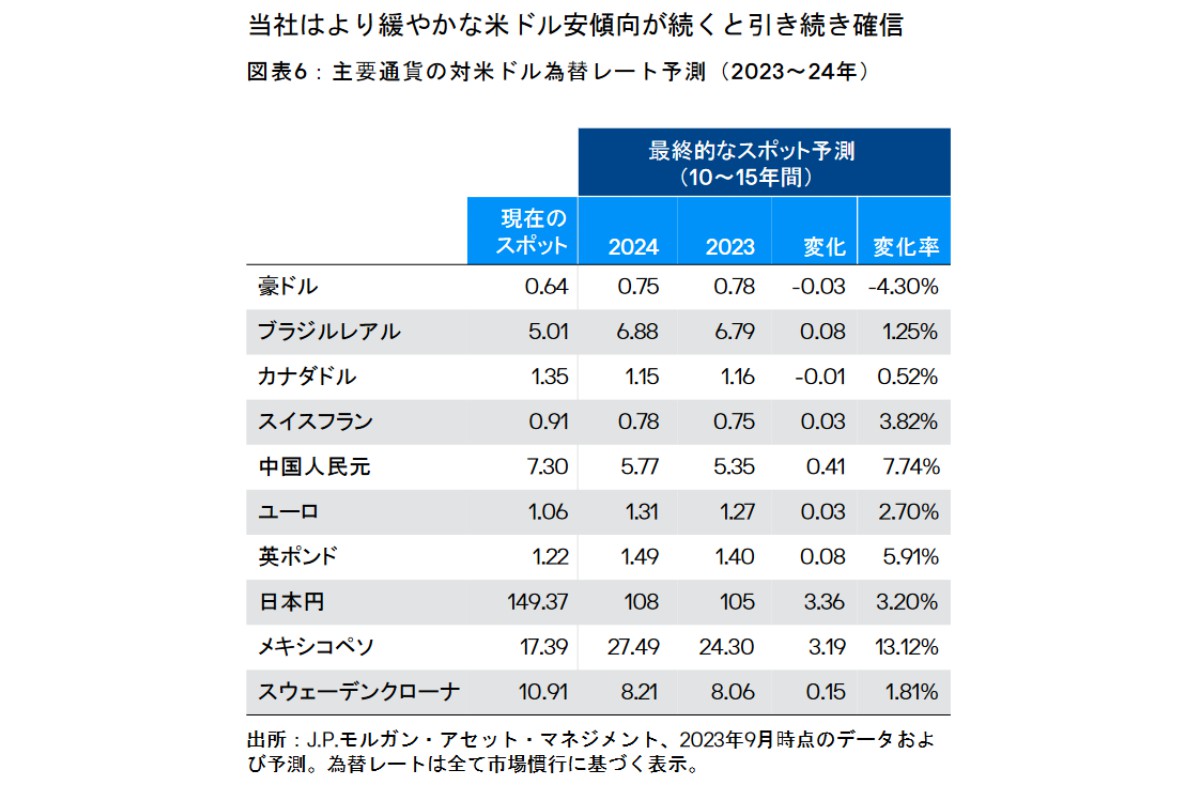

◆円高基調を予測、2024年に1ドル=108円

-為替の見通しは

(出所)JPモルガン・アセット・マネジメント、「2024 Long-Term Capital Market Assumptions」エグゼクティブサマリー、6ページより(クリックで表示)

(出所)JPモルガン・アセット・マネジメント、「2024 Long-Term Capital Market Assumptions」エグゼクティブサマリー、6ページより(クリックで表示)

徳永氏 円の対ドル相場については、年率2.6%の円高を予測している。2024年の円相場のスポット水準は1ドル=108円(2023年9月末は同149円)とした。日本の貿易収支の悪化や新NISAを通じた海外投資の拡大などのドル安要因も見込まれるが、長期の時間軸では「物価差」に着目した購買力平価によるアプローチが最も頑健性が高いと考えている。

対ドルでの為替ヘッジコストは、来年以降に米国が利下げ局面に入っていくことで、年率2%程度に低下していくと予測している。このため、「株式60%、債券40%」のポートフォリオについても、ヘッジ付きで運用することが長期的には有利だと考えている。

為替で着目したいのは欧州だ。ユーロは、円と同じように対ドルで上昇すると予測している。その結果、円とユーロの為替水準は、ほぼ横ばいで推移するだろう。このため、欧州などに分散投資することも有効だろう。

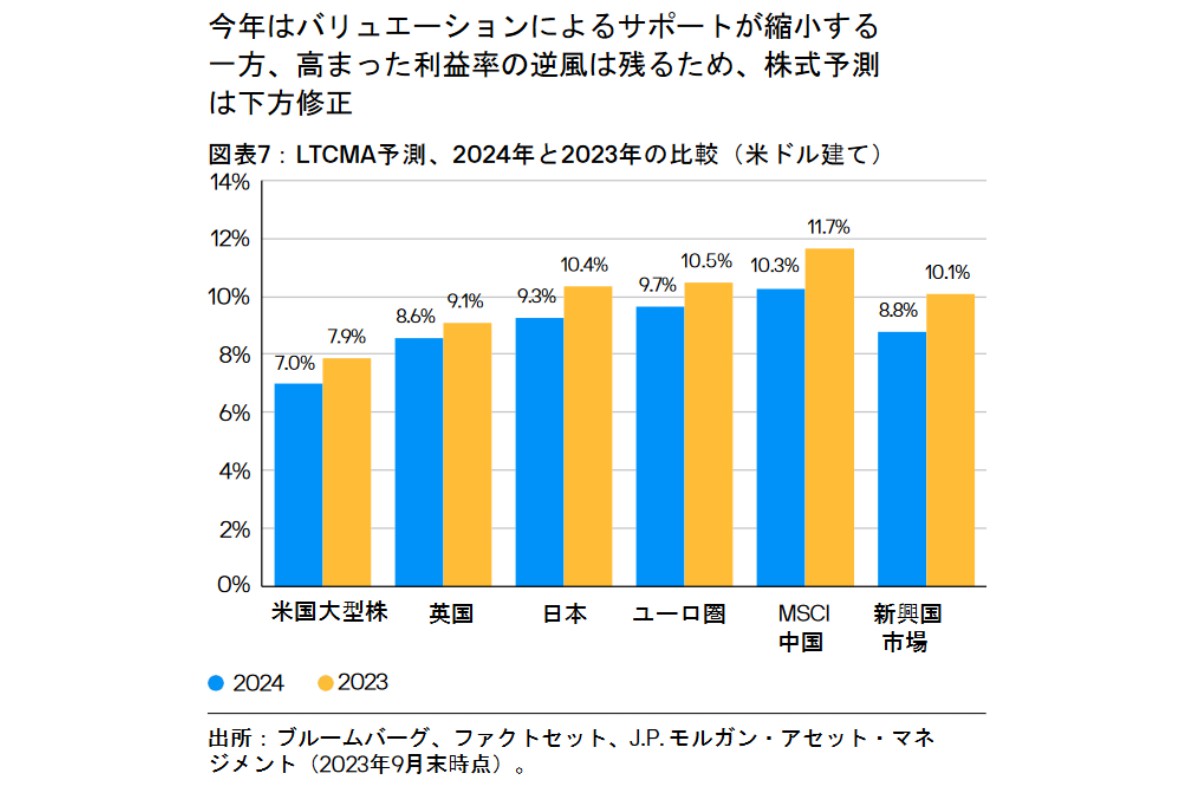

◆海外投資家にも日本株に投資妙味

-日本の評価は。

(出所)JPモルガン・アセット・マネジメント、「2024 Long-Term Capital Market Assumptions」エグゼクティブサマリー、7ページより(クリックで表示)

(出所)JPモルガン・アセット・マネジメント、「2024 Long-Term Capital Market Assumptions」エグゼクティブサマリー、7ページより(クリックで表示)

國京氏 今回のLTCMAでは、日本の実質GDPとインフレの予測を引き上げた。それに伴って、日本債券と日本株式の期待リターンも相対的に上昇した。

まず、今後10~15年の日本の実質GDPは、年率0.80%(昨年は同0.70%)に引き上げた。生成AI(人工知能)などテクノロジーを活用し、生産性が向上することを織り込んだ。次に日本のインフレ率は、同1.40%(同0.90%)に大幅に引き上げた。日本の値上げの状況や賃上げの機運の高まり、日銀の脱デフレに向けた金融政策は、外国の投資家にも評価されている。

こうした中、日本大型株式の期待リターンは年率6.70%(円ベース)とした。バリュエーションに妙味がある。また、多くの日本企業が、さまざまに工夫して値上げを実現し、利益を確保している点が評価された。

米国の投資家の目線で日本株を分析してみた。中長期的に円高が進むことで、米ドルベースでは、日本株式の期待リターンは年率9.3%になり、米国株の同7.0%を上回る、米国の投資家にとっても、日本株式は魅力的な投資対象になるだろう。

一方、日本国債の期待リターンは年率1.10%(円ベース)とした。インフレ率の上昇や日銀の金融政策の正常化により、金利が復活すると予測している。また、海外資産に投資している日本の機関投資家の資金も、国内に回帰するだろう。

【ニュースリリース】超長期市場予測 -2024年版- が示唆 個人投資家に長期分散投資䛾好機 日本株やアクティブ運用䛾検討を含め、移り変わる世界に対応したポートフォリオに=JPモルガン・アセット・マネジメント

https://am.jpmorgan.com/content/dam/jpm-am-aem/asiapacific/jp/ja/literature/press-release/pressrelease-20241207.pdf

【ニュースリリース】円ベース 期待リターンのマトリックス

https://am.jpmorgan.com/content/dam/jpm-am-aem/asiapacific/jp/ja/insights/portfolio-insights/ltcma/2024/ltcma-2024-jp-matrix_jpy.pdf

【ウェブコンテンツ】J.P.モルガンの超長期市場予測

https://am.jpmorgan.com/jp/ja/asset-management/per/insights/portfolio-insights/ltcma/

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)