成長株と高配当株でアクティブETF=新NISAと高い親和性-野村アセットの水﨑氏

2023年09月04日 13時30分

東証は9月7日、連動指数のない「アクティブ運用型ETF(上場投信)」を日本で初めて上場する。新たに「NEXT FUNDS 日本成長株アクティブ上場投信」と「NEXT FUNDS 日本高配当株アクティブ上場投信」の運用を始める野村アセットマネジメントの水﨑優駿ETF事業戦略部シニア・マネージャーに話を聞いた。

◆王道の投資戦略を提供

-新ファンドの設定の考え方は

水﨑氏 日本初のアクティブETFということで、日本の「成長株」と「高配当株」という伝統的な王道の戦略を提供する。日本株は、個人・機関投資家を問わず、投資のコア(中核)のアセットクラスとなっており、幅広い利用を見込んでいる。

少額投資非課税制度(NISA)は来年1月、制度が拡充・恒久化され、「貯蓄から資産形成へ」の流れが加速することが予想される。東証のアクティブETFは、NISAと高い親和性を有しており、投資家の資産運用の新たな選択肢になると考えている。

ETFは、①リアルタイムで売買できる②一般の投信より低コスト-などの利便性を持っている。さらにアクティブETFの登場により、投資家の多様なニーズに応え、アクティブ運用ならではの付加価値を提供することが可能になる。

◆無期限、デリバティブ使用を限定

-東証のアクティブETF制度のポイントは

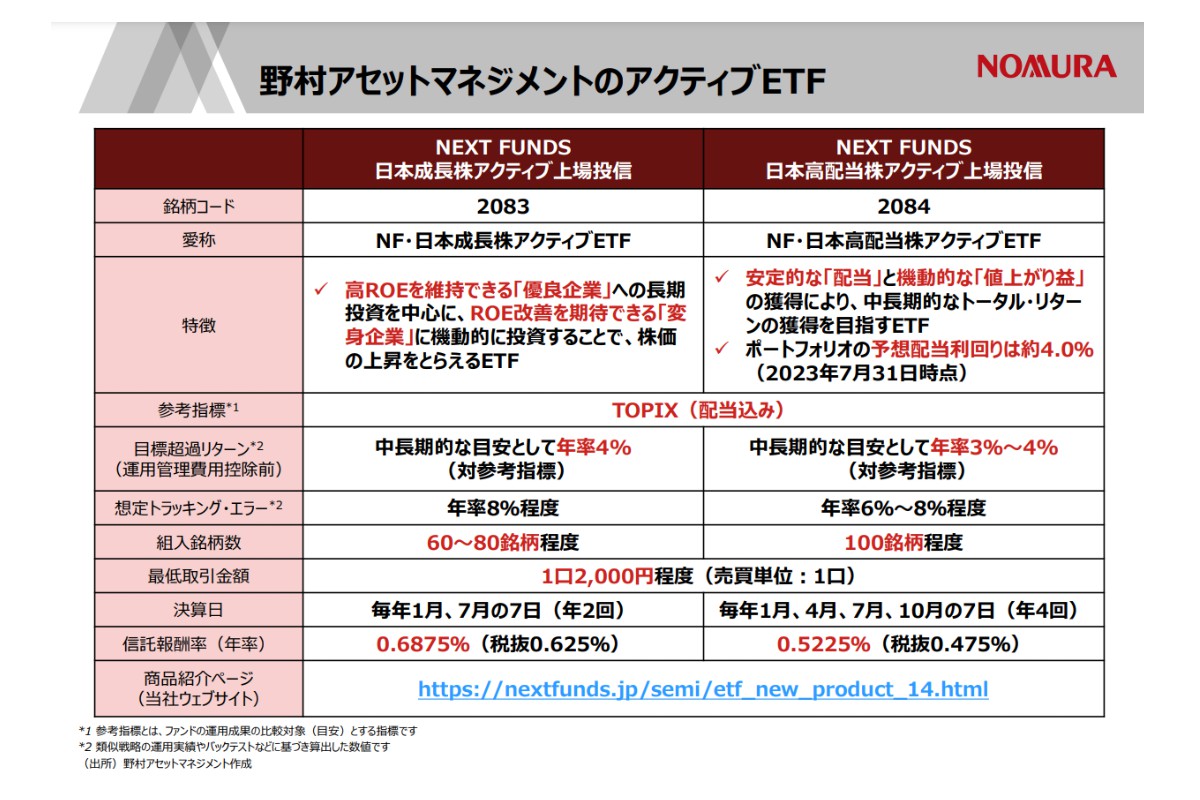

野村アセットマネジメントのアクティブETF(クリックで表示)

野村アセットマネジメントのアクティブETF(クリックで表示)

水﨑氏 東証は、アクティブETFの品質を確保するため、上場制度にさまざまな工夫を凝らしている。ポイントは3点ある。

一つ目は、新NISAの「成長投資枠」と親和性の高い制度設計にした。具体的には、アクティブETFの上場審査基準で、信託期間を「無期限」に、デリバティブ取引の用途を「ヘッジ目的」等に、それぞれ限定した。

二つ目は、東証マーケットメイク制度により、売り気配値と買い気配値の幅を縮め、流動性を高めることで、投資家がアクティブETFを売買しやすくした。

三つ目は、開示情報を充実させ、透明性を確保した。具体的には、アクティブETFのポートフォリオ情報を日次で開示し、月次レポートで運用状況等を報告することを義務付けた。

◆ROEの「優良企業」と「変身企業」に投資

-「NEXT FUNDS 日本成長株アクティブ上場投信」の特徴は

水﨑氏 将来にわたり高ROE(自己資本利益率)を維持できる「優良企業」への長期投資を中心に、将来的なROE改善を期待できる「変身企業」に機動的に投資することで、株価の上昇をとらえるETFだ。

このファンドでは、日本の上場株式全体から、個別企業の調査・分析等に基づき、長期的な成長が期待できる銘柄を選定する。このうち、「優良企業」については、当社内の「成長株銘柄委員会」などで高ROE銘柄を分析し、将来も高ROEを維持できる銘柄を選定する。「変身企業」については、ファンドマネジャーや企業アナリストの独自調査や分析によりROEの改善が期待できる銘柄を発掘する。

このファンドのキーワードは「ROE」だ。高ROEを維持できる銘柄は、そうでない銘柄と比較してパフォーマンスが良い傾向にある。企業が独自のビジネスモデルを持っているか、競争優位性はあるか、収益構造はどうなっているか、マネジメントのクォリティはどうか-などを評価して、優良企業を見極めていく。

◆安定的な「配当」と機動的な「値上がり益」を獲得

-「NEXT FUNDS 日本高配当株アクティブ上場投信」の特徴は

水﨑氏 安定的な「配当」(インカムゲイン)と機動的な「値上がり益(キャピタルゲイン)」の獲得により、中長期での高いトータル・リターンを追求するETFだ。参考ポートフォリオの予想配当利回りは年率で約4.0%(2023年7月末時点)としている。

このファンドでは安定的なインカムゲインを獲得するため、当社独自の配当予測モデルを活用し、当社が予想配当利回りが高い銘柄と見込む銘柄を中心にポートフォリオを構築する。日本の上場株式のうち時価総額上位約1000銘柄から、①予想配当利回り②業績動向③増配可能性-の3要素を考慮して、評価が高い上位100銘柄程度を選定する。

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)