「フィデリティ・日本成長株・ファンド」が設定25周年=基準価額は3倍に上昇

2023年05月15日 12時00分

フィデリティ投信の「フィデリティ・日本成長株・ファンド」は、1998年4月の設定から25周年を迎えた。4月末時点の基準価額は3万1,642円に上昇し、設定時の約3倍になった。この間、東証株価指数(TOPIX)は2.5倍、日経平均株価は1.7倍の上昇にとどまっており、主要なインデックスを上回る運用成績を残した。また、純資産総額は4,763億円(4月末)となり、大型ファンドに成長した。

運用本部長の鹿島美由紀副社長は「日本経済は、バブル経済崩壊後の長い低迷期を経て、アベノミクスによる積極的な経済政策が実施されるなどいろいろあったが、長期投資は報われたと言えるのではないか」と評価した。

◆投信窓販、確定拠出年金で採用広がる

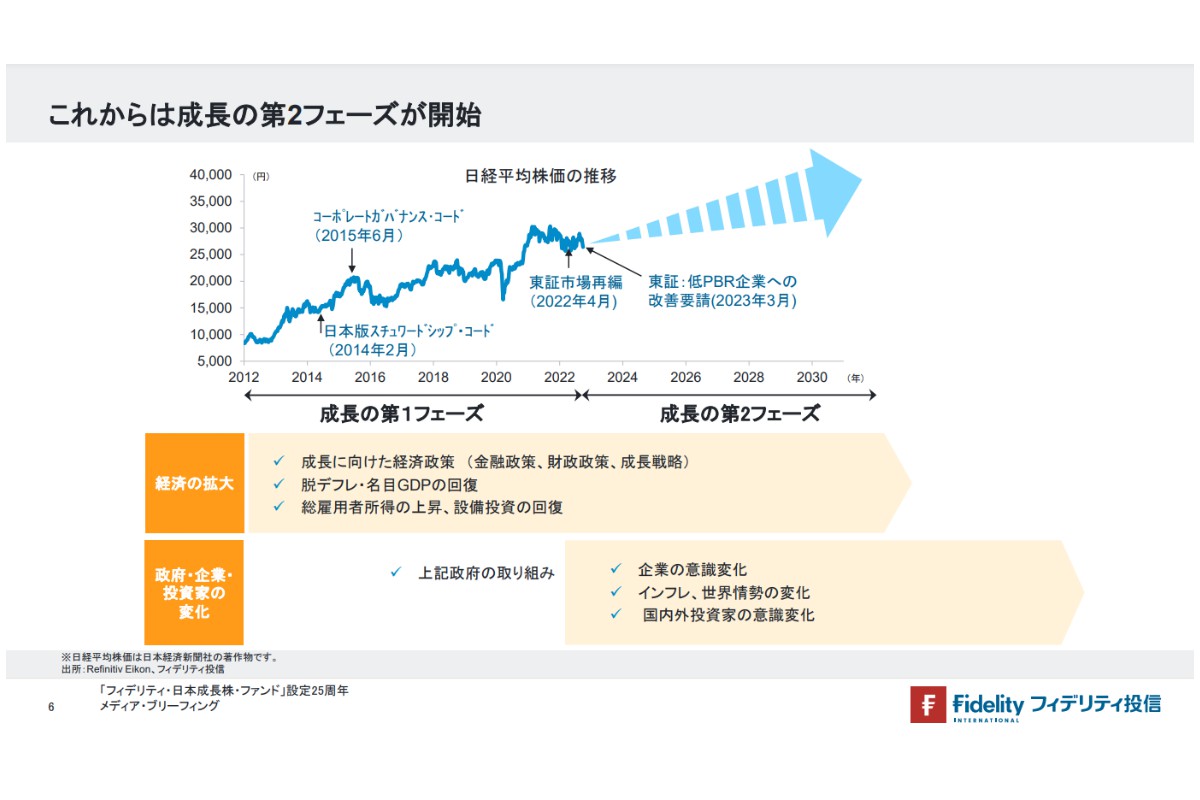

これからは成長の第2フェーズが開始(クリックで表示)

これからは成長の第2フェーズが開始(クリックで表示) このファンドの設定当時を振り返ると、1989年末にバブル経済が崩壊し、日経平均株価は3万8915円の最高値から2008年10月にはバブル後安値の6994円に下落した。この間、10年以上にわたり経済低迷期が続いた。97年には北海道拓殖銀行や山一証券が経営破たんするなど、厳しい経済環境下での船出になった。

ただ、銀行の窓口で投信を販売する「投信窓販」が98年12月に解禁され、このファンドを取り扱う金融機関は全国に広がった。また、2001年には、従業員自身が投信等で掛け金を運用する「確定拠出年金(DC)」がスタート、DCの投信ラインナップにこのファンドを加える企業も拡大した。4月末時点では、このファンドの取り扱い金融機関は122社、このファンドを採用するDC規約は2,700超規約と、いずれも国内最大クラスの数になっている。

◆日本経済、成長の第2フェーズに=鹿島氏

日本経済を振り返ると、バブル経済を解消する政策がとられる中で、1990年~2000年代にかけ長期にわたり経済が低迷した。しかし、2012年に発足した第2次安倍晋三内閣が推進した経済政策「アベノミクス」により、日本経済は成長の第1フェーズに入り、名目GDP(経済成長率)が拡大に転じた。総雇用者所得が上昇し、設備投資が回復したことで、企業業績や株価が上昇した。

鹿島氏は、今後についても「日本は大きな転換点に直面しており、これから成長の第2フェーズが開始する可能性がある」と指摘する。その一つが「企業経営者の意識変化の加速」だ。東証が上場企業に対して資本コストや株価を意識した経営を要請したことや、デフレからインフレに経済が転換したことで、成長投資を検討する企業が増えているという。さらに、国内外の投資家や意識が変化し「日本株への注目が高まる可能がある」と指摘した。

◆アクティブ運用の強みを発揮

王子田賢史ディレクター・オブ・リサーチは、フィデリティの運用哲学について、「リサーチが運用の根幹にあり、長期の視点と、個別企業のリサーチを積み上げる『ボトムアップ・アプローチ』で銘柄を選択している」と説明した。

グローバルに約450人の運用調査体制を構築しており、世界各国で事業を展開する日本企業の活動について、原材料の仕入れ先や、製品の納入先、競合他社の動向などを含めて、意見交換して分析を深めることができる点も強みだ。

具体的な選択基準では、①成長市場の中で競争力を持っているか ②持続可能な高収益体質か ③明確な経営理念に沿って経営されているか ④株価水準が割安か-といった視点を重視しているという。また、成長企業を発見する切り口として「省エネ・省資源」「自動化・省人化」「新興国の消費拡大」「ヘルスケア」「インターネット・デジタル革命」に注目していると話した。

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)