米国短期国債で「金利収入の獲得」を目指す=インフレ対策ファンド第3弾-東京海上アセット

2023年03月14日 11時00分

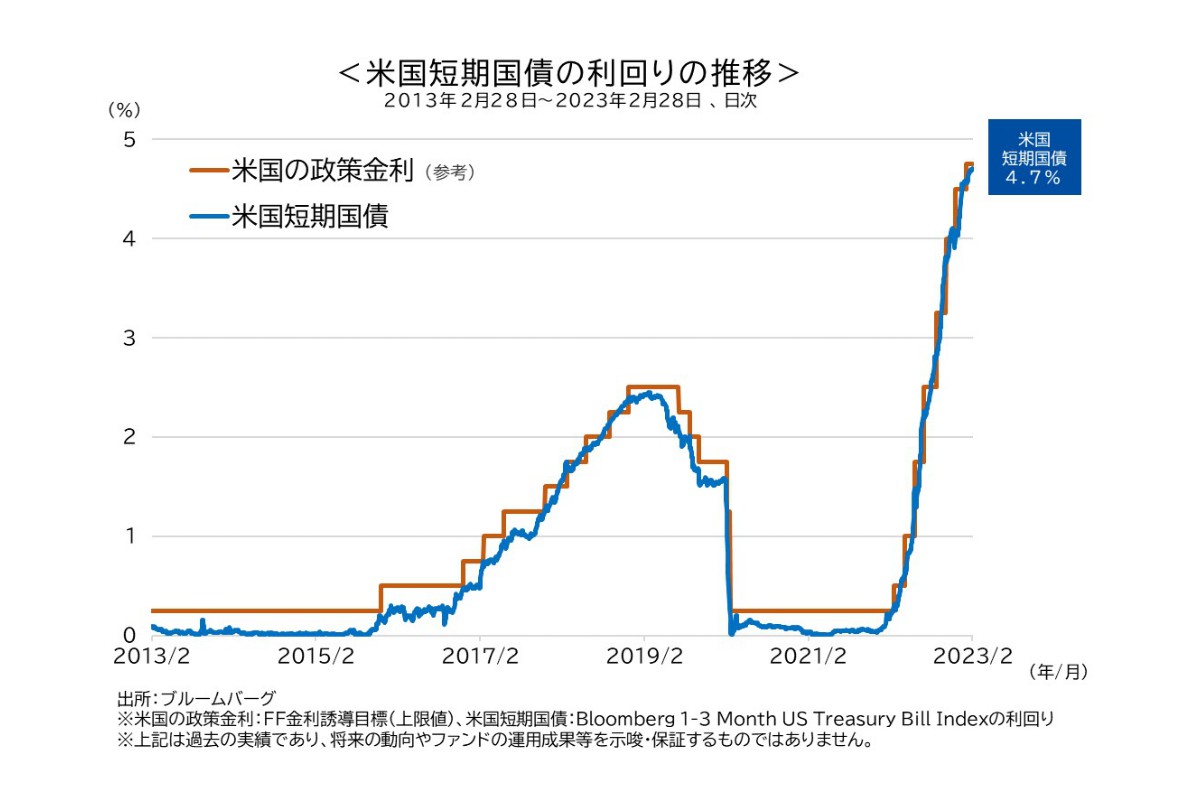

東京海上アセットマネジメントは、米国の短期国債に投資する「東京海上・米国短期国債ファンド(愛称:コメタン)」を13日、設定した。インフレ対策ファンドの第3弾。米国の短期金利は2月下旬、約15年半ぶりに4.7%まで上昇しており、こうした金利収入の獲得を目指す。

このファンドは、信用力が最高レベルの米国債のうち「償還期限が3カ月以内」の短期国債を投資対象とすることで、信用リスクや金利変動リスクをほぼ回避できるように設計した。投信本部長の江面幸浩執行役員は「インフレから資産を守るために投資を始める人に、シンプルで分かりやすい商品を提供したい」と話している。

◆シンプルで分かりやすい商品

-設定の狙いは

江面氏 日本の個人金融資産について「貯蓄から投資へ」が進んでこなかったのは、日本経済が約40年にわたって低インフレだったからだ。現在は、食品やエネルギー価格が上昇し、インフレが顕在化してきており、貨幣の価値が減価してしまう中で、投資をしなければいけない状況になっている。

「貯蓄から投資へ」に踏み出すお客さまに、あまりリスクを取ってもらいたくない。日本の投信市場には、ボラティリティ(価格変動)の大きい商品や複雑な商品が多い。私たちは、シンプルで分かりやすく、リスク項目を絞った商品を提供したいと考え、このファンドを設定した。

◆米短期金利、2月下旬に4.7%程度に上昇

米国短期国債の利回りの推移(クリックで表示)

米国短期国債の利回りの推移(クリックで表示)

-米国の短期金利の動向は。

江面氏 米国の短期金利の指標である「Bloomberg 1-3 Month US Treasury Bill Index」の利回りは、2月27日に4.7%を付け、2007年8月以来、15年半ぶりの水準に達した。米国経済と雇用環境は堅調を維持しており、インフレを鎮静化するために、米国の中央銀行は政策金利を高い水準で維持し、短期金利も高止まるとみられる。このファンドは、こうした短期金利による収入獲得を目指す。

◆高い信用格付け、金利変動リスクを抑制

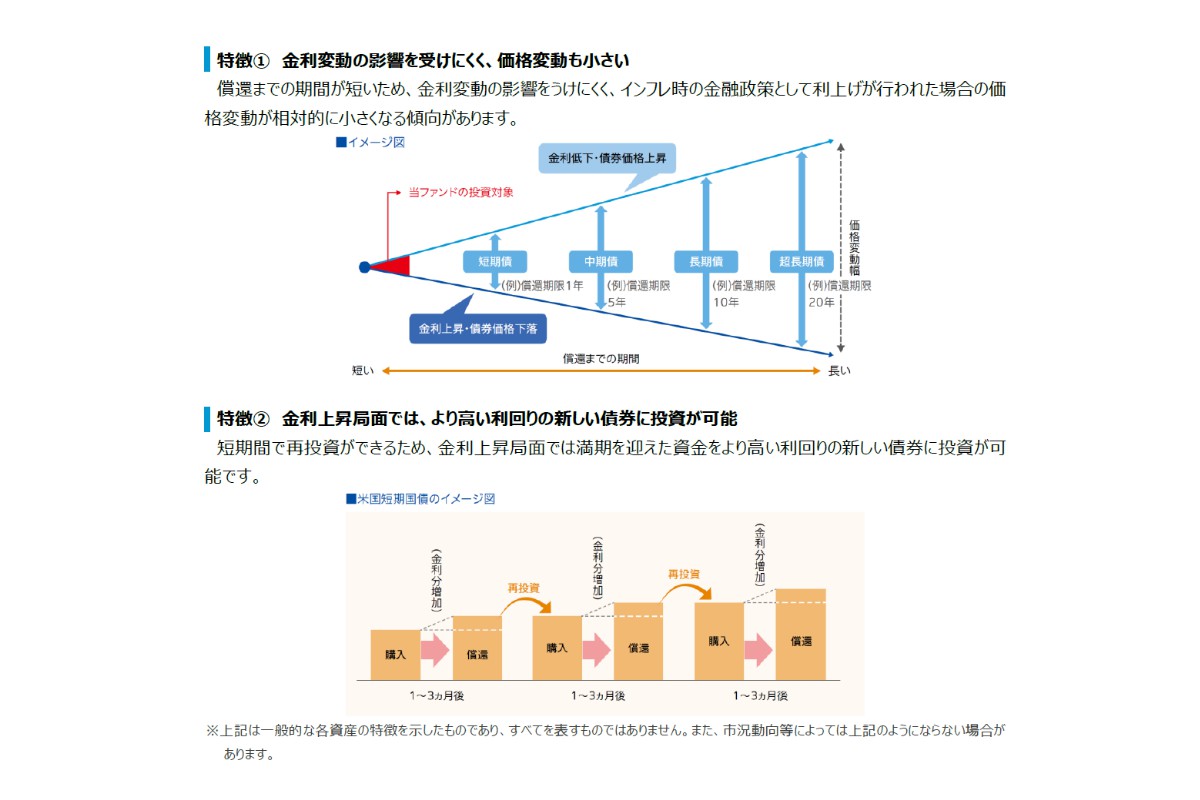

-ファンドの仕組みは。

ファンドの特徴(クリックで表示)

ファンドの特徴(クリックで表示)

江面氏 米国債の信用格付けは、ムーディーズで「Aaa」、S&Pで「AA+」と非常に高いレベルを維持している。このため、このファンドについては、投資対象の「信用リスク」を大きく意識しないで済む。

また、米国国債のうち「償還期限が3カ月以内」の短期国債に投資対象を絞ることで、投資家の皆さんが不安に感じやすい「金利変動リスク」を極力排除する設計にした。債券は、償還日に向かって価格変動が相対的に小さくなる性質を持っている。もし米国の中央銀行がインフレ対策としてさらに利上げを行ったとしても、償還までの期間が短い国債であれば、その影響が小さくなる傾向がある。

3カ月以内に償還される短期国債なので、金利上昇局面では、満期を迎えた資金をより高い利回りの新しい短期国債に投資することで、金利収入を増やすことを目指せる。金利低下局面では利回りが低下するが、日銀はゼロ金利政策を維持しており、日本と比較すれば相対的に投資妙味があるだろう。

ただ、このファンドは、為替ヘッジを行わないことから、為替については注意が必要だ。海外資産に投資するファンドなので、円安が進めばリターンのプラス要因になるし、為替が円高方向に振れればマイナス要因になる。

◆ポートフォリオのリスク・リターンの改善に

-このファンドの活用方法は。

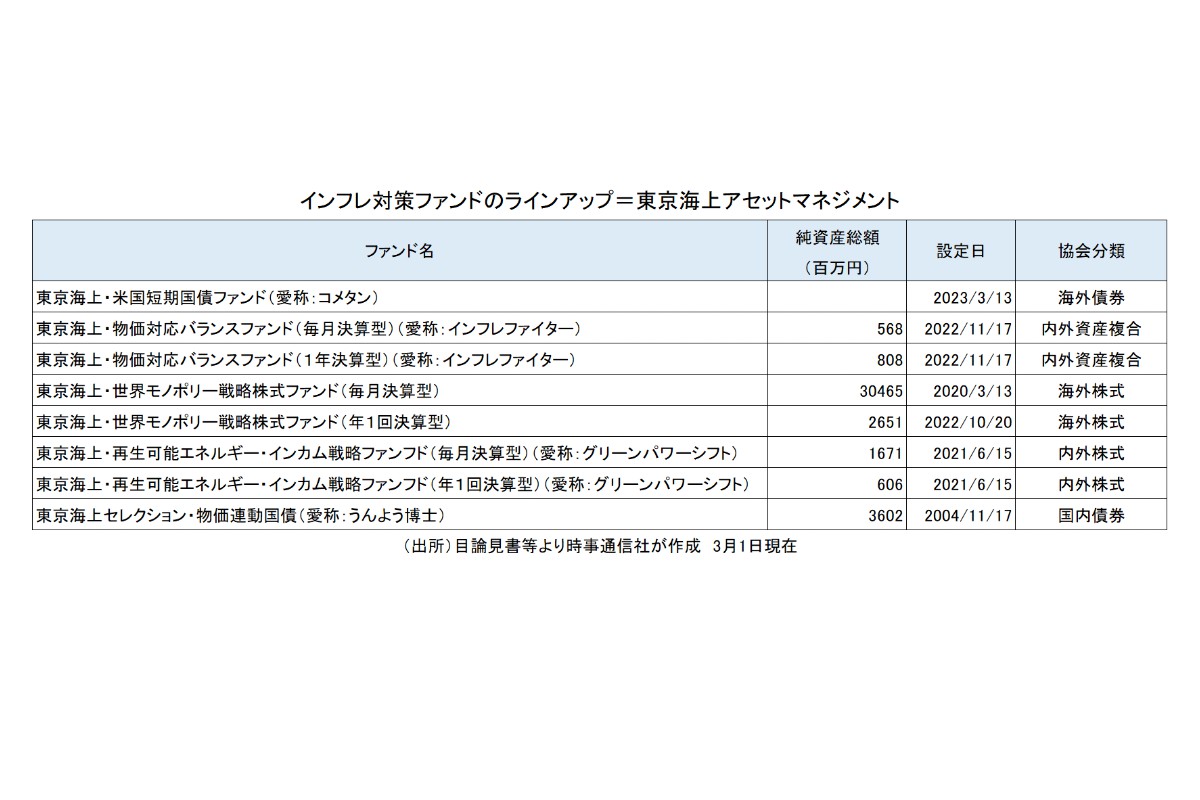

インフレ対策ファンドのラインアップ=東京海上アセットマネジメント(クリックで表示)

インフレ対策ファンドのラインアップ=東京海上アセットマネジメント(クリックで表示)

江面氏 シンプルで分かりやすいファンドであり、信託報酬も同種の米国の短期債券に投資する公募ファンドの中で最低水準に設定した。投資初心者にも利用しやすいファンドで新NISAのラインナップとして欠かせないファンドだと思う。

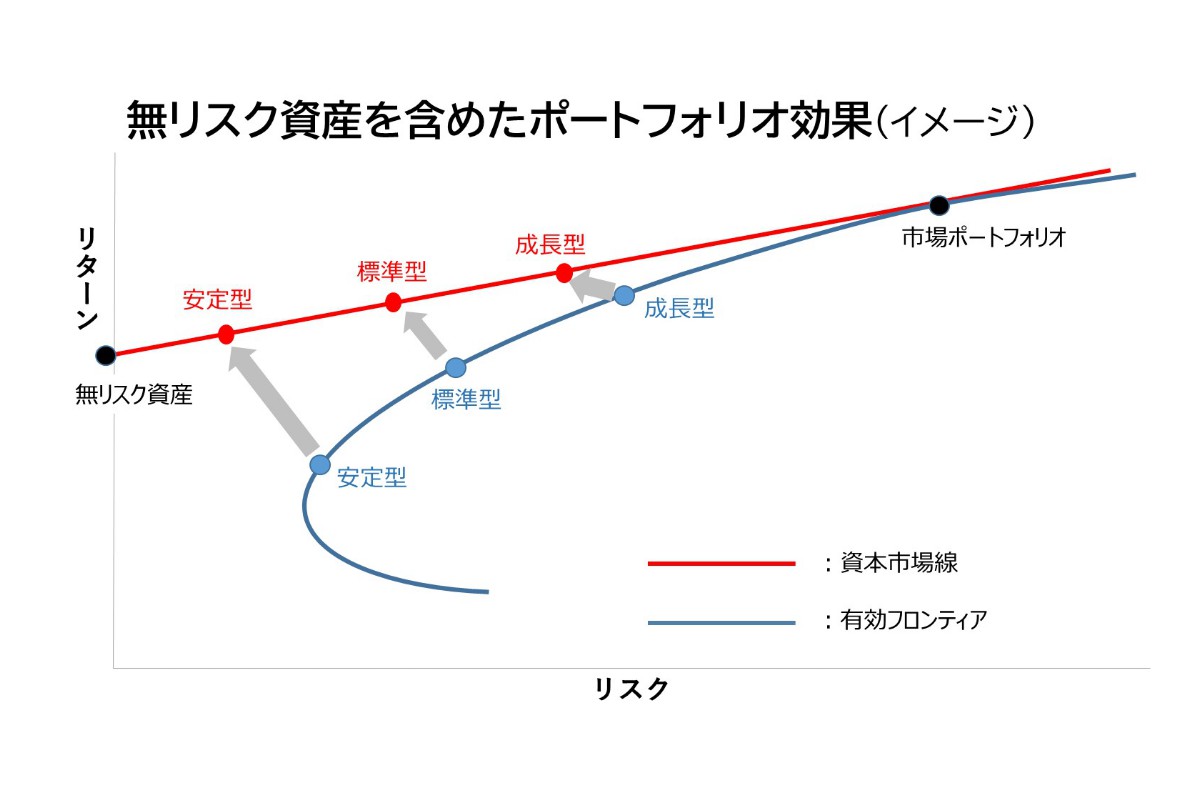

また、既に海外株式などリスクの大きなファンドを保有しているお客さまにとっては、ポートフォリオの一部にこのファンドを組み込むことで、全体のリスク・リターンを改善することができるだろう。インフレがさらに強まる局面では、債券価格と株価が相関を強めることが懸念されるが、こうした局面で短期金利は逆の動きをすることが期待される。逆相関の値動きが見込まれる短期金利商品と株式・債券商品をバランス良く保有することが大切になるだろう。

当社が昨年11月に設定したインフレ対策ファンドの第2弾「東京海上・物価対応バランスファンド(毎月決算型)/(年1回決算型)(愛称:インフレ・ファイター)」は、ポートフォリオ設計にこの考え方を取り入れており、「株式」「REIT」「金」「物価連動債」に加えて「米国短期国債」を2割保有している。

◆主な投資対象が「3カ月以内の米国短期国債」のファンド、国内で唯一

-ゼロ金利が続いていたため短期の商品が少ないが。

江面氏 投信評価会社の三菱アセット・ブレインズが、昨年12月末時点の公募追加型株式投信を調べたところ、主な対象を「3カ月以内の米国短期国債」とするものは、このファンドが国内で唯一だ。先進各国がゼロ金利政策を導入していたことで、短期の金融商品に投資するファンドは存続できなかったようだ。ただ、先進国の政策金利が上昇している中で、米国短期国債は非常に重要なアセットクラスになっている。

(出所)東京海上アセットマネジメント作成(クリックで表示)

(出所)東京海上アセットマネジメント作成(クリックで表示)

ゼロ金利政策下では、「無リスク資産(先進国の短期国債)」は、ほぼリターンを生まなかったため、有効フロンティアのみが意識され「資本市場線」を意識することはなかった。しかし、現在は、海外の長期金利や株式益利回りと比較した際の無リスク資産の有利性が高まっていることから、ポートフォリオに短期金利を組み入れることで、リスク・リターンが改善する。金融関係者にこうした話をすると「目からウロコだ」「長期債は見ていたが、足元の短期国債は見ていなかった。灯台下暗しだった」と驚かれることもある。

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)