<マーケット見通し>嵐の後にいくらかの光明=投資の継続が重要-アムンディ

2022年12月15日 09時00分

欧州系大手運用会社アムンディのグループ・チーフ・インベストメント・オフィサー、ヴァンサン・モルティエ氏が来日し、2023年のマクロ経済・金融市場について講演した。モルティエ氏は、来年の市場動向について「嵐の後にいくつかの光明が見えてきた」と指摘した。その上で「過去を振り返ると、マーケットが大きく調整した後は、強い反発局面を経験してきた。回復プロセスの恩恵を受けるには、投資を継続することが大切だ」と強調した。主なポイントは以下の通り。

◆大規模なリプライシング

-2022年の振り返りは

モルティエ氏 昨年は、ロシアのウクライナ侵攻などで地政学リスクが高まり、エネルギーなど商品価格が上昇した。粘着性の高いインフレが発生したことで、各国中央銀行は積極的に利上げを実施した。ゼロコロナ政策等で、中国経済も低迷した。

こうした中、マーケットでは大規模なリプライシング(価格の再評価)が起こり、ほとんど全ての資産クラスがマイナス圏に沈んだ。分散投資が機能せず、投資家が損失を軽減することが困難な年になった。

◆世界経済はソフトランディング

-2023年のマクロ経済は

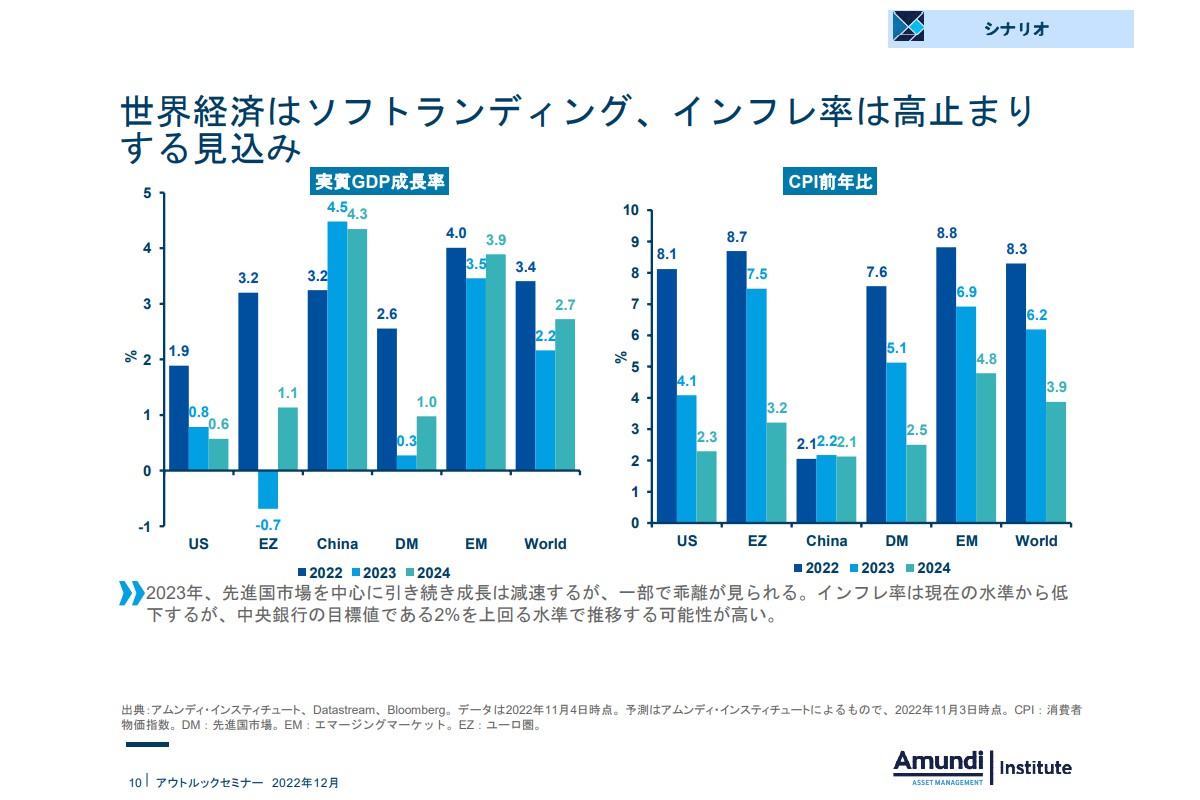

世界経済はソフトランディング、インフレ率は高止まり する見込み(クリックで表示)

世界経済はソフトランディング、インフレ率は高止まり する見込み(クリックで表示)

モルティエ氏 世界経済の成長率は減速するものの、全体としてはリセッション(景気後退)に至らず、ソフトランディングすると見ている。インフレ率は、24年まで中央銀行の目標値を上回り、高止まるだろう。企業業績については、23年上期は後退が継続するものの、その後は回復に向かうと予想している。

こうした中で米連邦準備制度理事会(FRB)は、23年第1四半期で引き締めを終了し、第4四半期にはハト派姿勢を強めると見ている。

◆債券復活、株式は反発局面入りか

-2023年の注目点は

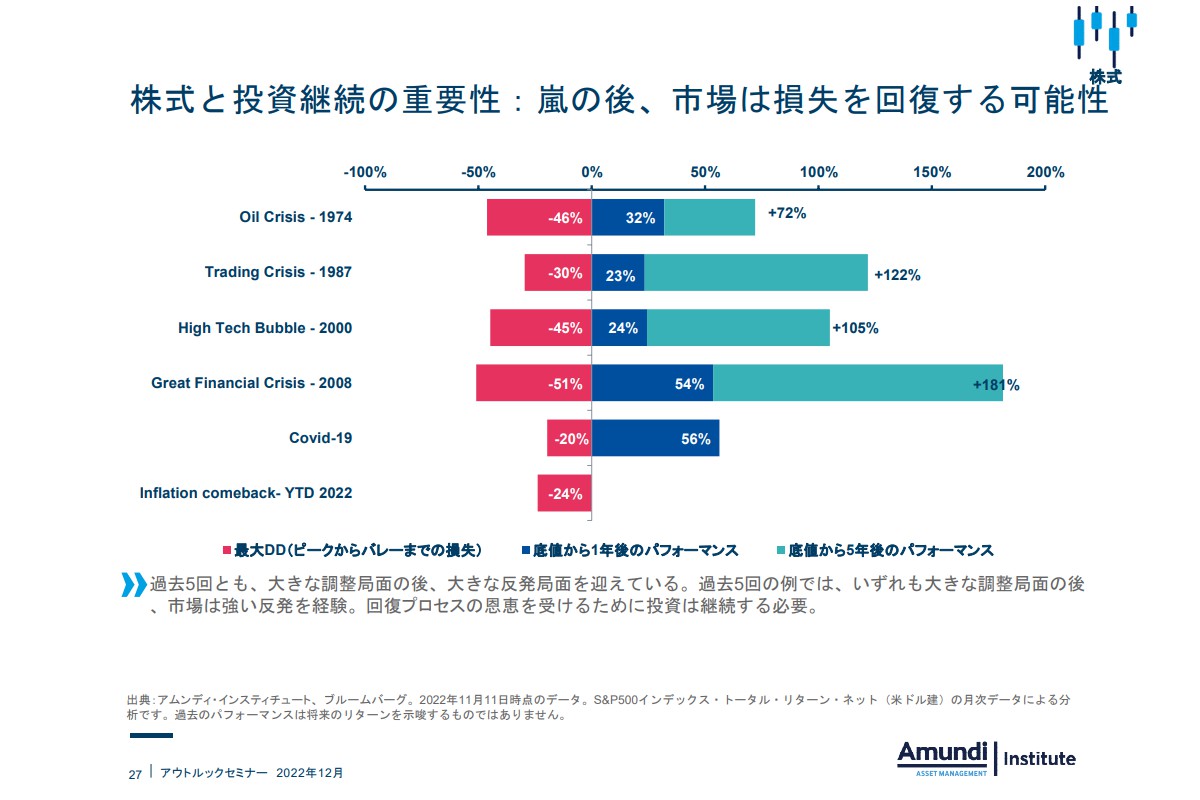

株式と投資継続の重要性:嵐の後、市場は損失を回復する可能性(クリックで表示)

株式と投資継続の重要性:嵐の後、市場は損失を回復する可能性(クリックで表示)

モルティエ氏 インフレ動向次第では、さらなるリプライシングも予想されるものの、いくつかの光明が見えてきた。

一つは、債券の復活だ。価格変動の激しいマーケットの中で、国債は大きく売られた。今後の利上げを考慮しても、現時点で予想される引き締め幅の大部分が、債券利回りに反映されており、中核国の国債は魅力的に見える。

二つ目は、株式市場だ。石油ショック(1974年)やITバブル崩壊(2000年)、リーマン・ショック(2008年)など過去の出来事を振り返ると、大きな調整の後は、いずれも大きな反発局面を迎えている。株式市場は、中央銀行の利上げ終了や、企業業績の回復を確認する中で、今回も反発局面を迎える可能性があり、投資を継続することが重要だ。

◆分散投資のリバウンド

-バランス運用の効果は。

モルティエ氏 2022年は、金利上昇(債券価格の下落)を材料に株式が売られる展開になり、債券と株式が同時に値下がりした。債券と株式価格の逆相関が崩れたため、分散投資が機能せず、「米国株式60%、米国債券40%」のポートフォリオの運用成績は2桁のマイナスになった。

ただ、2023年第2四半期以降は、中央銀行の利上げが終了し、その先に利下げを予想する動きもあることから、「株式60%、債券40%」のポートフォリオいついても、ポジティブなリバウンドが期待される。

◆日本株式、相対的に魅力を増す

-日本株式の評価は。

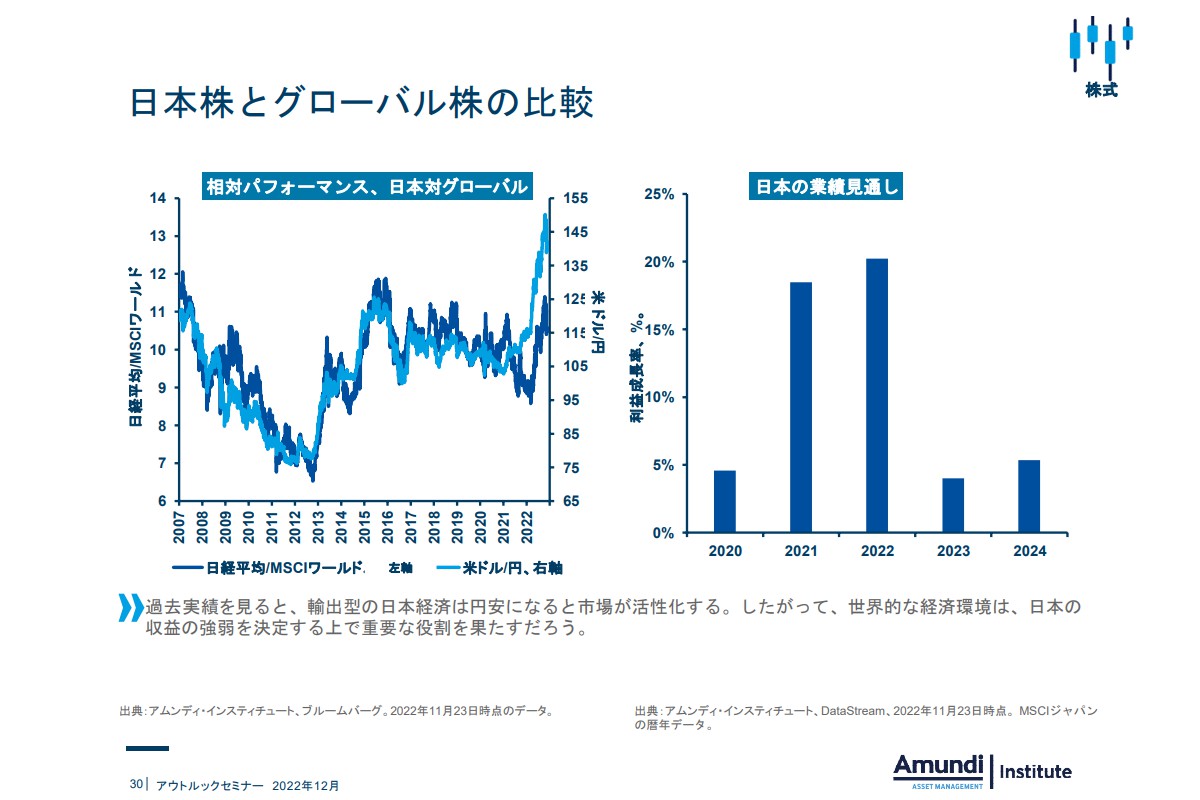

日本株とグローバル株の比較(クリックで表示)

日本株とグローバル株の比較(クリックで表示)

モルティエ氏 輸出型の日本経済は円安になると市場が活性化する。日本企業の利益成長率は2023年も底堅く推移すると見ている。株価収益率(PER)も合理的な水準にあると思う。欧米の株価が下落すれば、日本株も追随して値下がりするが、値下がり幅は抑制的なものになるだろう。相対的に日本株の魅力が増しているように思う。

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)