AM-One、「サステナブル投資方針」を策定=五つのアクションで、投資を「持続可能な社会」につなげる

2022年12月12日 08時10分

(図)「投資の力で未来をはぐくむ」5つのアクション(クリックで表示)

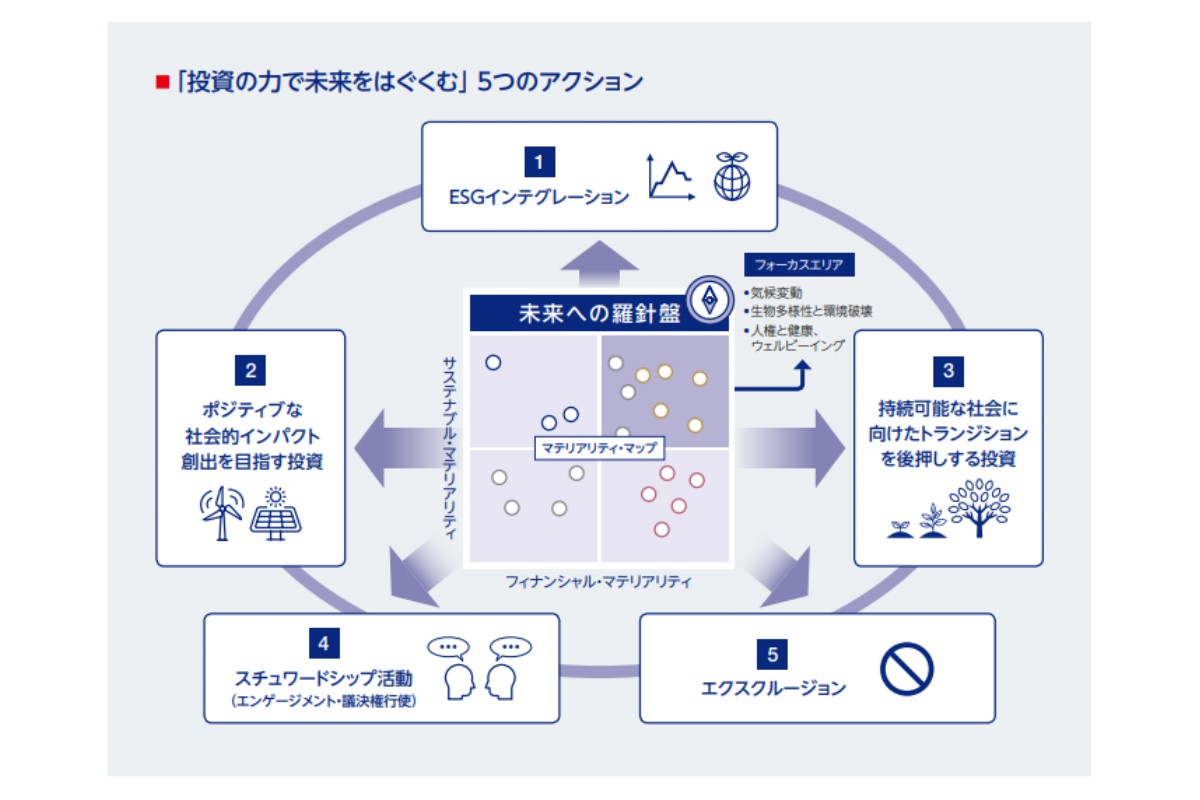

(図)「投資の力で未来をはぐくむ」5つのアクション(クリックで表示) アセットマネジメントOneは、持続可能な社会の実現を目指す「サステナブル投資方針」を策定した。コーポレート・メッセージである「投資の力で未来をはぐくむ」を実際の投資につなげる五つのアクションを掲げている。

このうち、ESG(環境・社会・ガバナンス)評価を資産運用のプロセスに組み込む「ESGインテグレーション」と、エンゲージメント(投資先企業との目的を持った対話)や株主総会での議決権行使といった「スチュワードシップ活動」は、以前から重点的に取り組んできた。

新しいアクションとして、経済的リターンの獲得と社会的課題解決を同時に目指す「インパクト投資」と、持続可能なビジネスモデルへの構造改革を支援する「トランジション(移行)投資」を追加した。サステナブル投資カテゴリーとしてトランジションを加えるのは、日本の運用会社では初めて。

さらに、投資対象から企業をエクスクルージョン(除外)するルールについて、その考え方と基準を明示した。

鷹羽美奈子サステナブル・インベストメント・オフィサーは「運用会社が投資家からお預かりした資産を成長させるには、その基盤となる社会の持続可能性が不可欠であり、サステナブル投資は重要性を増している」と話している。主なやりとりは以下の通り。

◆羅針盤を作り、社会的課題を抽出

-これまでの取り組みは。

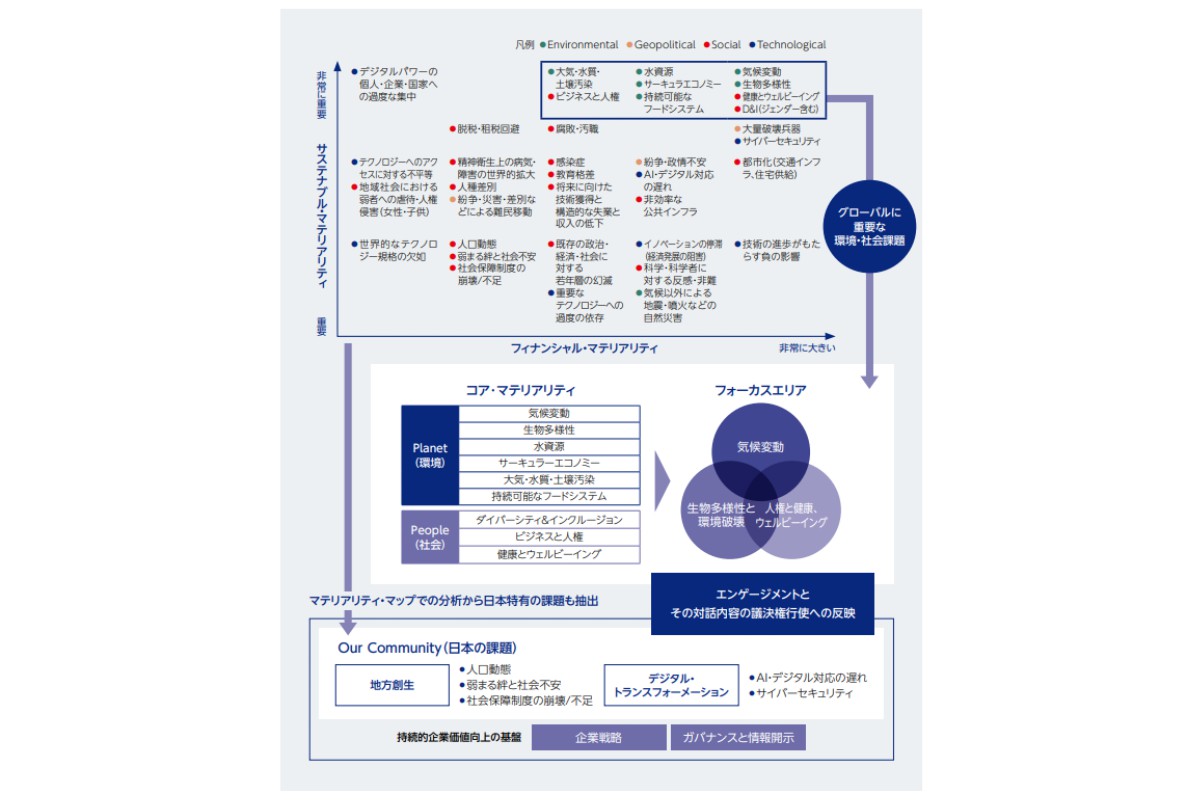

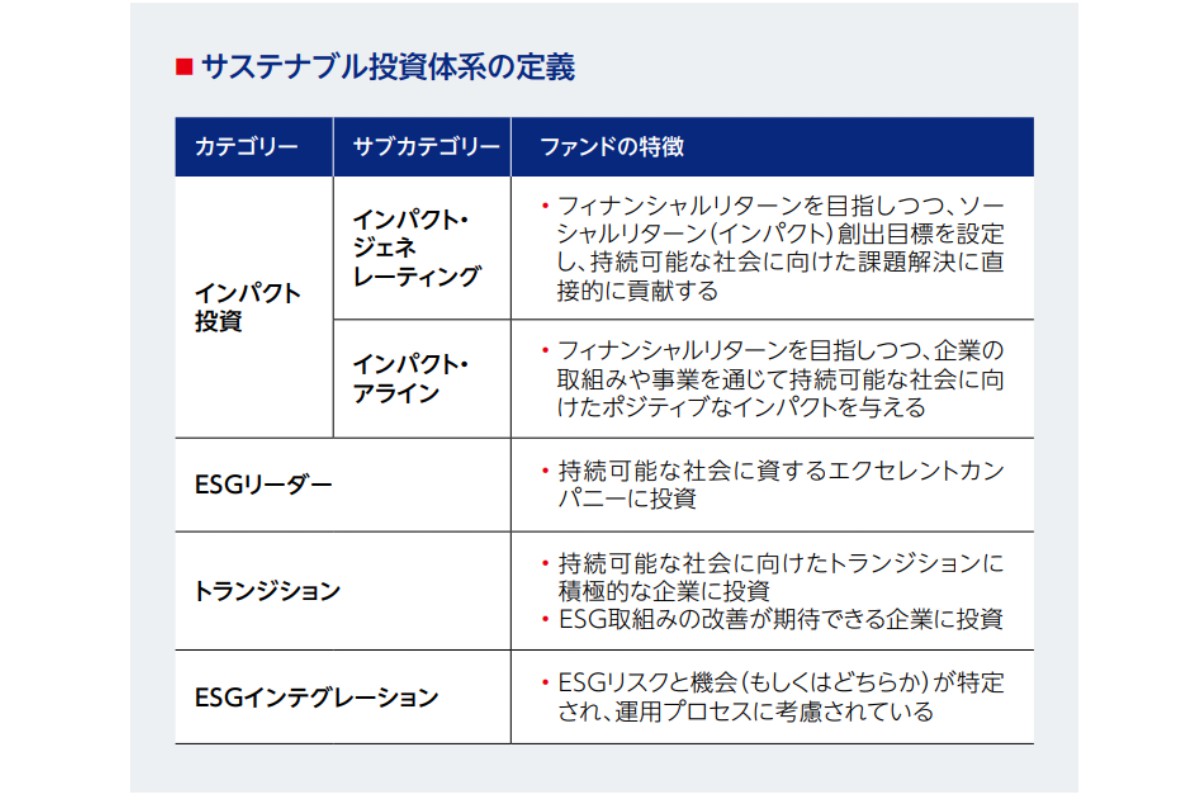

鷹羽氏 当社は、自身の社会的存在意義について社内で議論し、コーポレート・メッセージの「投資の力で未来をはぐくむ」を2021年に制定した。さらにその実現に向けて、投資の羅針盤となる「マテリアリティ(重要課題)・マップ」を作り、グローバルな課題を「コア・マテリアティ」や「フォーカスエリア(重点分野)」にまとめたり、「日本特有の課題」を抽出したりした。その上で、サステナブル投資に関わるファンド群を「サステナブル投資体系」としてカテゴリーごとに整理した。

(図)「マテリアティ・マップ(上段)」と「コア・マテリアリティとフォーカスエリア(中段)」、「日本の課題(下段)」(クリックで表示)

(図)「マテリアティ・マップ(上段)」と「コア・マテリアリティとフォーカスエリア(中段)」、「日本の課題(下段)」(クリックで表示) (図)「サステナブル投資体系」(クリックで表示)

(図)「サステナブル投資体系」(クリックで表示)

◆投資は環境・社会に影響を与える

-「投資方針」の基本的な考え方は。

鷹羽氏 当社は、資産運用会社として、多くの投資家から資金を集め、株式や債券等に投資している。このため、私たちの投資行動により、環境や社会に影響を与え、持続可能な社会の実現に貢献できると考えている。

一方で、持続可能な社会の実現は、お客さまの中長期的な投資収益の拡大に、不可欠だ。また、環境や社会に配慮し持続可能な社会の実現に貢献する企業は、今後もビジネスを拡大すると確信している。受託者責任の観点からも、サステナブル投資を積極的に推進していきたいと考えている。

-1点目の「ESGインテグレーション」のポイントは

鷹羽氏 ESGインテグレーションとは、売上高や経常利益などの財務情報だけでなく、ESG要素などの非財務情報を適切に考慮し、投資判断を行うことだ。ESG要素に起因する「投資機会」と「投資リスク」を適切にとらえ、健全なリスク調整後のリターンを追求する。

現在、財務情報や企業成長性に基づく社内投資レーティング(格付け)へのESG要素統合を進めている。これを投資判断に活用することで、コア・マテリアリティなどに列挙した社会課題や環境課題に関するリスクを管理したポートフォリオを構築することができる。また、投資家への報告の枠組みを強化していく。ESG要素をどのように統合しているか、ESG要素に起因する「投資機会」と「投資リスク」をどのように考えているか-などをお客さまに説明し、そのような運用がポートフォリオで実現しているか-を報告していきたい。

-2点目の「ポジティブな社会的インパクト創出を目指す投資」とは。

鷹羽氏 当社はマテリアリティ・マップを作り、グローバルに重要な環境・社会の課題や日本特有の課題を特定した。これらの課題の解決に向けて、ポジティブな社会的インパクトを生み出すと同時に経済的なリターンを生み出す投資を行う。

インパクトには二つあると思う。例えば、社内で女性の活躍の場を広げるとか、企業自身が排出する二酸化炭素排出量を減らすなど、企業活動の見直しだ。もう一つは、事業活動を通じて、社会に影響を与えるインパクトだ。例えば、「新薬で多くの患者を救う」「電気自動車を普及させることで二酸化炭素排出量を減らす」といった企業活動だ。この二つを追求して行く。

◆トランジション、技術革新や設備投資を後押し

-3点目の「持続可能な社会に向けたトランジションを後押しする投資」とは

鷹羽氏 持続可能な社会へのトランジション(移行)に資するイノベーション(技術革新)に取り組む企業や、企業行動の変革に取り組む企業に投資する。

例えば、鉄鋼やプラスチックなどの素材メーカーや、航空・船舶などの運輸企業は、一足飛びに温室効果ガスをゼロにすることはできない。しかし、持続可能な社会を実現するには、社会に不可欠な製品やサービスを提供するこうした企業が、技術革新とビジネスモデルの変革を通じて着実にネットゼロを実現することが不可欠だ。

当社は、現在の取り組みレベルが不十分であっても改善の意思がある企業に対しては、しっかりエンゲージメントを実施しながら投資を継続し、トランジションを後押していく。

-4点目の「スチュワードシップ活動」は

鷹羽氏 投資先企業に期待する取り組み水準を定め、エンゲージメントや議決権行使を通じて、企業価値向上や持続可能な社会の実現に向けた取り組みを促していく。当社は、2050年に投資先企業の「温室効果ガス(GHG)ネットゼロ」を目指している。私たちがネットゼロに向けたエンゲージメントを行うことで、日本全体をネットゼロに向かわせたい。また、女性取締役が不在という企業もあるので、この問題にも力を入れていきたい。

-5点目の「エクスクルージョン」は

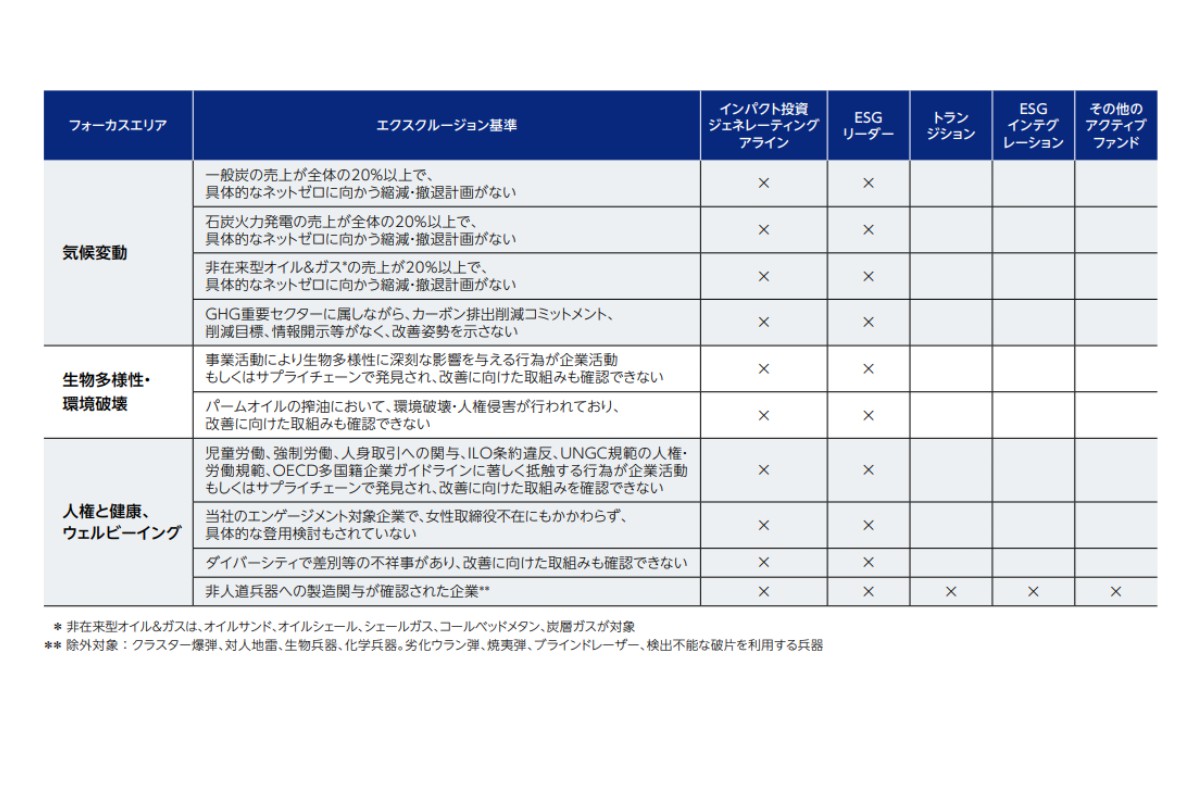

鷹羽氏 最低水準の基準を満たさず、改善の見込みのない企業については、投資を見合わせる。ただし、当社はエンゲージメントを通じて企業に改善を促すことを重視しており、改善に向けて行動し、きちんと情報公開する企業へは投資を継続する。

(図)エクスクルージョン基準(クリックで表示)

(図)エクスクルージョン基準(クリックで表示)

フォーカスエリアごとにエクスクルージョン基準を表にまとめた。サステナブル投資のカテゴリー別に全社的な基準を公表するのは、日本の運用会社としては当社が初めてだ。非人道兵器については、劣化ウラン弾や焼夷(しょうい)弾など、日本政府が禁止対象としている非人道兵器や世界的に論争が高まっている兵器を幅広く取り入れた。

◆ネットゼロ、中間目標へ取り組み強化

-ネットゼロの取り組み状況は。

鷹羽氏 当社は2020年に、グローバルな資産運用会社のイニシアティブ「Net Zero Asset Managers initiative(NZAM)」に、発足時のメンバーとして日本から唯一参加し、「2050年までに運用資産の温室効果ガス(GHG)排出用をネットゼロにする」ことをコミットメントした。また、それを達成する中間目標として「2030年時点における運用資産の53%(2021年3月末時点で30兆円)をネットゼロに適合させる」ことを表明している。

今回、これを測定するため、「ネットゼロ判定フレームワーク」を策定した。主にインデックスファンドについては、NZAMが推奨する「PAII Net Zero Investment フレームワーク」を使う。具体的には、①ネットゼロ達成の野心 ②GHG削減目標 ③排出量の実績 ④情報開示 ⑤脱炭素化戦略 ⑥資本配分-の6項目を満たしているかをチェックする。

この方法を使って主要な日本企業548社を判定したところ、ネットゼロに適合している企業は10%程度にとどまった。多くの企業が目標を掲げているものの、その目標でネットゼロを達成できるか吟味すると問題を抱えている企業が多かった。企業に対してエンゲージメントをしっかり行い、ネットゼロに向けた取り組みを促していきたい。

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)