グローバル化が逆回転する時代に=今後5年の長期展望-ピクテ・ジャパン松元氏に聞く

2022年09月21日 09時30分

欧州系の大手運用会社ピクテ・グループは、今後5年間の長期市場展望「Secular Outlook 2022」を発表した。新型コロナウィルスやロシアのウクライナ侵攻の影響で、グローバル化の動きが「逆回転」する時代となり、国境を越えた資本移動や貿易が抑制されることで、インフレや景気減速の圧力が強まると分析している。ピクテ・ジャパン運用商品本部の松元浩シニア・フェローに話を聞いた。

◆景気減速とインフレ圧力

-展望作りの枠組みは。

松元氏 ピクテ・グループでは、グループのハウスビューを作成する組織、ピクテ・ストラテジー・ユニット(PSU)が、今後5年間の長期的な市場展望「Secular Outlook」を毎年更新している。私は、PSUのメンバーを務めており、各国のメンバーと約2カ月の議論を経て、7月に今回の展望をまとめた。

-これからの5年間は。

世界経済①:新型コロナウイルスとウクライナ紛争の影響(クリックで表示)

世界経済①:新型コロナウイルスとウクライナ紛争の影響(クリックで表示)

松元氏 新型コロナウィルスとウクライナ紛争の影響で、世界経済の構造が大きく変わる5年間になるだろう。一言で言うと、グローバル化の流れが「逆回転」する時代になるのではないか。

大きなポイントとして(1)ブロック経済化と重要技術の内製化 (2)エネルギー安全保障と温室効果ガス・ネットゼロの取り組み (3)経済統制と国家による民間介入による生産性の低下 (4)高まる財政への負担と量的緩和の常態化-の4点を挙げた。

いずれも、何らかの形で世界経済の成長を下押し、物価を押し上げる要因になりうる。そうした意味で、景気悪化とインフレが同時に起こるスタグフレーションの方向へ、圧力がかかるのではないか。

◆生産性の低下

-ブロック経済化の影響は。

松元氏 米国と中国は、ハイテク分野を重要産業と位置付け、内製化することで、先端技術を囲い込もうとしている。グローバル化を目指すこれまでの経済では、国境を越えて水平分業を行い、最適な地域で効率的に生産することを目指していた。しかし、これが逆回転することで、景気にマイナスになるし、米中で二重の投資が必要になる。得意な製品を大量生産せず、不得意な製品もそれぞれに生産するため、インフレの圧力にもなるだろう。

-エネルギー安全保障は。

松元氏 ウクライナ紛争により顕在化したテーマだ。ロシアは、天然ガスや原油を「経済的な武器」として西側諸国に圧力をかけている。日本も、エネルギーの安全保障を重要な政策課題に位置付け、対策を進めることが求められている。これは、景気にも物価にもマイナスの方向に働くだろう。ただ、温室効果ガス・ネットゼロに向けて、化石燃料から太陽光などの再生可能エネルギーへのシフトが加速する契機の一つになる。新たな投資を促す点から、経済にとってプラスの面もある。

-経済統制と国家の民間介入は。

松元氏 新型コロナの感染拡大を防ぐために都市をロックダウン(封鎖)したり、落ち込んだ経済活動を活性化するために国がさまざまな財政政策を打ったり、政府が民間活動に介入する機会が増えている。やむを得ない部分があるが、生産性の低下につながる側面もあるだろう。

-財政負担と量的緩和の常態化は。

松元氏 政府の財政負担が高まり、場合によっては、中央銀行が大規模な国債の買い取りを継続することになれば、量的緩和が常態化してしまう弊害も起こりうるだろう。四つどれをとっても、景気にとってマイナスだし、物価にとっては押し上げの要因になってしまうと考えている。

◆大不況やハイパーインフレは予想せず

-世界経済の見通しは。

世界経済③:今後5年間のマクロ経済予想(クリックで表示)

世界経済③:今後5年間のマクロ経済予想(クリックで表示)

松元氏 これから5年間のうちに、世界経済が名実ともにリセッション(景気後退)を経験することは避けられないだろう。そのタイミングについては、「遠く」よりも「もっと手前」にあると思っている。5年間の前半に来てしまうかもしれない。

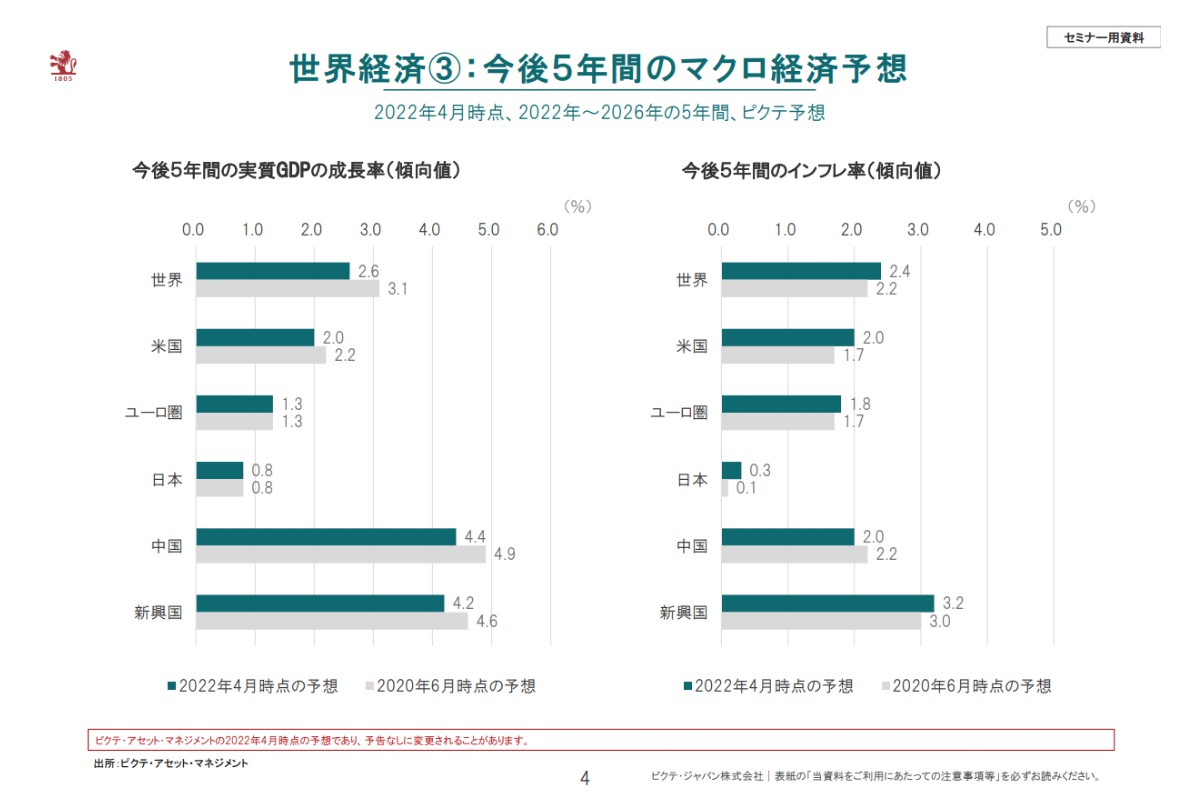

ピクテがまとめた今後5年間(22~26年)のマクロ経済予想では、世界の実質GDPの成長率を年率2.6%と、前回予想(20年6月)の同3.1%から下方修正した。日本は同0.8%、欧州は同1.3%と変えていないが、米国を同2.0%(前回予想は同2.2%)、中国を4.4%(同4.9%)にそれぞれ引き下げた。

一方、インフレは、世界全体で年率2.4%(前回予想は2.2%)に引き上げた。日本は同0.3%(前回予想は同0.1%)、米国は同2.0%(同1.7%)とした。これをご覧いただくと「ものすごい不況が来る」とか、「ハイパーインフレになる」といった極端な予想はしていない。

-大きな不況や強いインフレを予想しない理由は。

松元氏 インフレについては、1970年代のハイパーインフレの時代とは、いくつかの点で異なるためだ。例えば、米国の中央銀行である連邦準備制度理事会(FRB)は物価上昇率を年率2%に戻すという政策目標を明示しており、一般の市場参加者が描く期待インフレ率もその水準にアンカリング(無意識な方向付け)されている。また、賃金や家賃が物価に連動していないし、デジタル化による物価抑制効果も見込まれる。

景気についても、リーマン・ショックの当時とは異なり、米国の家計は過度の借り入れに依存しておらず、健全だ。5年間というスパンでみると、世界経済はリセッションをくぐり抜けた後、成長基調に戻ると考えている。中長期で考えると、米国経済は、年率2%程度の潜在成長率を維持していくだろう。ただ、中国は、構造的に潜在成長率が鈍化する局面に入っていると考えており、成長率の予想をやや大きめに引き下げた。

◆株価は調整、業績予想の下方修正で

-株式市場の見通しは。

松元氏 現在の企業アナリストの業績予想は総じて楽観的で、それに基づいて株価が形成されている。ただ、インフレによって製造コストが上昇し、人件費・物流費が上がる中で、企業が予想通りの利益率を確保することは難しく、業績見通しは下方修正される可能性がある。今後も世界経済は成長し、株価もそれなりに上昇していくと思うが、過度に楽観的な予想に基づいている部分は修正されるだろう。これまでのような2桁のリターンを期待することは難しいだろう。

-債券の見通しは。

松元氏 米国の消費者物価指数は、1970年代のハイパーインフレにはならないものの、1990年代のような低水準には戻らない。米国の10年国債の利回りは、現在の水準より上昇し、高止まることを視野に入れることが必要だろう。さまざまな要因が物価を変動させるため、長期金利の振れ幅も大きくなるだろう。

-円相場は。

松元氏 5年間という長期予想なので、通貨の本来価値である購買力平価を参考にして、予想した。そうした視点でみると、米ドルが3割ほど割高になっている。一方、円は3割程度、売られ過ぎている。行き過ぎたドル高の修正(売られ過ぎた円の買い戻し)があるのではないか。

-注目の投資テーマは。

松元氏 ピクテでは「メガトレンド」と呼んで、長期的な投資テーマや成長ストーリーを考察している。コロナ禍で重要性が再認識された「健康」、サプライチェーンの混乱や人手不足が促す「自動化」、環境に対する意識の高まりや持続的なエネルギー供給の観点から「クリーンエネルギー」に注目している。

◆オルタナティブへ分散投資

-コモディティの見通しは。

松元氏 物価が強いときは、株式よりもコモディティ(商品)に優位な展開が予想される。コモディティをポートフォリオに入れることも検討課題になるだろう。

-新興国の見通しは。

松元氏 インフレや米国の金利上昇で、多くの新興国経済が苦境に陥っている。政情不安に陥っている国もあり、新興国に投資することは非常に勇気のいることだ。ただ、5年というスパンを考えたとき、割安になっている新興国株式を分散投資の一環として、ポートフォリオの一部に組み入れるという考え方もあるだろう。

-今後の投資戦略は。

投資戦略①:期待収益率の低下への対応(クリックで表示)

投資戦略①:期待収益率の低下への対応(クリックで表示)

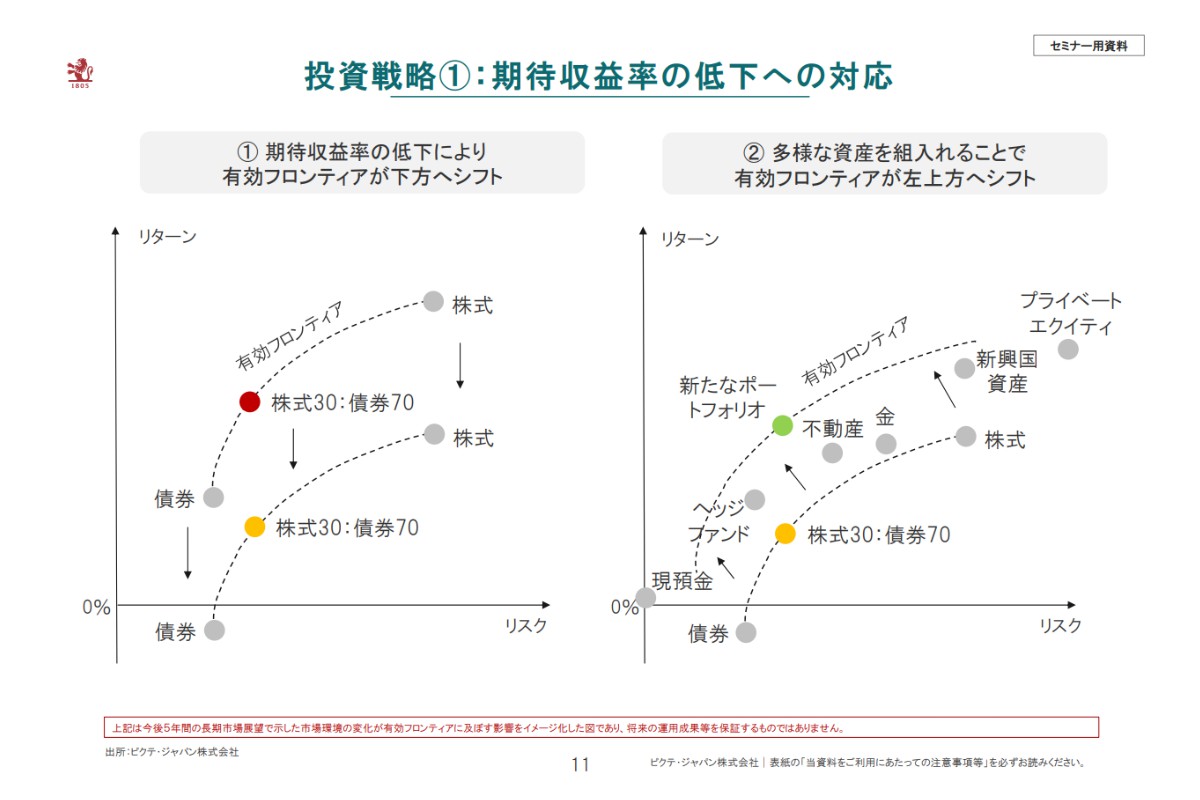

松元氏 「株式3割・債券7割」のポートフォリオで運用した場合、今後5年間は期待リターンが低下すると予想している。しかし、期待リターンを高めようと安易に株式の割合を増やすと、リスクが大きくなり過ぎてしまう。

そこで、ヘッジファンドや不動産、金、新興国株式、ブライベートエクィティ(非上場株式)など、これまで投資をしてこなかった資産にも目を向けてみたい。これらのオルタナティブ(代替資産)は、伝統的な資産との相関が低いという特性があるため、ポートフォリオに加えることで、有効フロンティアを上方にシフトさせて、同じリスク量で期待リターンを高める効果が見込まれる。オルタナティブは日本語で先進国株式や債券の「代替資産」と呼ばれてきたが、これからは「準主役」と考える時代になってきたと考えている。

◆積み立て投資は、資産形成の「王道」

-価格変動の大きな市場に対する心構えは。

松元氏 これから5年間は「思わぬ出来事がもっと増え、不確実性が高まる」と見ておくことが適切だろう。このため、「こうなるだろう」と決め打ちすることは危険だ。いろいろな資産に分散しておくことが重要だろう。どちらに転んでも大きく損失を被らないという目配りが必要だ。

具体的には、株価が大きく下げるのを見て、「もう株はダメだから全部売ってしまえ」というのは極端だし、株価が大きく上昇するのを見て「株式を全力で購入する」というのも賢明とは言えない。「市況が良いとお金をつぎ込み、市況が悪いと投資を止める」といった投資行動を繰り返していると、売買回数だけが増えて、結局は「高値で買って、安値で投げ売りする」という残念な投資行動になりかねない。「分散する」「決め打ちをしない」「我慢強くポジションを維持する」ことが大切だ

積み立て投資は、資産形成の王道だ。忍耐強く積み立てを継続することで、例えば投資信託であれば、同じ投資金額でも相場が下落した局面ではより多くの口数を購入できる。世界経済は5年以内に景気後退を免れないだろうが、その後に景気が回復すれば、相場も下落から上昇へと転じるだろう。その間、コツコツと積み立て投資を続けていれば、5年後に振り返ったら、しっかりと資産形成できていたということもありうるだろう。

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)