クオンツ手法でレバレッジ比率を100~300%の間で変動=「auAM Quantitative-ControlレバレッジNASDAQ100」を22日設定-auアセットの東出氏に聞く

2024年03月21日 08時30分

auアセットマネジメントは、レバレッジ比率が変動するクオンツファンド「auAM Quantitative-ControlレバレッジNASDAQ100」(愛称:Qレバナス)」を22日、設定する。数理科学に基づく定量的なルールに従ってレバレッジ比率をおおむね100~300%の間でコントロールすることで、「NASDAQ100指数(円ヘッジベース)」の値動きの2倍を上回るプラスアルファの獲得をめざす。設定の狙いやファンドの特長を、最高運用責任者(CIO)の東出卓朗氏に聞いた。

◆上昇・下降の両局面でリスク量を調節

-設定の背景は。

東出氏 当社は2022年7月に、「auAMレバレッジNASDAQ100」を設定した。基準価額の値動きが、「NASDAQ100指数(円ヘッジベース)」の値動きの2倍程度になることをめざすファンドだ。

運用状況を見ると、設定が解約を上回る資金純流入が続いており、純資産総額は約250億円(3月8日時点)に増加した。短期売買だけでなく、長期に保有することで米国の新興市場の中長期の成長の成果を効率的に享受しようとする投資家にも幅広く支持されているようだ。

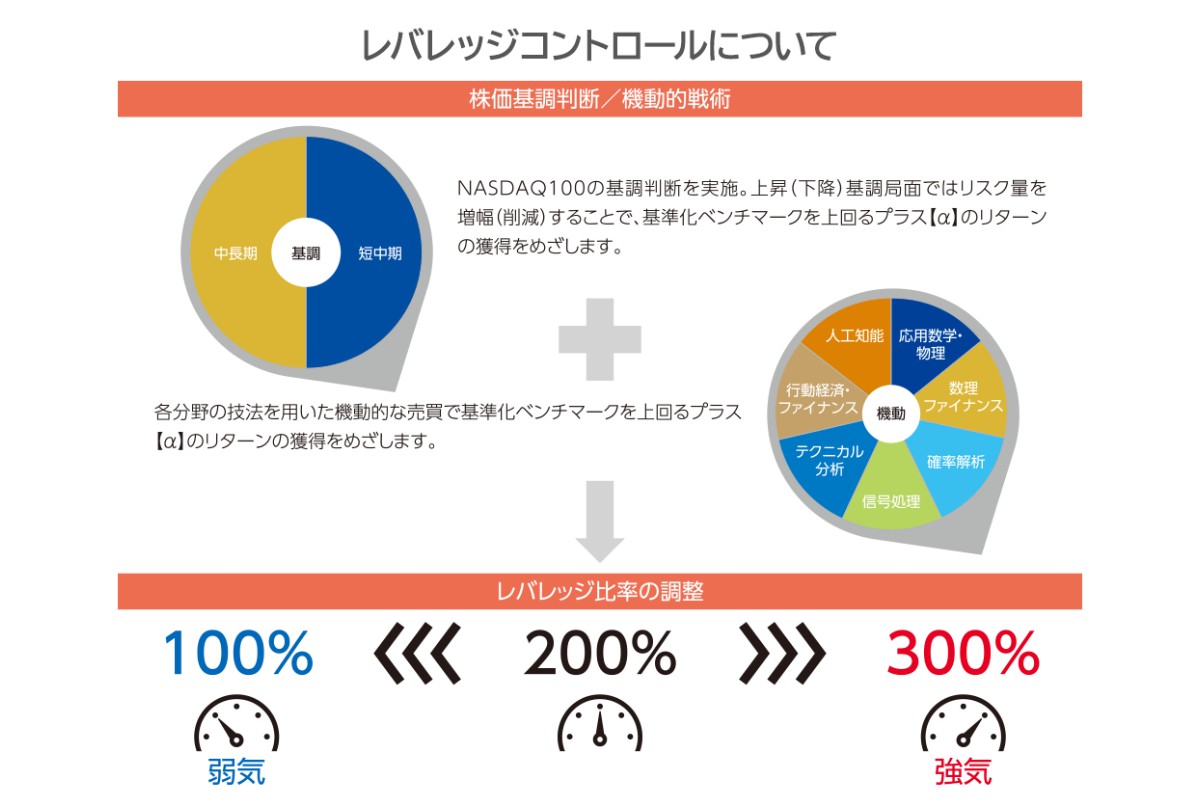

ただ、マーケットは上昇することも、下落することもある。下落する局面でもリスク量を倍にしたままだと、マイナスの影響も大きくなってしまう。新ファンドは、クオンツ手法を取り入れてマーケットの状況を機械的に判断し、上昇局面になると見ればリスク量を増幅し、下落局面になると見ればリスク量を削減することで、中長期的にプラスアルファのリターンの拡大をめざす。

◆複数のクオンツ手法で、全局面を判断

-新ファンドの仕組みは。

(出所)auアセットマネジメント ※実際のレバレッジ比率は、買建玉の時価総額の変動等により変動します。目標レバレッジ比率には一定の変動許容幅を設けます。(クリックで表示)

(出所)auアセットマネジメント ※実際のレバレッジ比率は、買建玉の時価総額の変動等により変動します。目標レバレッジ比率には一定の変動許容幅を設けます。(クリックで表示)

東出氏 新ファンド「auAM Quantitative-ControlレバレッジNASDAQ100」(愛称:Qレバナス)」は、クオンツ手法を使ってレバレッジ比率を100~300%の間で変動させるファンドだ。基準価額の値動きが、「NASDAQ100指数(円ヘッジベース)」の値動きの2倍程度を上回ることを目指す。

クオンツ運用では、高度な数理科学的手法と高速コンピュータを用いて、大量のデータを解析する。解析結果をもとに人間が事前にアルゴリズムを構築し、コンピュータがこのアルゴリズムに従って、人間の判断を入れることなく客観的に運用を執行する。

このファンドの特徴は、八つのクオンツ手法を使って、マーケットの局面がどうなっているかを判断する点だ。クオンツは学術を中心に発展してきた分野だ。さまざまな手法があるが、それぞれに得手不得手があるので、複数の手法に分散し、それぞれの局面にフィットした手法の比重を重くすることで、局面判断の精度を高める。私はこれを「技術の分散投資」と呼んでいる。

具体的には、中長期と短中期の基調判断に加えて、行動・経済ファイナンス、人工知能、応用数学・物理、数理ファイナンス、確率解析、テクニカル分析、信号処理を使用している。上昇・下降の全ての局面で、ベンチマークを上回る投資成果をめざす。

当社はこれまで、機関投資家向けにクオンツ手法の運用戦略を提供してきた。個人投資家向けの公募投信にクオンツ手法を組み込むのは、初めてだ。

◆指数の中長期的な上昇に期待するファンド

-投資家へのアドバイスは。

東出氏 このファンドは、レバレッジ比率を100~300%の間で変動させる。リスク量を削減する局面でも、100%を下回ることはないので、ロングバイアスが残る点にはご留意いただきたい。リスク量の下限を100%に止めておくことで、急落後の反発局面に乗り遅れるリスクを回避することが期待される。

この商品は基本的に、「『NASDAQ100指数(円ヘッジベース)』が中長期的に上昇する」と考える、投資経験を一定程度積んだ投資家向けのファンドだ。

◆投資家と同じ目線、クオンツ運用の入門に

-信託報酬の考え方は。

東出氏 このファンドは、運用手数料を「基本信託報酬+成功報酬」とした。ポイントは、2点ある。

1点目は、成功報酬を取り入れたことだ。クオンツ分野の技術は、日進月歩の勢いで進化している。運用者が投資家と同じ目線に立って、常により良いリターンを求めてクオンツモデルを最良のものにし、中長期的にベンチマークを上回り続けようとするインセンティブにつながる。

2点は、基本信託報酬を年率0.325%(税抜き)と、「auAMレバレッジNASDAQ100」の同0.394%(同)よりも低く設定したことだ。基本信託報酬を抑えることで、このファンドに興味を持ってもらい、クオンツファンドのエントリーモデル(入門商品)として利用してもらうことを考えている。このファンドをきっかけに、クオンツ運用を体験する方が増えることを期待する。

◆イノベーションでさらなる拡大へ

-クオンツ運用の魅力は。

東出氏 コンピュータに感情はないので、常に平常心を保って、安定して投資判断を下し、運用を執行できる点が魅力だ。

私は、一橋大学で投資戦略論の教鞭をとっており、東北大、名古屋大、大阪大、神戸大でも資産運用理論の基礎的な授業を行っている。また、中央大理工学研究科で研究員をやっている。休日には、論文を読んだり、バックテストをしたりして、運用モデルを考えている。

「運用は科学的にやった方がいい」と考える。さまざまなファクターから、ノイズ(雑音)を取り除くと、本当に必要なものは数個に集約されるかもしれない。それを、アルゴリズムに組み込めば、クオンツモデルとして実装できるだろう。

イノベーション(技術革新)が進み、さまざまなデータが収集され、データベース化されている。さらに、非常に高速で処理するコンピュータを身近に利用できるようになった。クオンツ運用を利用する環境が整備される中で、今後さらに台頭していくだろう。

世界の労働人口が減少していく。ファンドマネージャーも例外ではない。これからは、伝説のファンドマネージャーの運用ノウハウを、アルゴリズムに落とし込み、クオンツ運用で伝承していく時代が来るかもしれない。

人工知能(AI)が自らプログラムを作って、人間のファンドマネージャーを打ち負かすというのは、まだまだ先の話だろう。ただ、コンピュータが人間をサポートするクオンツ運用は今後、ますます重要性を増すと思っている。

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)