長期の資産形成に適したファンドは=運用を支える体制が重要-キャピタルの雨宮氏に聞く

2023年05月18日 09時00分

「長期・分散・積立」の資産形成をスタートするに当たって、どんなファンドを選んだらいいだろうか。米国で多くの個人投資家の資産形成を支えてきた大手運用会社キャピタル・グループの日本法人キャピタル・インターナショナル(本社東京)で、インベストメントディレクターを務める雨宮弘明取締役に話を聞いた。

雨宮氏は、指数を参照するパッシブ運用の意義を指摘する一方で、指数を上回るリターンの獲得を目指すアクティブ運用の魅力や、マーケットの価格形成機能に果たす役割などを説明した。さらに、生涯にわたる資産運用の受け皿となるファンドは「運用の継続性や再現性を支える体制や仕組みを持っていることが重要だ」と指摘した。

◆年金や教育資金づくりをサポート

-キャピタル・グループとは。

雨宮氏 当社は、世界大恐慌期の1931年に設立された米国の運用会社だ。「投資の成功で人々の人生をより豊かにする」をミッションに掲げており、個人投資家の資産形成に長く貢献してきた。具体的には、預かり資産の半分以上が、税制メリットを受けられる積立型の投資制度を経由して当社に預けられている。

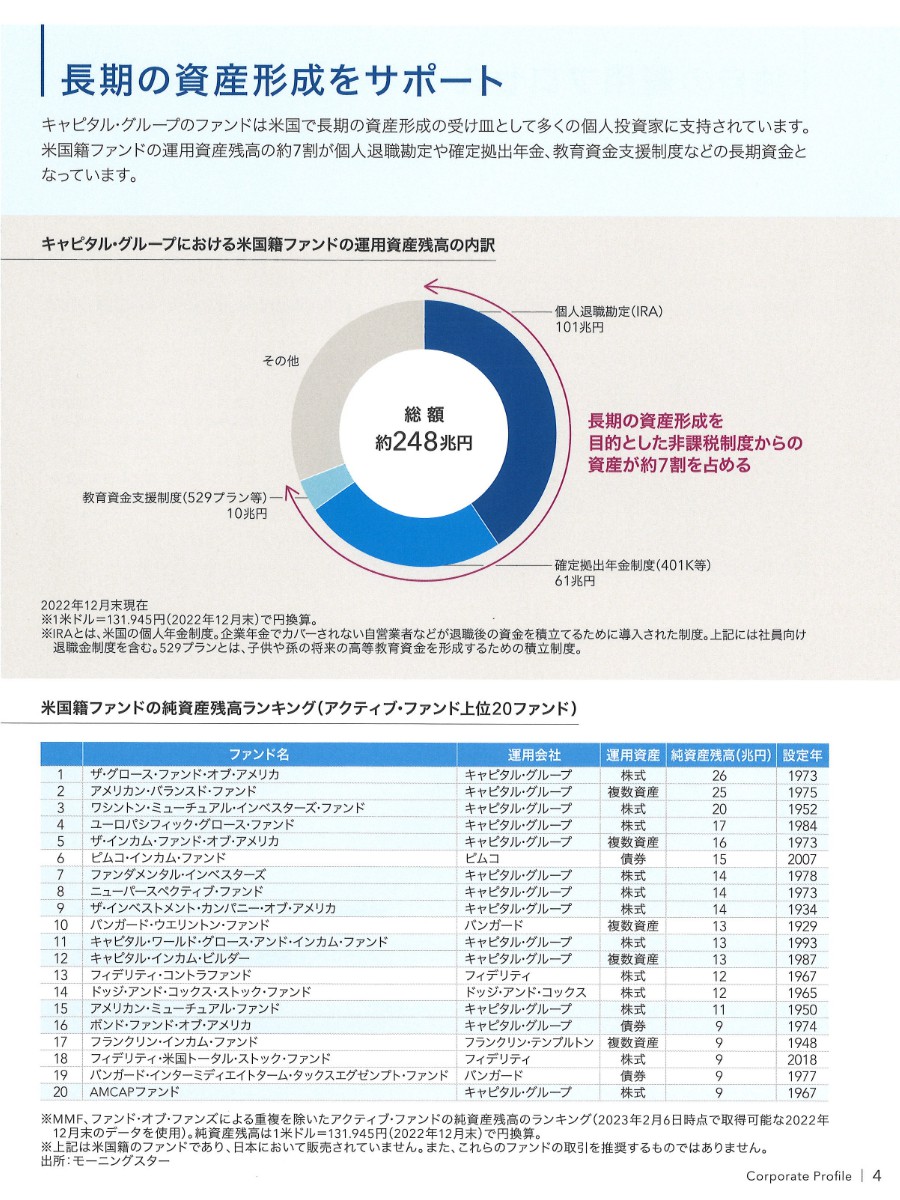

例えば、当社の米国籍ファンドの運用資産残高は、個人退職勘定(IRA)や確定拠出年金(401k等)、教育資金支援制度からの資金が約7割を占める(21年12月末)。当社のファンドは、老後に向けた年金資金や、教育資金を作るための受け皿として多くの個人投資家に支持されてきた。

◆リサーチを重視、アクティブ運用に特化

-運用の特徴は。

(クリックで表示)

(クリックで表示)

雨宮氏 世界大恐慌の株価急落で、資産を失う多くの個人投資家を見る中で、「マーケット情報だけでなく、企業価値や株式のバリュエーション(株価評価)などの情報をしっかり提供しながら、運用サービスを行いたい」というリサーチを重視する精神で創業した。

この精神は、今も脈々と受け継がれている。世界各地に400名を超える運用担当者を配置しており、企業訪問などで得られるリサーチ結果をベースに、ポートフォリオ・マネジャーが長期の視点で投資先を選定するアクティブ運用だけを行っている。当社は、米国籍のアクティブファンドでは、運用残高トップだ。1934年に設定した最初のファンドが現在も運用を継続しているなど、超長期の資産運用を実践している。

◆分散投資と適切なコスト

-長期の資産形成に適したファンドとは。

雨宮氏 当社グループの経営陣の一人は、長期投資に適したファンドについて「当社のアクティブファンドに投資していただくのが一番望ましいが、必ずしも(インデックスに連動する投資成果を目指す)パッシブ運用を否定するものではない」とよく話している。

パッシブファンドのポートフォリオは、非常によく分散投資されており、極端なリスクを取らず、幅広い投資機会にアプローチしているからだ。投資コストも非常に安い。個人投資家が長期の資産形成を始める「入り口」の商品として利用することを、必ずしも否定するものではない。

当社のファンドは、アクティブ運用ではあるが、極端な流動性リスクをお客さまに負わせることがない運用を目指している。また、値動きの激しい、ボラティリティ(価格変動率)の大きい商品を提供することもしていない。さらに、ファンドの残高が成長すれば、できるだけ安いコストでお客さまに投資を継続していただけるように、信託報酬等の手数料の引き下げを実施してきた。

◆未来企業を発見する

-アクティブファンドの魅力は。

(出所)日本取引所グループ「株式時価額順位表」より時事作成(クリックで表示)

(出所)日本取引所グループ「株式時価額順位表」より時事作成(クリックで表示)

雨宮氏 (ベンチマークに連動する値動きを目指す)インデックスファンドの運用成果は、手数料が安いとは言え、ベンチマークを上回ることが絶対にできない。運用成果から手数料を引かなくてはいけない。一方、アクティブ運用であれば、市場全体を上回る超過収益を生み出すことで、手数料をカバーし、さらにお客さまの資産形成に貢献できる。

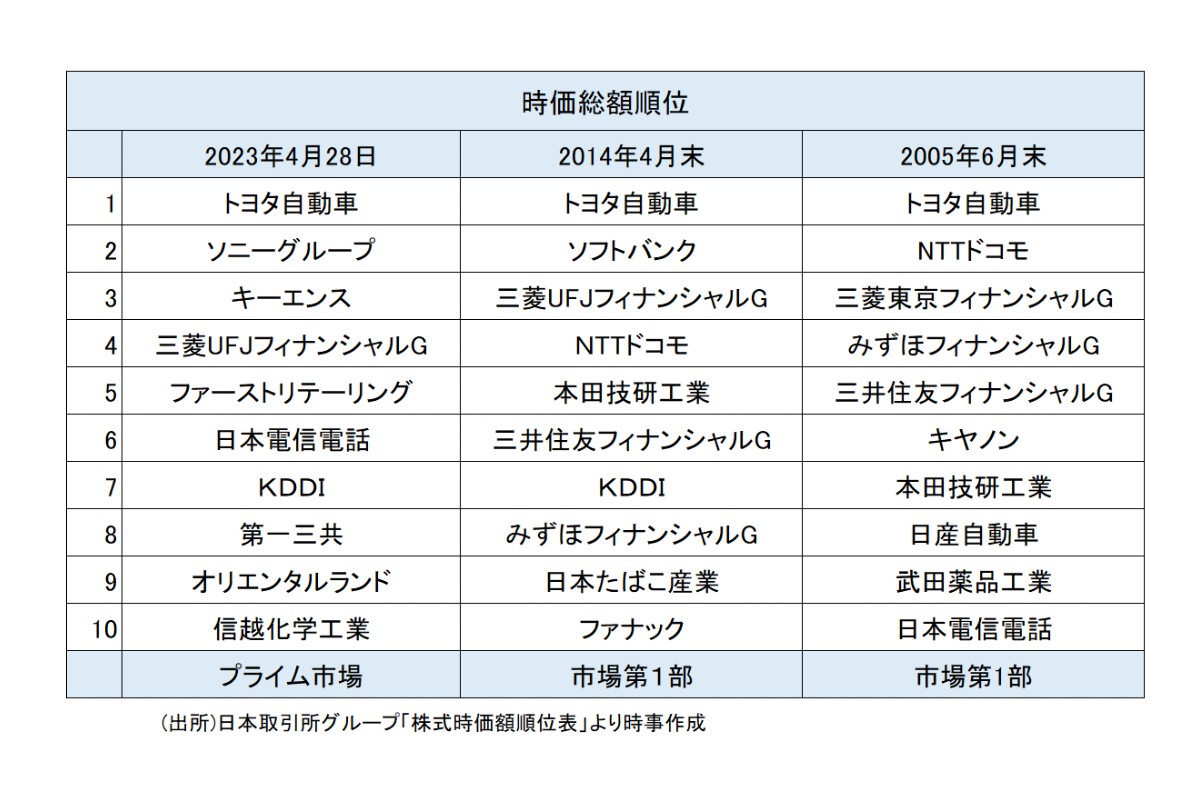

パッシブ運用は、決して否定されるものではないが、「バックミラー」つまり「過去」を見て運用するという側面がある。かつて業績の成長があって株価が上がり、時価総額が大きくなった企業がインデックスの上位を占めているため、パッシブ運用は、かつて業績の良かった企業により多く投資することになってしまう。

ただ、将来を担う企業は、時価総額の大きさで見ると、次のグループに隠れている可能性がある。アクティブ運用であれば、そうした企業を探し出して、投資ウエートを高めることができる。

TOPIXの「時価総額トップ10」の、現在と10年前、20年前を比較すると、銘柄が大きく違うことに気づくだろう。日本の将来に投資するであれば、10年、20年後にトップ10に入る企業に投資する方が、日本経済を応援することになるかもしれない。

当社のアクティブ運用の根底には「マーケットは効率的だが、ときに非効率になることがある」という投資哲学がある。昨年も株式市場は一時的に大きく下落し、非効率な側面を見せていたかもしれない。しかし、本来的にマーケットは効率的なので、株価はやがて企業のファンダメンタルズ(企業価値)に収れんしていく。

企業のファンダメンタルズを見極めるには、しっかりしたリサーチが必要だ。「今の株価と、ファンダメンタルズとのギャップがどこにあるか」をしっかりと見極めていくことが、アクティブ運用の基本だと思っている。

◆過度なリスクを取らない

-アクティブファンドを選択する際の注意点は。

雨宮氏 投資方針をしっかり確認することが重要だ。当社は「流動性リスクや価格変動リスクが高いファンドに、長く投資をしてもらうことは難しい」と考えており、こうした点に配慮してファンドを運用している。

特にマーケットの下落局面において、ボラティリティが高まり、大きく基準価額が低下してしまうと、個人投資家の中には、怖くなって投資を止めてしまう人が出るためだ。それが一番よくないことだと考えている。

私たちは、アクティブ運用を実践する際に、お客さまに余計なリスクを取らせることがないように注意している。例えば、当社の新興国株式ファンドの一つはかつて、新興国株式の流動性が十分でなかった時代には、新興国の債券や新興国で事業展開する先進国株式に分散投資することで、余計なリスクを回避しながら、新興国の経済成長を享受する運用を行った。

◆日本株こそアクティブ運用が必要

-日本株においてアクティブ運用の重要性は。

雨宮氏 日本株こそ、アクティブ運用が重要だと考えている。日本企業はグローバルで戦える企業がそれほど多くない。米国企業なら、例えば、アマゾンやグーグルといった企業名がすぐに頭に浮かぶが、日本企業はそういう状況にはない。日本株については、マーケット全体のエクスポージャーを取るというよりも、しっかりと企業を選別して投資することが大事だ。

当社は、アクティブ型の運用会社として、「グローバルで戦える企業」や「これからグローバルで戦えるようになる企業」にしっかりと投資したいと考えている。企業のファンダメンタルズを分析し、将来を担う企業を選別して投資することで、こうした企業がマーケットにおいて適切に評価されると考える。

ただ、アクティブファンドだからといって、全てのファンドがインデックスを上回れるわけではない。インデックスを上回ることができるのは、4~6割程度ではないか。過去の運用実績を見たり、運用体制を調べたりして、ファンドを吟味することが大切になる。

◆未来にわたり継続性と再現性

-長期投資を支える運用体制は。

(クリックで表示)

(クリックで表示)

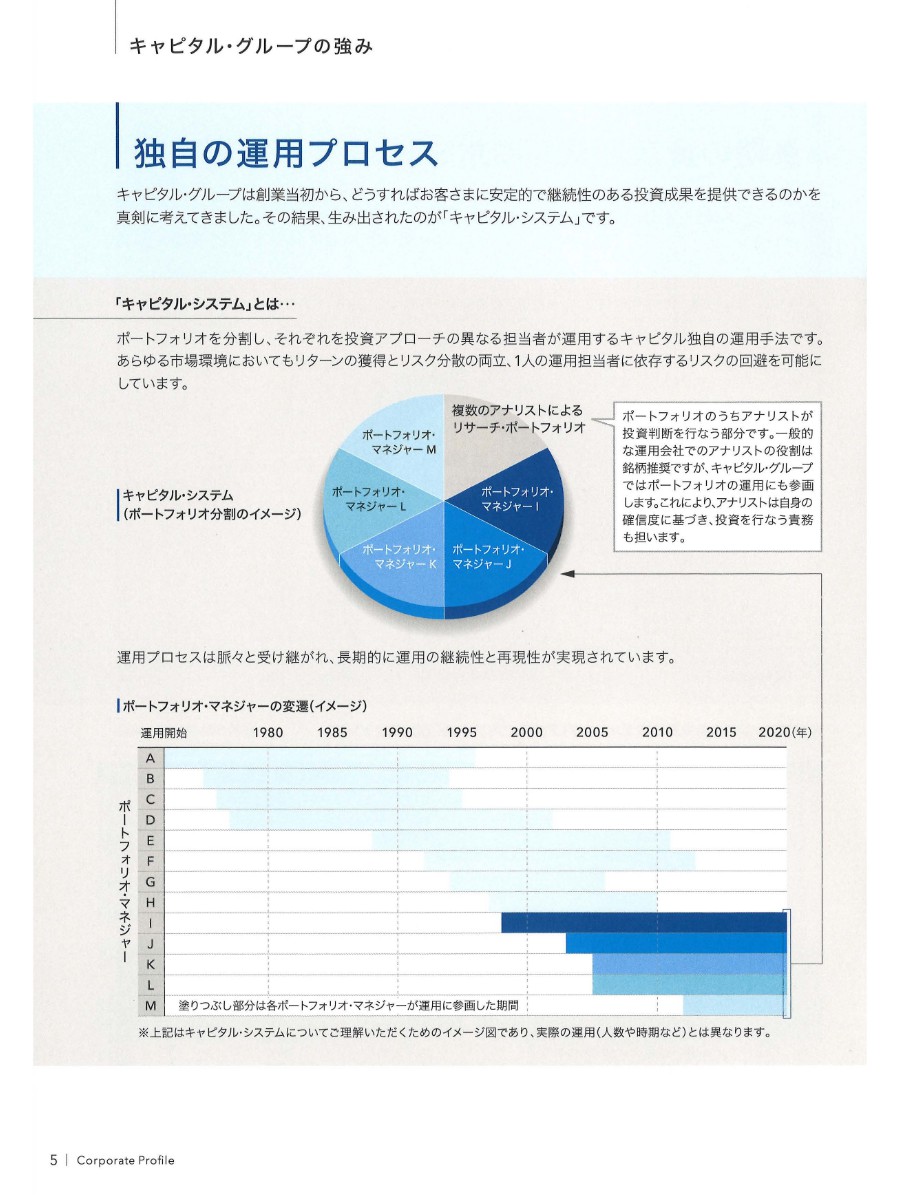

雨宮氏 当社のファンドは、複数のポートフォリオ・マネジャーとアナリストがチームを作って運用している。ポートフォリオを分割し、それぞれを投資アプローチが異なる担当者がそれぞれの手法で運用する「キャピタル・システム」を実践してきた。

さまざまな運用手法を一つのポートフォリオに組み込むことで、ポートフォリオ全体の値動きを安定させる効果が期待される。また、マネジャーらは、それぞれ10~20年にわたって運用に従事した後、バラバラの時期に順次交代していくことで、80年、90年といった超長期にわたって一貫した投資方針でファンドを運営できる。

「キャピタル・システム」は次世代を支える若手の運用者を育成する仕組みを組み込んでいる。ポートフォリオの一部を「リサーチ・ポートフォリオ」として、企業調査等を担当する複数の若手のアナリストに運用を任せている。厳しく評価し選抜することで、アナリストの中から次のポートフォリオ・マネジャーが育っていく。

こうした運用プロセスを脈々と受け継ぐことで、長期的に運用の継続性と再現性を実現していきている。

◆米国で積み上げたノウハウを日本で活かす

-来年1月に新NISAがスタートするが。

雨宮氏 新NISA(少額投資非課税制度)は、日本のすべての国民が、将来に向けて資産形成をしていくための非常に良い制度だと考えている。当社は米国で長年にわたって、個人投資家の資産形成をサポートしてきた。その成果を日本で実現する非常に重要な機会になると期待している。

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)