「金利収入が見込める」良い環境に=先進国国債の金利上昇で-三菱UFJ国際「グロソブ」のファンドマネジャー樋口氏に聞く

2023年02月24日 13時00分

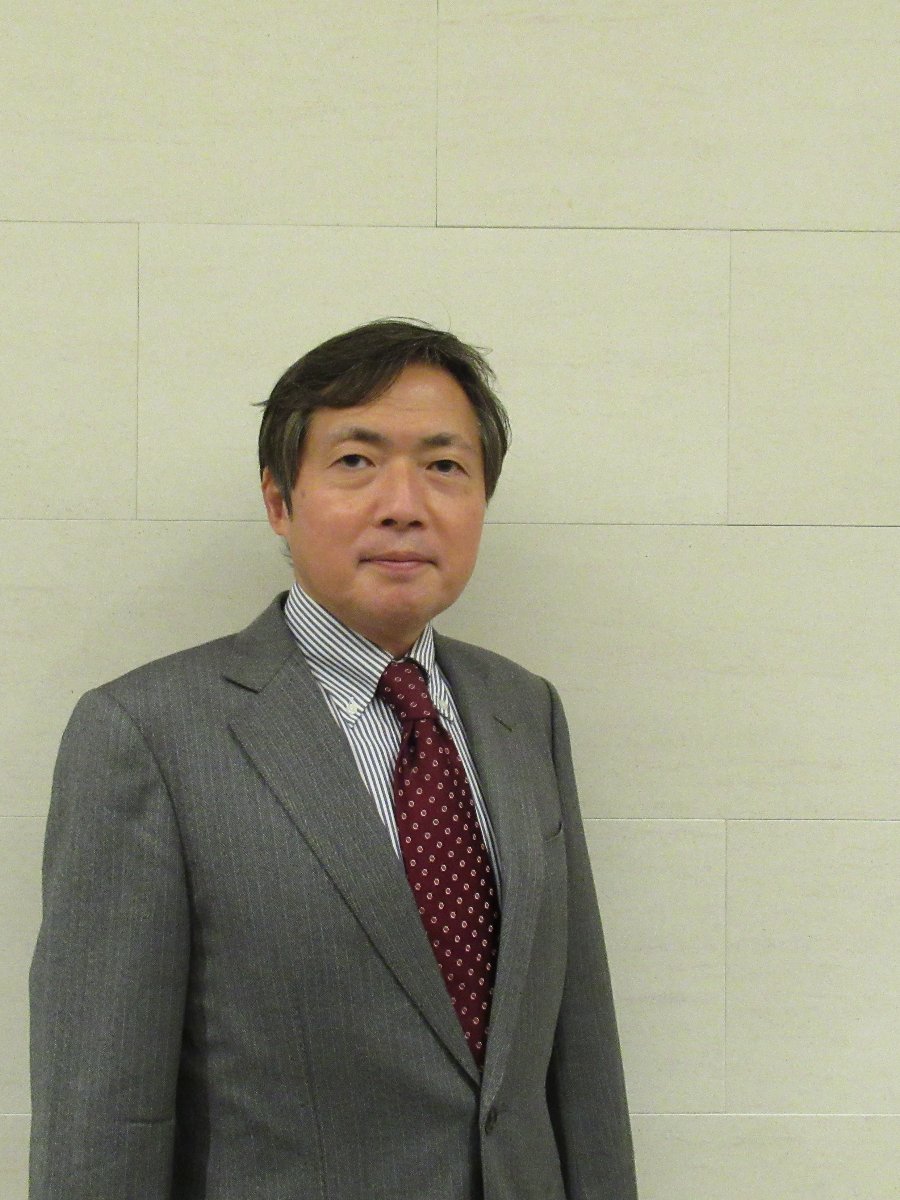

先進国国債の魅力が高まっている。急激なインフレを抑制するべく、欧米各国の中央銀行が大幅な利上げを繰り返したことで、金利水準が上昇したためだ。公募株式投信(ETFやラップ用を除く)で日本最大規模の世界債券ファンド「グローバル・ソブリン・オープン(毎月分配型)」(以下、グロソブ)を運用する三菱UFJ国際投信 債券運用部 エグゼクティブ・ファンドマネジャーの樋口達也氏に話を聞いた。

◆A格以上の流動性の高い国債などに分散投資

-グロソブとは

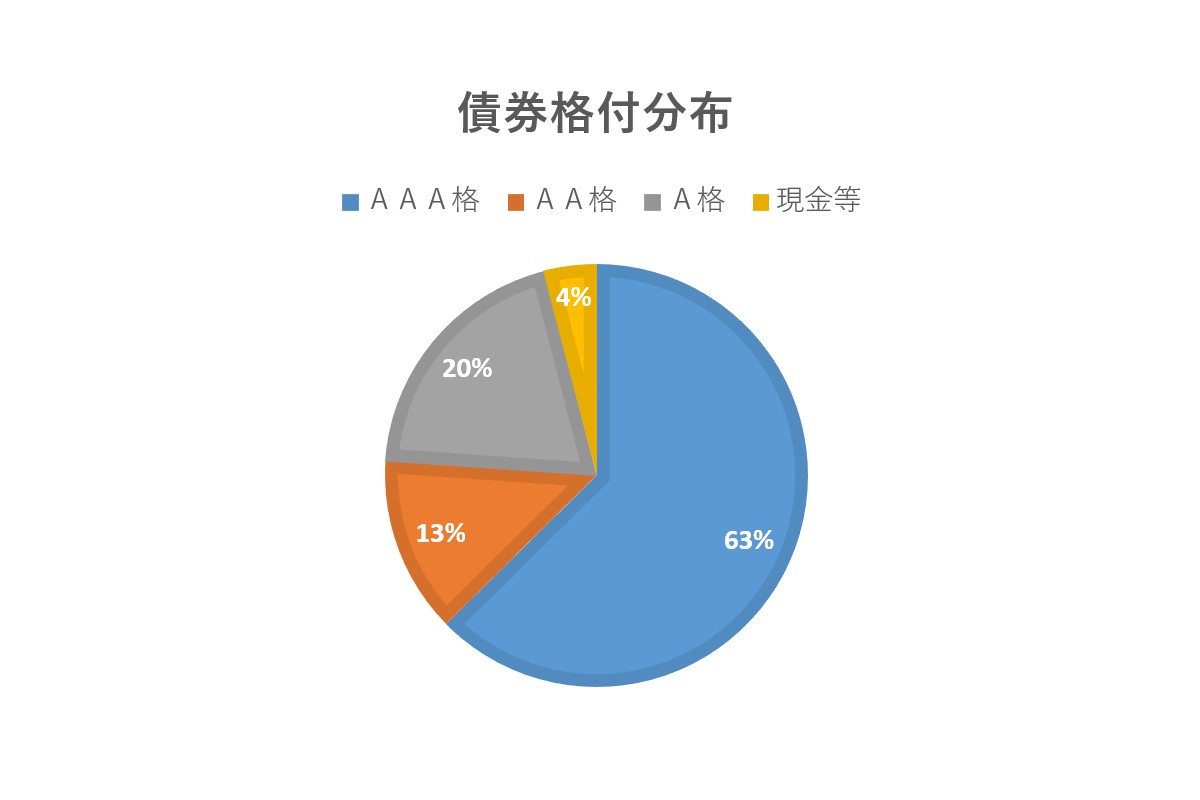

樋口氏 グロソブシリーズでは、信用格付けがA格以上の流動性の高い国債などに分散投資をしています。2023年1月末時点で、米国債やドイツ国債、国際機関債などを合わせた最高格付けAAA格の債券組み入れ比率は63%となっています。

出所:三菱UFJ国際投信HP(クリックで表示)

出所:三菱UFJ国際投信HP(クリックで表示) また、最近注目されている環境問題などに配慮した、グリーンプロジェクトに要する資金を調達するために発行されたグリーンボンドを、グロソブシリーズ全体では五つの通貨で保有しており、投資金額は約61億円になっています。(2023年1月末時点)

主要な先進国の国債などに分散投資をしていることから、投資している国は現在21カ国、通貨は15通貨となっています。このような国や通貨の投資比率は、各国の政治動向や経済のファンダメンタルズを分析することにより、金利水準や為替動向などの市場環境に応じて適宜見直しを行っています。

◆2011年以来の高い金利水準に上昇

-高格付けの債券投資の魅力は

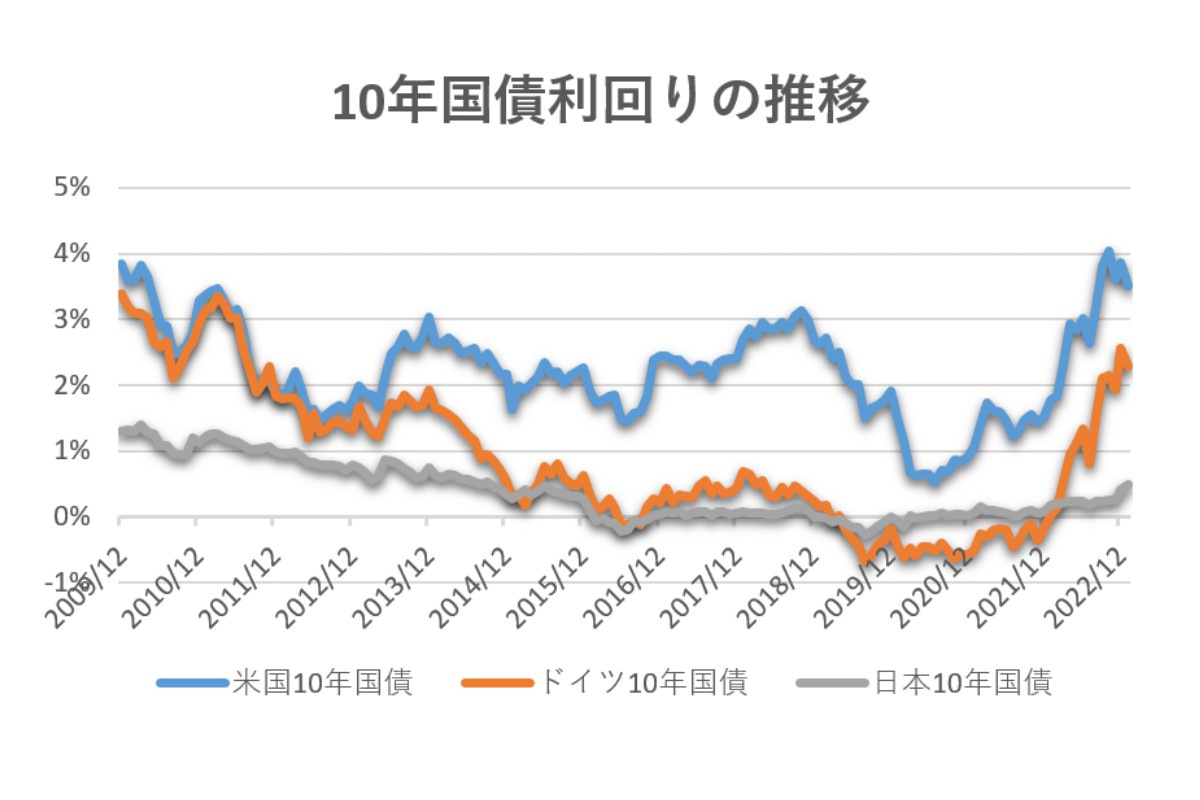

樋口氏 債券投資においては、金利収入は安定した収益源になります。日本の金利と比較して相対的に金利水準の高い米国債などに投資を行うことにより、安定的に金利収入を得ることができます。2023年1月末時点の米国10年国債の金利は3.5%程度、ドイツ国債の金利は2.3%程度と2011年以来の高い金利水準まで上昇しました。

出所:Bloomberg(クリックで表示)

出所:Bloomberg(クリックで表示)

グロソブシリーズでは、金利水準の高い米国債やドイツ、フランス、スペインなど欧州の国債などを多く組み入れることで、安定的な利息収入を得ています。

通貨についても、多くの通貨に分散して投資することで通貨変動の影響をある程度軽減する効果があります。また、市場環境に応じて通貨の組入比率を調整することで、収益を獲得することができると考えています。

◆緩やかに上昇の後、円高がマイナスに響く

-運用状況は、

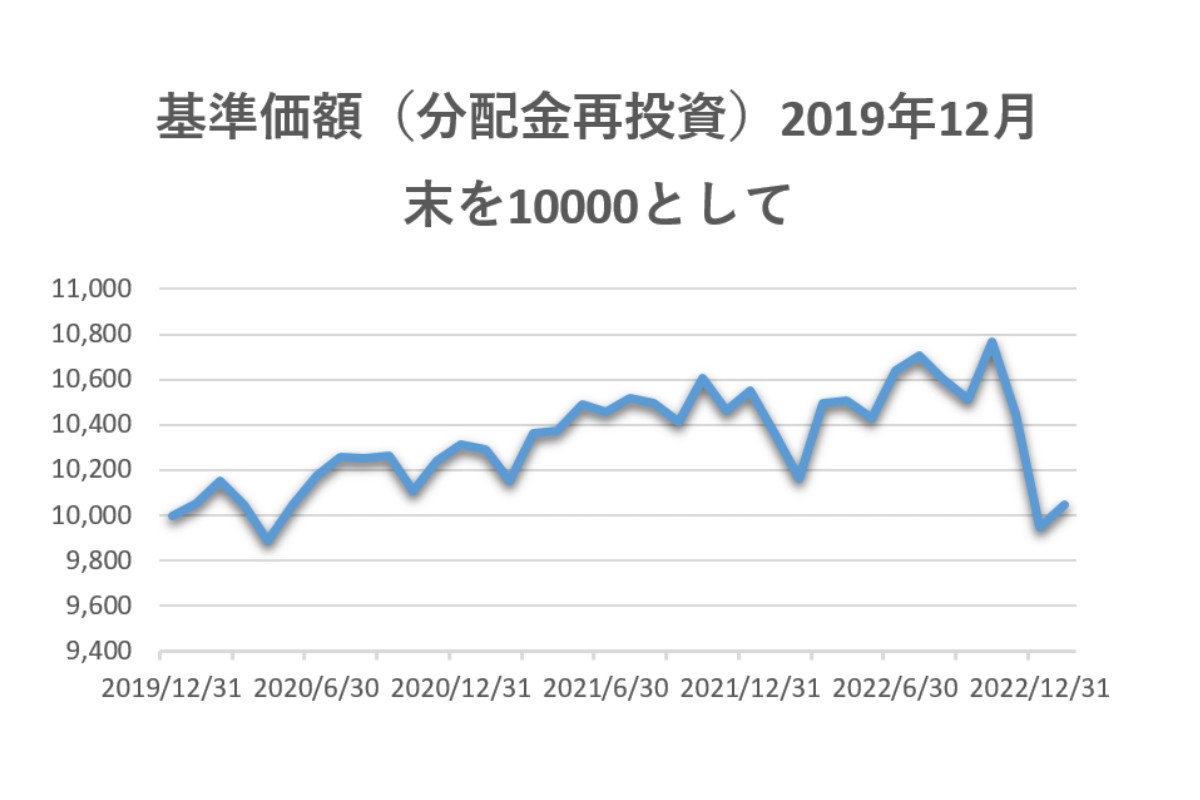

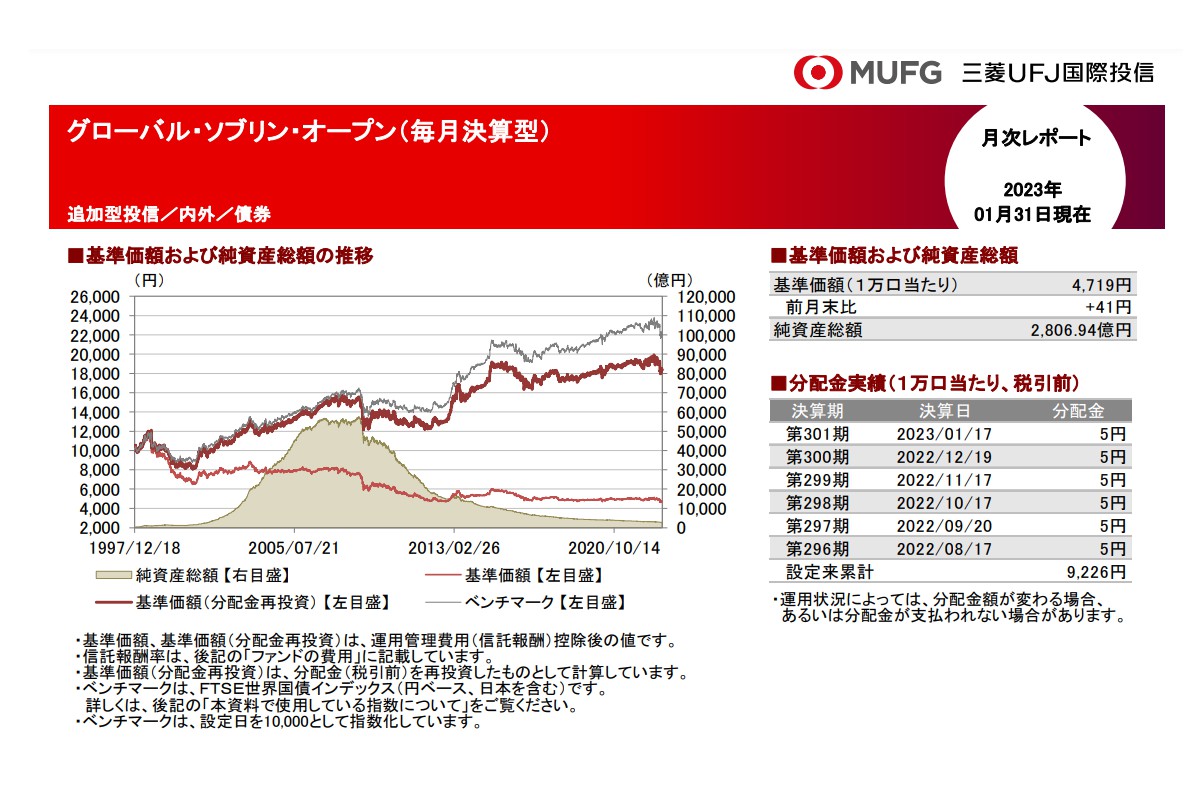

樋口氏 「グロソブ(毎月決算型)」の分配金を再投資した場合の基準価額では、2019年12月末からの3年間では緩やかに上昇傾向にありました。グローバルに金利が上昇したことが基準価額の動きにマイナスに影響しましたが、円安が進み一時米ドルが150円台で取引されたことなどが基準価額の動きにプラスに影響しました。

出所:三菱UFJ国際投信HP(クリックで表示)

出所:三菱UFJ国際投信HP(クリックで表示) 出所:三菱UFJ国際投信「グローバル・ソブリン・オープン(毎月決算型)」月報2023年1月31日(クリックで表示)

出所:三菱UFJ国際投信「グローバル・ソブリン・オープン(毎月決算型)」月報2023年1月31日(クリックで表示) 2022年11月以降は、米国で利上げ幅が縮小したことや日銀が外国為替市場で米ドル売り円買いの市場介入を実施したことなどの影響を受けて、円高傾向になったことが基準価額の動きにマイナスに影響しました。ユーロ円の動きは米ドル円と比較すると安定していたのが、この期間の特徴でした。

◆高格付け債券の魅力が高まる

-運用環境の評価は。

樋口氏 2022年は米国や欧州などで政策金利を大幅に引き上げたことなどから、債券の金利は上昇しました。債券の金利が上昇する場合には債券の価格は下落しますから、昨年は債券価格の調整局面だったと考えています。

しかし、金利が上昇したことにより今後高格付けの債券に投資を行うには、「金利収入が見込める」非常に良い環境になったと考えています。2年程前の2020年ころは債券の金利が非常に低く、債券投資の魅力が低くなっていたと考えています。

これまで、投資を行う場合に収益を期待するには株式に投資する投資信託など比較的価格変動の大きい資産を選択する必要がありましたが、現在では債券投資で期待できる収益が改善したことから、相対的に安定資産と考えられているグロソブのような高格付けの債券に投資する投資信託の魅力が高まってきたと考えます。

◆少額から投資、相対的に安定した値動き、長期的な投資に向く

-世界債券のファンドに投資するメリットは。

樋口氏 債券市場は、主に金融機関同士で取引されることが多い市場ですので、債券自体の取引は取引金額が比較的大きく、発行されている銘柄数も多いのが特徴です。個人投資家の皆さまが海外債券に投資される場合には、投資信託をご活用頂くことで少額からでも安心して投資して頂けることが、メリットの一つだと考えています。

グロソブシリーズでは、比較的大きな資産残高で多くの通貨・国に分散投資を行いますので、外国為替相場などの変動の影響は受けますが、基準価額の動きは相対的に安定していることが特徴です。また、投資環境に応じて組入れ比率や債券の年限などの調整を行いますので、長期的な投資に向いていると考えています。

◆長期金利はおおむね安定的に推移か

-今後の金利動向の見方は

樋口氏 今後の金利動向の見通し(2023年1月末時点)については、以下の通りです。長期金利についてはおおむね安定的に推移すると考えています。

米国では、物価上昇に対応して今後も政策金利を引き上げるとみており、短期金利は上昇が見込まれます。一方、これまでの利上げや物価高騰などを受けて米国景気は次第に鈍化すると見込まれることから、長期金利は安定的に推移するとみています。

ユーロ圏では、物価の上昇を抑えるために利上げを継続していることから、短期金利の上昇が見込まれます。長期金利については、燃料価格などの物価高騰や利上げによる金利の上昇により欧州景気は軟調に推移すると見込まれることから、上昇は限定的になるとみています。

日本では、日銀が短期金利を低く維持する緩和的な金融政策を継続するとみています。長期金利については、イールドカーブ・コントロール政策の動向にもよりますが、欧米など海外の長期金利の水準と比較すると低位での推移が見込まれます。

もし、欧米などの債券の金利がさらに上昇するような環境となった場合には、2022年に見られたように、米ドルやユーロなどの通貨が円に対して上昇する可能性があると考えています。海外の資産に投資を行うことにより、海外の金利が上昇した場合などの円安に備えることができると考えています。

◆インフレから資産を守る選択肢に

-2024年に新NISAが始まるが

樋口氏 グロソブシリーズは、日本の個人投資家の皆さまが海外の債券に投資を行う場合に適した、高格付け先進国債券に投資を行う投資信託です。この役割は今後も変わらないと考えています。欧米などの金利が上昇してきた今、海外の債券に投資を行うグロソブは安定的な資産運用の選択肢になると考えています。

また、グロソブシリーズには最も残高が大きい毎月決算型以外にも分配金を低く抑えた「グローバル・ソブリン・オープン(資産成長型)愛称:グロソブN」や「グローバル・ソブリン・オープン(1年決算型)」などがあります。これらの商品は新しくなるNISA(少額投資非課税制度)でも長期投資にご活用頂けます。これから投資を始められる個人の投資家の皆さまには、税制上のメリットを生かして資産を形成し、その資産をインフレから守り、増やしていくための安心できる選択肢となると考えています。

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)