バランスファンド、資金流入が拡大=分散投資でリスク抑制、運用効率高める-三井住友DSアセットの祝井氏

2024年10月18日 08時00分

三井住友DSアセットマネジメントは「マルチアセット(バランスファンド)の現状と課題」をテーマに勉強会を開催した。バランスファンドは公募投信において資金流入傾向が継続しており、投資家の注目度が高くなってきている。

プロダクトスペシャリストの祝井健一氏は、バランスファンドのメリットについて「異なる資産クラスに分散投資することで、リスクを抑制し、運用効率を高める効果が期待される」と指摘。「地政学リスクが高まり、世界経済の構造変化が進む中、マーケットが急変するリスクやボラティリティ(価格変動率)が上昇しており、バランスファンドの重要性が増している」と述べた。主なポイントは以下の通り。

◆分散対象が拡大、運用手法は多岐に渡る

-マルチアセット(バランスファンド)とは

祝井氏 複数の資産クラスを主要対象として、分散投資するファンドのことである。先進国の株式や債券といった伝統的資産に加えて、新興国の株式や債券、不動産、金、オルタナティブなどの非伝統的資産へと、投資対象が拡大してきた。

また、予め配分比率を固定したもののほか、機動的に配分比率を変更するもの、目標リスク水準を示してコントロールするもの、市場の変化に応じて投資成果の下振れリスクを抑制する仕組みをもつものなど、運用手法は多岐に渡る。

なお、年金基金では、株式や債券などの伝統的資産のカテゴリーでは管理しづらいため、マルチアセットをオルタナティブ投資の一つとして分類する方法がみられる。

◆分散投資でリスクを抑制

-バランスファンドを持つ意義は

(出所)Bloomberg、日本銀行のデータを基に三井住友DSアセットマネジメント作成(クリックで表示)

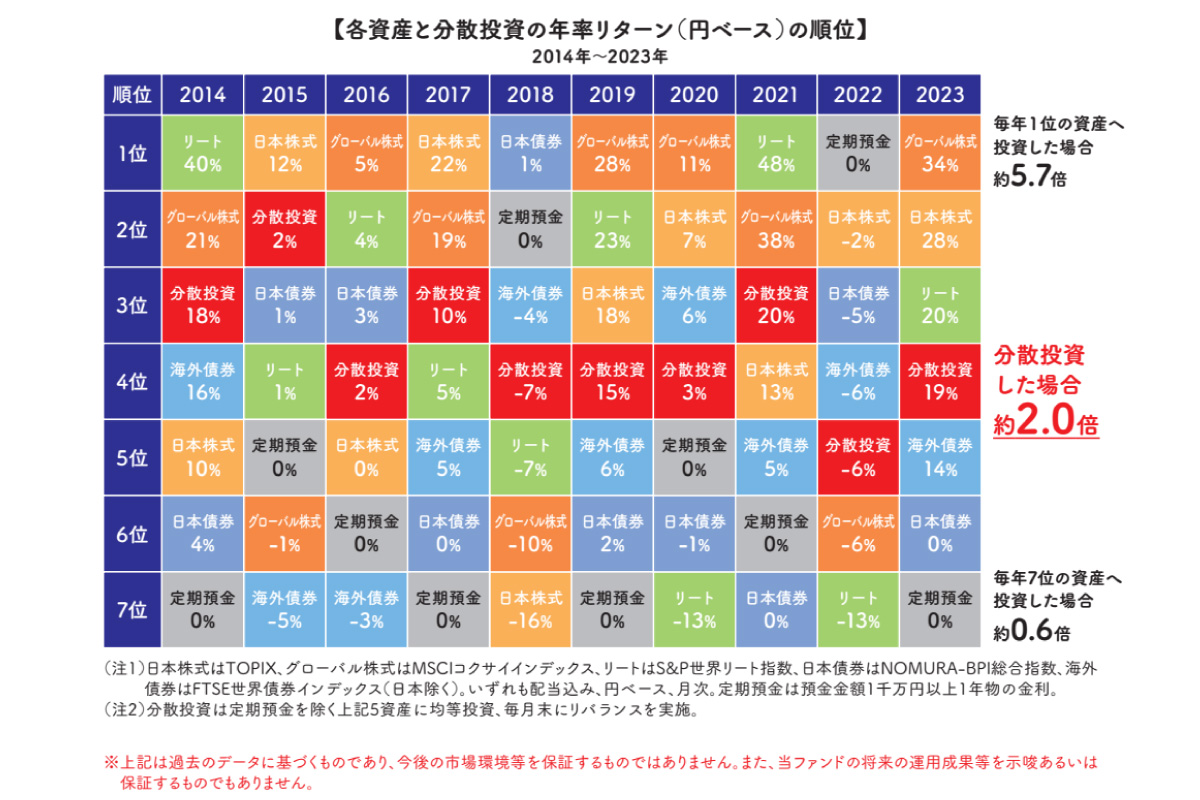

(出所)Bloomberg、日本銀行のデータを基に三井住友DSアセットマネジメント作成(クリックで表示)祝井氏 一つ目は、大きな損失を避けるために分散投資が有効であるということ。例えば、国内外の株や債券、リートと、それらに均等投資したポートフォリオの各暦年のリターンを比較すると、均等投資の収益率は、どの年も概ね中位に収まっており、値動きの幅(リスク)が抑制されている。

◆分散投資で運用効率を高める

祝井氏 二つ目の意義は、一つ目の意義と重なる側面だが、ポートフォリオに値動きの連動性を示す「相関係数」がマイナスあるいは低い資産を複数組み合わせて保有することで、リスクとリターンの効率が向上するということ。例えば、株式と債券の相関係数は、一般的にマイナスになることが多く、株式が値下がりすると債券価格は上昇して、マイナス分を緩和してくれる。

ポートフォリオのリスクリターン特性が最も効率的になる選択肢(「同じリスクでより高いリターン」、「同じリターンでより低いリスク」)は効率的フロンティアと呼ばれる曲線で示されるが、投資家は、それぞれの年齢や投資経験、運用資産の保有状況等によって、どの程度のリスクに耐えることができるかという「リスク許容度」が異なる。そのため、効率フロンティア上のリスク水準の異なるポートフォリオ(資産配分)を定めて複数の商品が提供されることで、それぞれの投資家が自らのニーズに合った商品を選択することが可能になる。

◆総じて順調だが、内外金利の上昇で苦戦するファンドも

-バランスファンドの課題は。

祝井氏 過去5年のバランスファンドの運用成績は、総じて順調だった。国内外の株価上昇や円安進行を背景に、特に為替ヘッジ無しの外国債券が配分されたファンドで株式の組入比率が高位のものほど高いリターンを残した。一方で、国内債券やヘッジ付き外債の組入比率が高いファンドは、国内金利の上昇傾向が続いたことや欧米の中央銀行の利上げの影響により国内債券や外国債券の価格下落が継続したこと、また株式と債券の相関関係が2022年以降に従来とは異なる動きとなった(相関係数がプラスとなった)こともマイナスに作用し苦戦した。

こうしたなかでのバランスファンドの今後の課題の一つ目は、バランスファンド内での為替リスクの管理についてである。為替リスクは資産配分方針等を決定する過程でその為替リスク部分も含めて算出調整されており、その対応方法は今後も基本的に問題ないと考えられる。ただし、今後の対応アプローチ例の一つとしては、海外資産(特に外国債券)を為替ヘッジ付きと為替ヘッジ無しの両方を環境に応じて柔軟にアロケーション(配分変更)できる仕組みを持つことも選択肢となる。

二つ目は、株式と債券の相関係数が2022年以降プラス傾向にあり、株価と債券価格が同じ方向に動いていることについてである。足元では、米国等でインフレが鈍化し金利が低下傾向となるなかで、逆相関(相関係数がマイナスとなる状況)の復活が期待されている。そうしたなかで、今後も注意深く相関関係の動向を見極めながら、資産配分の方法や選択肢をアップデートしていく必要がある。

三つ目は、分散対象の拡張と運用戦略の高度化についてである。脱グローバル化など世界の経済構造が変化し、地政学リスクも高まっており、投資環境が大きく変わることも想定される。こうした事態に対応できるように、より多様な資産や多様な運用戦略へ投資先を拡げることも必要である。また、過去のデータをふまえるだけでなく、シナリオや経済構造の変化に応じてアセットアロケーションを随時変えられるような柔軟な戦略対応方法を採用することも求められる。

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)