原点に立ち返り投資方針の確認を=10年ぶりの投資機会の到来で-JPモルガンAMの國京氏

2022年12月22日 12時30分

JPモルガン・アセットマネジメントは、約60の資産クラスについて今後10~15年の期待リターンやリスクを分析した超長期市場予測(Long-term Capital Market Assumptions)の2023年版を発表した。「世界株式60%先進国国債(為替ヘッジ付あり)40%」の期待リターンは、年率4.6%(前年予想は3.7%)に上昇しており、「2012年以降で最も魅力的な投資機会が出現している」と指摘している。

國京彬グローバル運用商品部 株式マルチアセット投資戦略室長は「特に長期投資家は、自らの原点に立ち戻り、自身の投資方針を改めて確認すべきだろう」とアドバイス。「このレポートは長期投資の重要性を説明しており、およそ10年ぶりの投資機会をどのように活用するかを検討する際に、役立ててほしい」と話している。

◆株60・債券40

株式のバリュエーションの低下と債券利回りの上昇により、過去10年以上の中で、最高水準の長期的リターンが期待できる環境にあると考える。ここに至る過程で、株式・債券市場は大幅な下落を経験した上、最悪期はまだ脱していない可能性があるものの、ポートフォリオ構築を見直し、今後の魅力的な投資機会をとらえるために備える時期であると考えられる。

一方、損失を抱えている投資家に対しては、低迷期の売却を避ければ、長期的には利益を得られること、市場サイクルの転換時には早期の段階こそ得られる利益が大きいことを認識してもらう必要があると考える。

◆株式

株式の期待リターンは、大幅に上昇し、バリュエーションの観点から魅力的なエントリーポイントと見られる

◆債券

債券は、大半の国債の実質期待リターンがプラスに転じており、インカムの収益源としての本来の役割を取り戻すと見られる。

◆世界経済

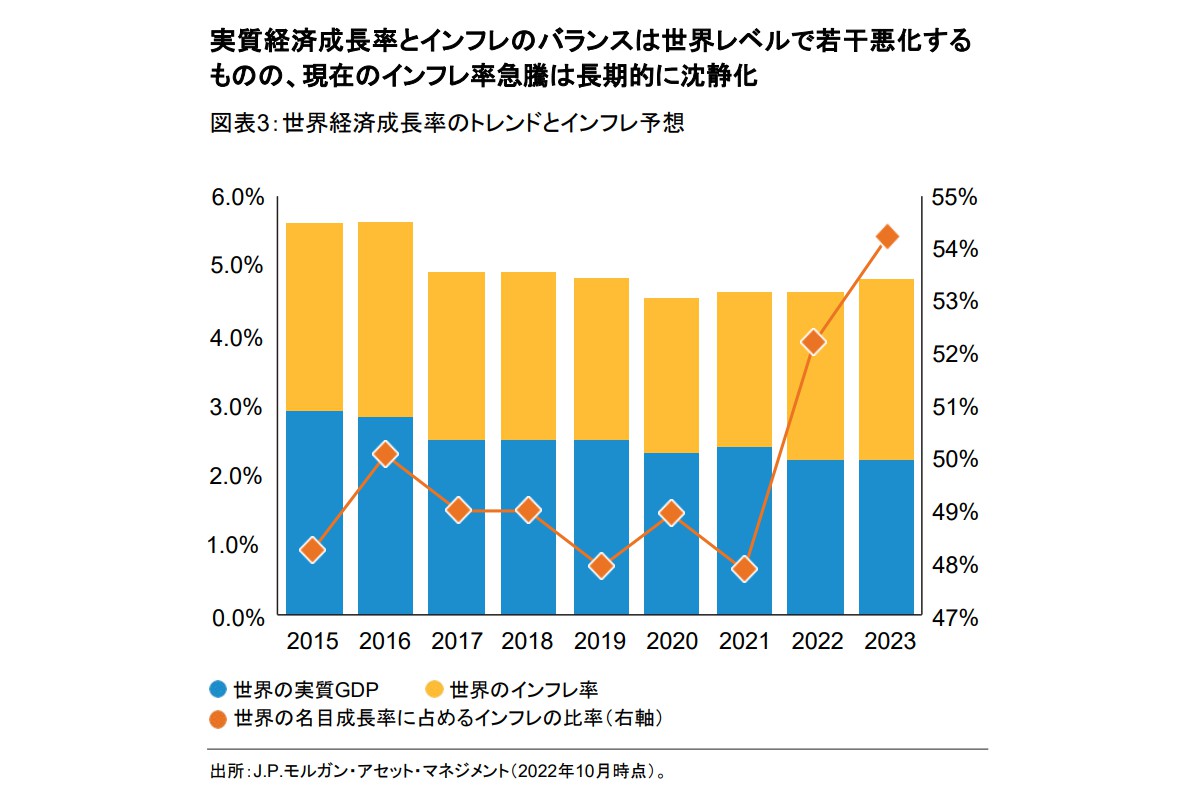

景気後退、あるいは数四半期にわたるトレンドを下回る経済成長が予想されるが、今後10-15年の世界全体の実質GDP成長率の見通しは、年率2.2%に据え置いた

◆インフレ

現在、世界のインフレ率は7.30%に達しているが、長期的なインフレ率は前回予想より0.20ポイント上昇の2.60%とみている。高インフレは今後2年間で沈静化すると予想している。

図表3:世界経済成長率のトレンドとインフレ予想(クリックで表示)

図表3:世界経済成長率のトレンドとインフレ予想(クリックで表示)

【JPモルガンAM LTCMA特設サイト】

https://am.jpmorgan.com/jp/ja/ltcma/

![オペレーションF[フォース]](https://financial.jiji.com/long_investment/img/opf_banner.jpg)